Csökken az alapkamat, olcsóbb lesz a lakáshitel is?

Miután folyamatosan csökken a Magyar Nemzeti Bank (MNB) alapkamata, sokan várják a lakáshitelek olcsóbbá válását is, ám a jegybanki alapkamat egy irányadó mutató, az MNB ennyit fizet a kereskedelmi bankoknak a nála rövid távra elhelyezett betéteikre. Közvetve tehát a jegybank az alapkamat módosításával befolyásolni tudja a hitelkamatokat. Ez a kapcsolat azonban nem olyan gyors és közvetlen, hogy az alapkamat csökkentésével a lakáshitelek kamatai azonnal mérséklődni kezdjenek.

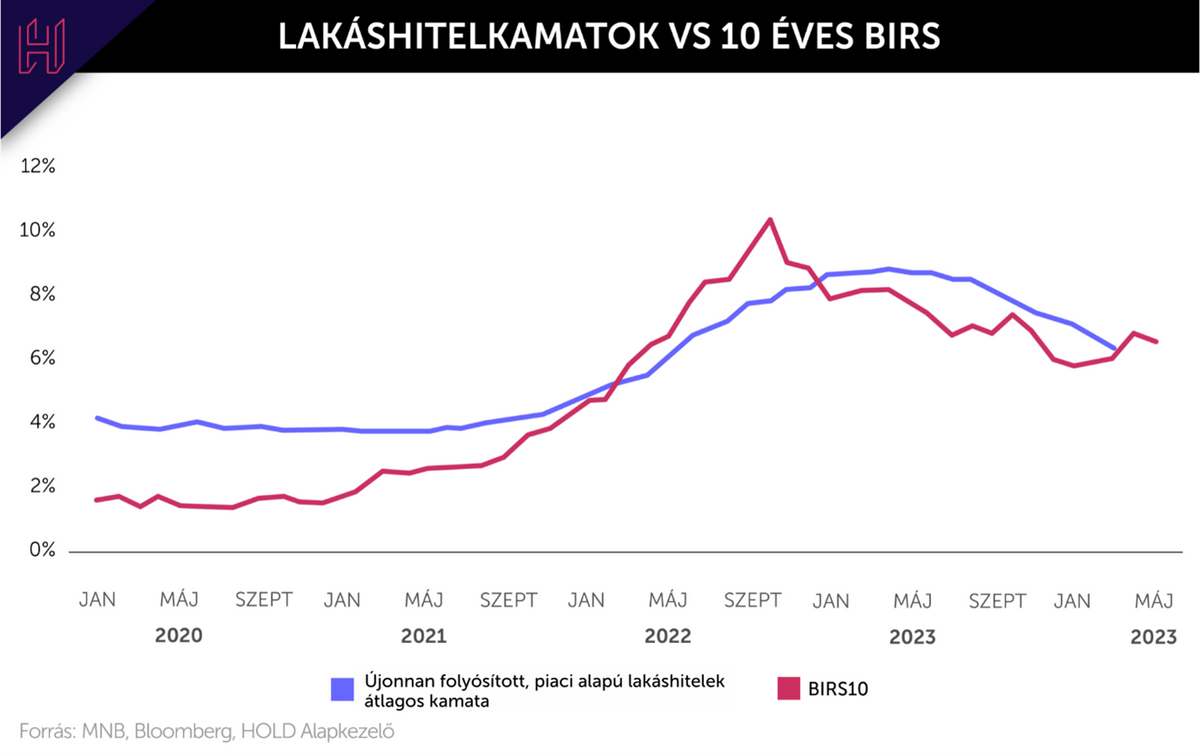

Alapkamat helyett a BIRS a meghatározó

A kereskedelmi bankok által nyújtott fix kamatozású lakáshiteleket ugyanis az alapkamat helyett a BIRS, azaz a Budapest Interest Rate Swap mutatóhoz árazzák. Ez az a referenciaérték, amely megmutatja, hogy egy évnél hosszabb futamidővel a bankok egymásnak milyen kamat mellett adnának hitelt, lényegében megadja tehát azt, hogy a lakáshitelként az ügyfeleknek folyósított pénz mennyibe kerül a bankoknak.

Amikor a hitelintézetek meghatározzák azt az ügyleti kamatot, amely mellett a lakáshitelt az ügyfeleiknek folyósítják, erre a forrásköltségre (a BIRS értékre) teszik rá a saját kamatfelárukat, ami a költségeiket fedezi és tartalmazza a hasznukat is az üzleten.

A BIRS nagyon szorosan együtt mozog az állampapírhozamokkal.

Ennek oka némi egyszerűsítéssel az, hogy a bank ugyanazt a likviditást, amelyet hitelezésre fordít, állampapírba is fektethetné.

Így mondhatjuk azt is, hogy a 10 éves BIRS, a 10 éves állampapírhozamtól függ, ami pedig áttételesen befolyásolja a 10 éves fix kamatozású lakáshitelek kamatait.

A BIRS értéke nem közvetlenül az MNB által rövid időtávra meghatározott alapkamattól függ, hanem BIRS-fixingek (kamatrögzítések) alakulásától, illetve – az előbbiek alapján – az állampapírhozamokat befolyásoló tényezőktől.

Negatív kamatmarzsok

A BIRS-fixingek a közelmúltban a legmagasabb értékeket 2022 őszén érték el. Ekkor az 5 éves BIRS 12,55 százalék, a 10 éves 10,75, a 20 éves pedig 10,49 százalék volt. Az emelkedés olyan gyors volt, hogy a bankok nem is tudták lekövetni.

Az új kihelyezésű lakáshitelek átlagkamata így 9 százalék környékén tetőzött.

Előállt az a furcsa helyzet is, hogy a lakáshitelek kamata alacsonyabb volt, mint a BIRS, negatív kamatmarzzsal hiteleztek tehát a bankok.

Bár ez a helyzet viszonylag gyorsan helyreállt, ám a korábbi kamatmarzsokat még nem érték el a bankok a lakáshiteleken, sőt, szinte alig keresnek ezeken a termékeken. Ráadásul a prémiumügyfelek számára az ügynökök által elért egyedi kamatok jóval az átlagkamat alatt húzódtak, így ott szinte végig negatív tartományban volt a kamatmarzs.

Ideiglenes kamatstop már két éve

A piaci lakáshitelek rendszerét ráadásul a kormány alaposan megbolygatta azzal, hogy 2022 elején kamatstopot vezetett be, előbb a változó kamatozású, maximum egyéves kamatperiódusú lakáshitelekre, majd ősszel az 5 évre rögzített kamatozású hitelekre is. Az intézkedés szerint az érintett jelzáloghitelek kamatlába nem haladhatta meg a 2021. október 27-én érvényben lévő szintet.

Az eredetileg mindössze fél évre meghirdetett intézkedést több alkalommal is meghosszabbították, legutóbb 2024 júliusáig. Május elején Nagy Márton nemzetgazdasági miniszter még mindig úgy fogalmazott, hogy akkor lehet kivezetni a kamatstopot, ha helyreáll a fogyasztás és beindul a gazdaság. Ez arra utal, hogy akár további hosszabbításra is számítani lehet.

A kamatstop mellett 2023 őszén megjelent egy új eszköz is, az önkéntes THM-plafon. A kormány felszólítására a bankok „önként” vállalták, hogy a lakossági lakáscélú hiteleknél a teljes hiteldíjmutatót (a THM-et) 8,5, majd 2024 januárjától 7,3 százalékos szinten maximálják.

A változó kamatozású és a maximum ötéves kamatperiódussal felvett lakáshitelekre még él a kamatstop, a 2023 októbere után igényelt valamennyi lakáshitelre pedig a bankok által vállalt önkéntes kamatplafon van érvényben.

Mivel a kamatplafon önkéntes, előre eldöntött lejárati ideje sincs. Addig maradhat, míg a piaci kamatok beavatkozás nélkül is ez alá a szint alá kerülnének.

Milyen hatással jár a kamatstop és a kamatplafon?

A maximális kamatot, illetve THM-et meghatározó intézkedések a jelenlegi piaci helyzetben minimálisra csökkentik a bankok lakáshiteleken elérhető nyereségét. Ha egy bank (a BIRS értéke alapján) 10 évre 6,8 százalék körüli kamat mellett jut pénzhez, de a THM-plafon miatt azt maximum 7,3 százalékon adhatja tovább az ügyfelének, akkor maximum 0,5 százalék maradhat nála.

A lakáshitelek valódi költségét tehát leginkább a BIRS mutató határozza meg, ennek az értéke pedig május közepe óta folyamatosan emelkedik. Május végén az 5 éves BIRS 6,66, a 10 éves 6,85, a 20 éves pedig 6,87 százalék volt. A bankok ezek figyelembevételével jelenleg képesek ugyan tartani a megállapított 7,3 százalékos THM-plafont, ám egyre kisebb a fedezetük ezeken az üzleteken.

Mindezek alapján egyelőre nem várható, hogy a jegybanki alapkamat csökkenése visszatükröződjön a lakáshitelek áraiban.

A lakáshitelek árát júliusig még biztosan az állami és az önkéntes kamatplafonok határozzák meg. Hiába csökken akár 6 százalék körülire is az alapkamat, amíg a BIRS továbbra is ilyen magas szinten ragad, a bankok is folyamatosan a kamatplafon közelében maradnak.

A szerző: Karácsony Tamás, a HOLD Alapkezelő portfóliókezelője

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.