A globális befektetők éve lehet 2018

A globális befektetők számára az idei év még a bizonytalanság időszaka volt, miközben a gazdasági növekedés üteme lassult, elmaradt az egyes előrejelzések által várt áttörés. Az elemzés ugyanakkor a 2017 második felében tapasztalt világgazdasági lendület bázisán jövőre már több, a tranzakciós aktivitást segítő makrogazdasági és pénzügyi tényező szempontjából vár pozitív változásokat, amelyek következtében 2018 jelentheti a csúcspontot a legnagyobb érintett piacokon.

Az előrejelzés egyre erősödő bizalmat jelez a globális befektetők részéről, az aktivitást olyan tényezők erősíthetik, mint a globális kereskedelmi forgalom bővülése, a gazdasági növekedés, a befektetési eszközök felértékelődése, illetve a finanszírozási költségek csökkenése a fejlődő piacokon.

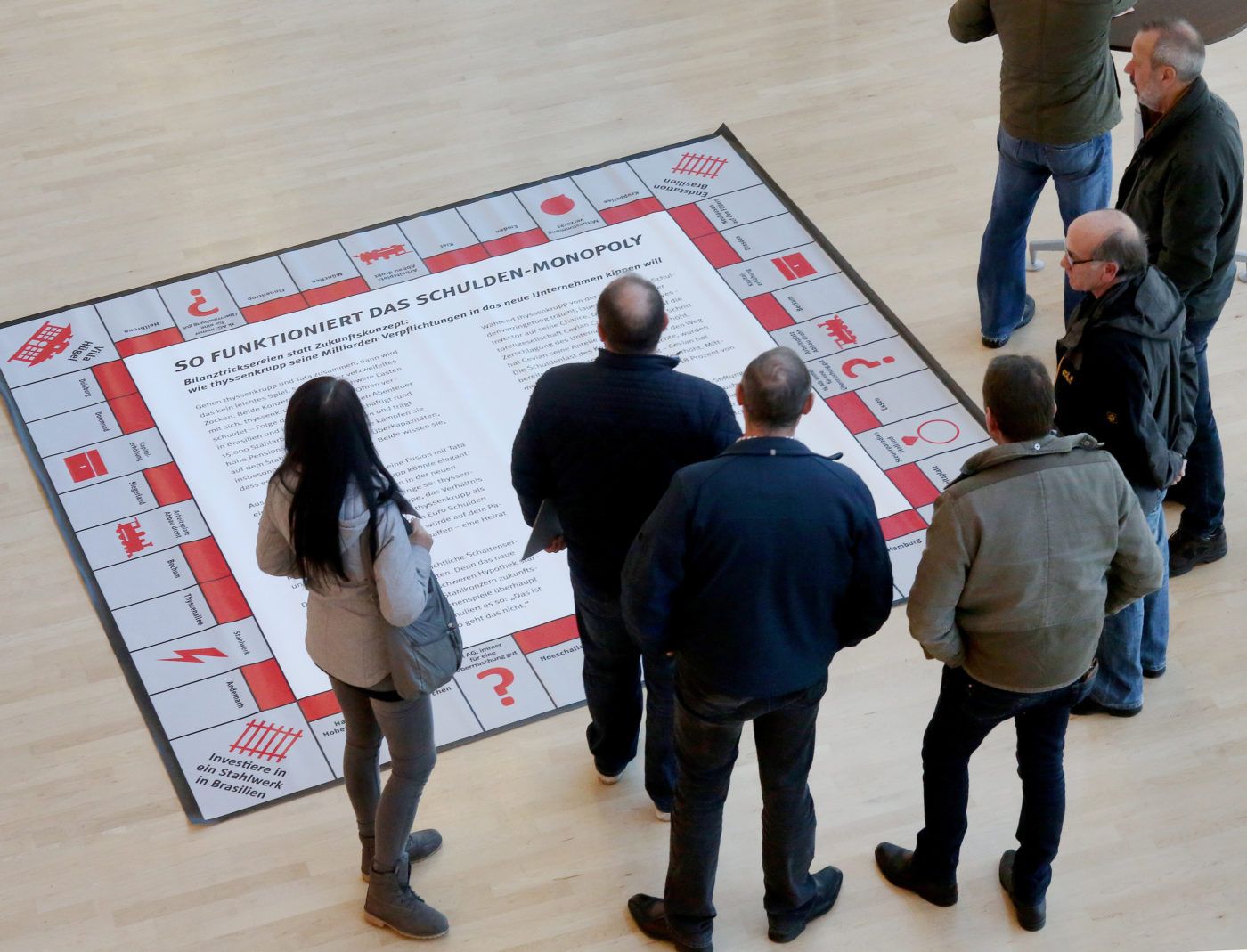

„Mind az összeolvadások és felvásárlások (M&A), mind a tőzsdei bevezetések (IPO) piacán jelentős növekedést várunk, ahogy a befektetők üzleti kilátásokkal, illetve a felvásárlási célpontokkal és újonnan tőzsdére vitt cégekkel kapcsolatos bizalma erősödik. Hozzá kell tenni persze, hogy egy esetleges kemény Brexit, illetve az Észak-amerikai Szabadkereskedelmi Egyezmény (NAFTA) összeomlása valós fenyegetést jelent” – mondta Paul Rawlinson, a Baker McKenzie globális elnöke.

A tranzakciók 2018-as értékének prognózisát a Baker McKenzie elemzése a korábbi 3 ezer milliárd dollárról 3,2 ezer milliárdra emelte, ami 2001 óta a harmadik, a válság 2008-as kezdete óta pedig a második legnagyobb értéket jelenti.

Dr. Fehérváry Ákos, a Baker & McKenzie budapesti irodájának vállalatfelvásárlási csoportjának (M&A) partnere szerint az M&A-piac határozott élénkülést mutat Magyarországon is és kedvezőnek ítéli a jövőbeni kilátásokat.

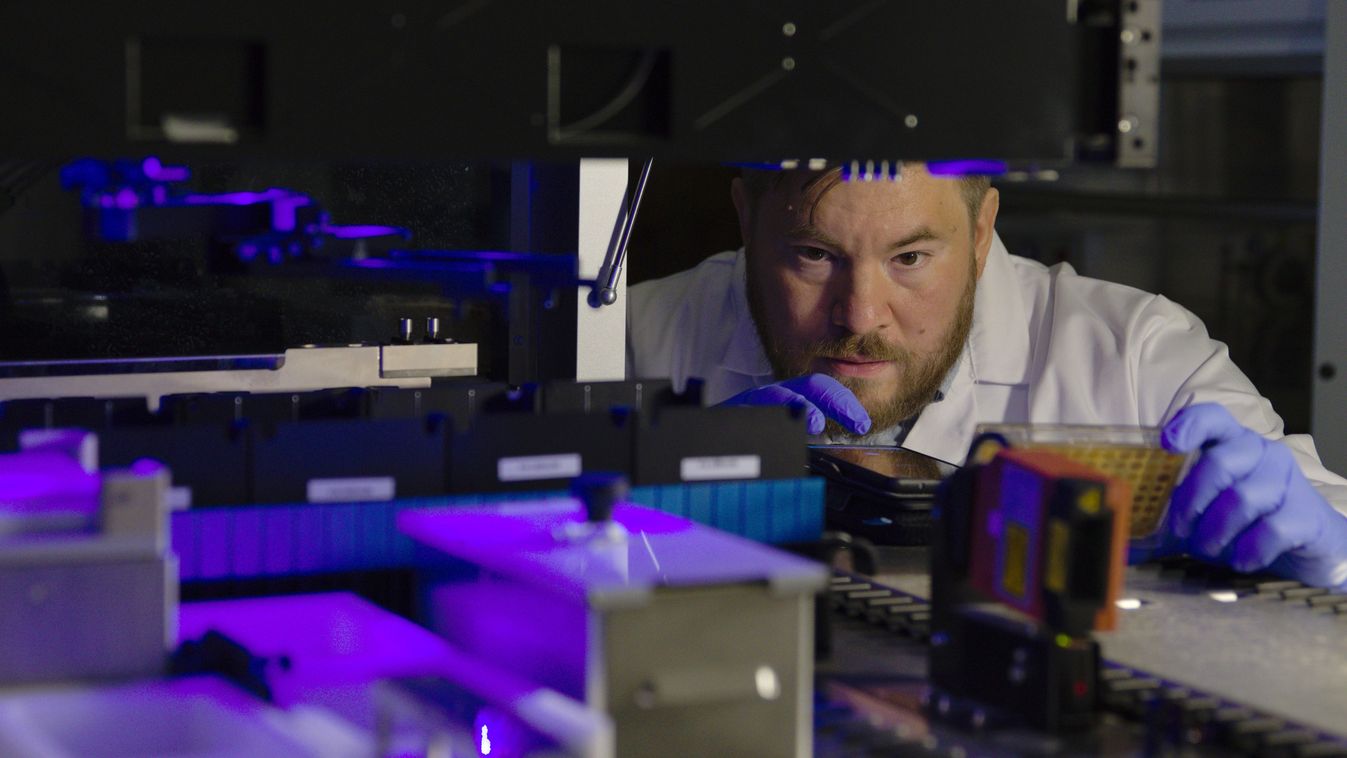

Tapasztalataink szerint az energetika, IT, biotechnológia és a fintech területén jelentős aktivitás látható, és az ingatlanpiaci tranzakciók is régen látott szintet értek el. A tranzakciók jelentős része pedig regionális méreteket ölt és a több országra kiterjedő működésű vállalatokra irányul

- tette hozzá dr. Fehérváry Ákos.

A tranzakciós aktivitást ugyanakkor 2019-től több tényező is fékezheti, főleg a fejlett piacokon: az emelkedő kamatlábak, a világkereskedelem és globális befektetések növekedésének ciklikussága, illetve a befektetési eszközök értékelésében várható korrekciók is ebbe az irányba mutatnak.

Az elemzés szerint az M&A-piacon megvalósuló tranzakciók értéke 2019-ben 2,9 ezer milliárd, majd 2020-ra 2,4 ezer milliárd dollárra csökkenhet.

A globális IPO-piac várhatóan 290 milliárd dolláros ciklikus csúcsra emelkedik jövőre, az idei 187 milliárd dolláros értékről, ami rekordközeli értéket jelent (az előző ciklikus csúcsérték 2014-ben 276 milliárd dollár volt). A becslések nem tartalmazzák a szaudi Aramco olajtársaság bejelentett részvénykibocsátását, amennyiben ez megvalósul, úgy – értékét tekintve – rekordévet zár a globális IPO-piac. Az M&A-aktivitásokhoz hasonlóan a tőzsdei bevezetések dinamikája is lassulhat 2019-2020-ban, amikor is az elemzők 274, illetve 187 milliárd dolláros globális értékkel számolnak.

Észak-Amerika és Európa mind az M&A-, mind az IPO-aktivitások szempontjából ciklikus csúcsra érhet 2018-ban. Az észak-amerikai összeolvadások és felvásárlások összesített 2018-as értéke, 17 százalékos éves szintű növekedés után 1,5 ezer milliárd dollár lehet, míg a belföldi részvénykibocsátások értéke itt elérheti a 78 milliárd dollárt, 77 százalékkal magasabb értéket, mint 2017-ben. A prognózis Európában a megelőző évit harmadával meghaladó, 856 milliárd dolláros M&A-tranzakciós értéket vár, míg a kontinens IPO-aktivitásai 58 százalékos éves növekedés után 60 milliárd dollárra érhetnek jövőre.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.