Elemzők: a jegybanknak fontosabb a forint stabilitása, mint egy rossz GDP-adat

A kamatpálya kialakítása során a következő hónapokban is sokkal nagyobb eséllyel esnek latba a piaci stabilitási szempontok, mint a reálgazdasági folyamatok – ezt mondta a Világgazdaságnak Trippon Mariann, a CIB Bank vezető elemzője, miután a második negyedéves GDP-adatok a várakozásoknál jóval rosszabbak lettek. Hiába várta az elemzők többsége a technikai recesszió végét és a növekedés beindulását, továbbra is kitart a gazdaság mélyrepülése, immár egy éve negyedévről negyedévre szűkül a kibocsátás. A kérdés csak az, hogy ezek után gyorsít-e kamatcsökkentések tempóján a Magyar Nemzeti Bank, amely továbbra is szorosan fogja a gyeplőt.

A szakember hozzátette, amíg az overnight betéti kamat nem zárult össze az alapkamattal, addig hogy mikor és mennyit vág, azt a piaci folyamatok határozzák meg, ami nagyon helyes véleménye szerint.

Ha egy rosszabb GDP-adatra gyorsít a lazítási ciklusán, azzal megint elszállna a forint árfolyama, ugyanis ismét megkérdőjeleződne a jegybank elköteleződése a piaci stabilitás iránt

– vélekedett az elemző, ezért úgy gondolja, hogy ez a GDP-adat semmilyen módon nem befolyásolja rövid távon a kamatpályát. Arra is emlékeztetett, hogy a jegybank tavaly – amellett, hogy belekényszerült egy drasztikus kamatemelésbe – a hitelességét is erodálta, amit azóta legalább sikerült visszaépítenie, így most már a piac is elhiszi az MNB-nek amit mond, egy gyorsabb lazítással ezt percek alatt rombolná le.

„Mi azt gondoljuk, ha a következő hónapokban a piaci stabilitás viszonylag stabil marad, nem száll 400 forint fölé a forint árfolyama, és ha megmarad a kereslet az állampapír-aukciókon, akkor megmaradhat a 100 bázispontos kamatcsökkentési gyorsaságnál” – tette hozzá.

Akkor gyorsíthatna a tempón, ha látványos dezinflációs folyamatok lennének megfigyelhetők, ugyanakkor szerinte itt még nem tartunk, egyelőre mindig az infláció van a jegybank fókuszában.

Parragh Lászlóhoz, a Magyar Kereskedelmi és Iparkamara elnökéhez hasonlóan Trippon Mariann is úgy véli, hogy valószínűleg recesszióra van szükség az infláció letörése érdekében. Hiába látható az elmúlt hónapokban a maginflációs mutatóban javulás, egy hónap adataiból nem lehet messzemenő következtetést levonni, az MNB-nek biztosnak kell lennie abban, hogy az előrejelzési horizonton az infláció a célsáv körül alakul.

Nyeste Orsolya, az Erste Bank vezető elemzője szerint is nagyon valószerűtlen egy gyorsítás a jegybank részéről, továbbra is a fő motiváció a pénzügyi stabilitás megőrzése, azaz hogy úgy csökkentse a kamatot, hogy a stabilitás és a forint árfolyama ne sérüljön, főleg, hogy továbbra is nagyon sok a kockázat a globális és a magyar piacokon. A vártnál nagyobb mértékű kamatcsökkentésnek szerinte mindenképpen kedvezőtlen hatása lenne az árfolyamra.

A Raiffeisen szakértőit nem lepte meg annyira a szerdán közzétett, a széles körű elemzői konszenzusnál sokkal gyengébb magyar GDP-adat, mint a piac egészét, sőt, a vállalat nulla százalék körüli éves növekedési prognózisával még nagyjából szintben is van a gazdasági teljesítmény – fejtette ki Pálffy Gergely, a Raiffeisen elemzője a Világgazdaság megkeresésére.

A szakértő szerint nem valószínű, hogy az eddigi nyugodt tempót, amelyet az MNB képviselt a monetáris politika terén, felváltaná a kapkodás – a piacok számára ugyanis az a kiszámíthatóság, amit a jegybank az elmúlt időszakban képviselt, sokkal pozitívabb üzeneteket hordoz, mint az előre eltervezett kamatpálya felrúgása.

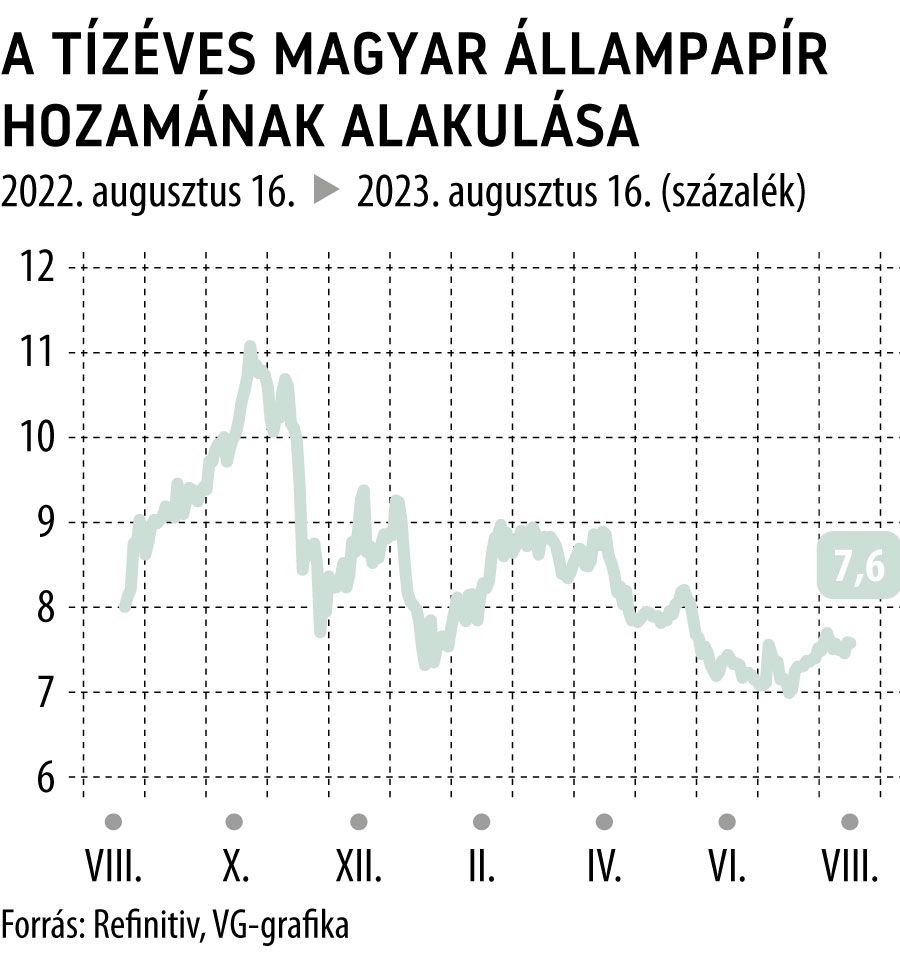

Pálffy Gergely kiemelte: az a mérsékelt és nyugodt kamatpolitika, amelyre a közeljövőben számítani lehet a jegybanktól, a hazai államkötvénypiacnak is stabilitást kölcsönözhet,

a hozamok terén nem érdemes hirtelen beszakadástól tartani.

Pálffy Gergely kiemelte: az év végéig továbbra is arra számítanak, hogy a kamatkörnyezet fokozatosan csökken majd, igaz, az év végét még 10 százalék feletti alapkamat mellett képzelik el, noha az infláció terén akkorra már jelentős visszahúzódást valószínűsítenek.

A gazdaság kilátásaival kapcsolatosan elmondta: az év végéig minden bizonnyal nem áll már majd fent a jelenlegi gyenge helyzet, a második fél év már sokkal inkább a növekedésről és a fellendülésről szólhat. A most közzétett adat pedig akár a mélypontot is jelenthette a mutató alakulásában, ahonnan még lendületet is vehet a teljesítmény.

Elszálltak a globális kötvényhozamokMíg nálunk a hozamok csökkenésétől tartanak a befektetők, a globális államkötvényhozamok a 2008 óta mért legmagasabb szintre emelkedtek, mivel az ellenálló gazdasági adatok megcáfolták azokat a feltételezéseket, hogy a központi bankok leállítják vagy akár el is kezdik visszafordítani a kamatemelési dömpingeket. A Bloomberg globális állampapírok teljes hozamára vonatkozó indexének hozama szerdán 3,3 százalékra emelkedett, ami 2008 augusztusa óta a legmagasabb érték. A tízéves amerikai államkötvények hozama hat bázisponttal 4,31 százalékra emelkedett a mai nap során, megközelítve a 2007-es rekordértékét, míg brit megfelelőjének hozama 15 éves csúcsra, 4,71 százalékra, a német versenytársé pedig 12 éves csúcsra, 2,69 százalékra ugrott. A friss adatok arra mutatnak, hogy a jegybankoknak van még tennivalójuk a gazdaság lehűtése érdekében – fejtette ki Prashant Newnaha, a TD Securities makroelemzője. |

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.