késleltetett adatok

Visszavonulót fújt a forint

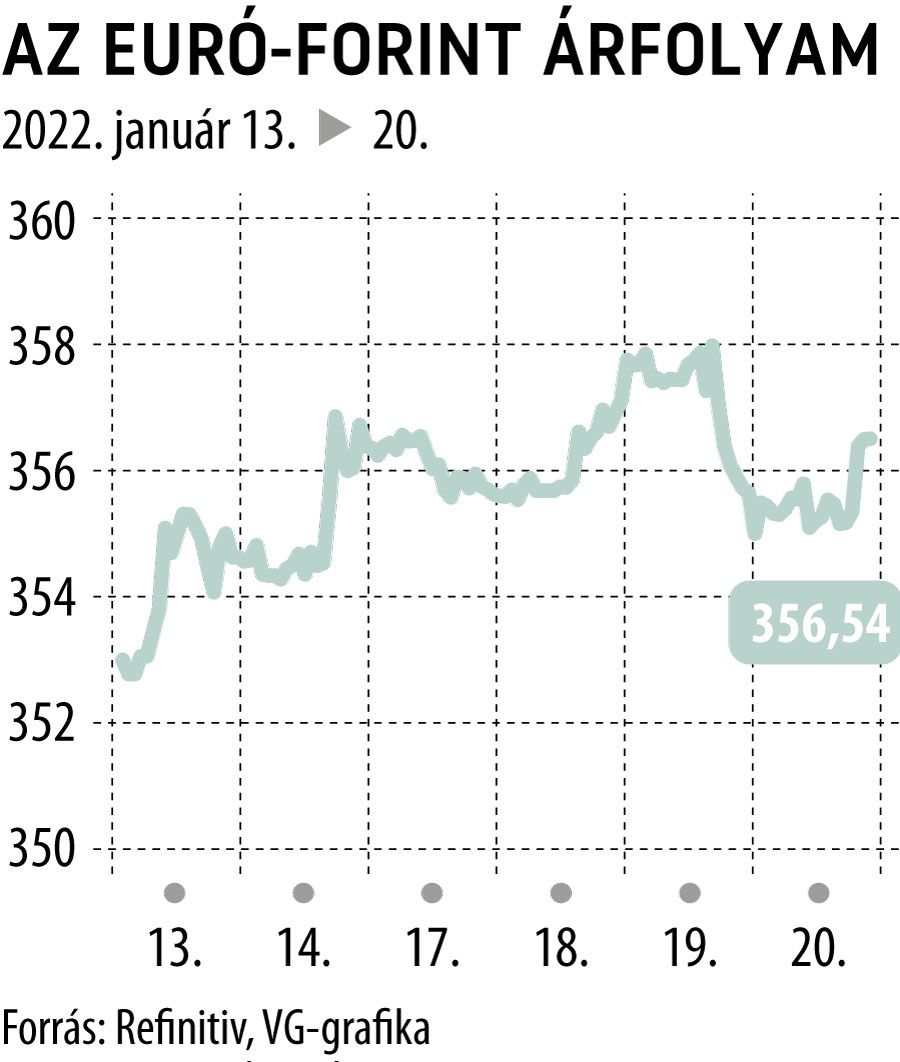

Majdnem egy százalékot erősödött a forint szerdán az euró ellen, egy ilyen nap után nem csoda, hogy a csütörtök visszatáncolással kezdődött, különösen, mivel fél 10-kor jelentette be egyhetes betéti tenderének kamatát a Magyar Nemzeti Bank, és ekörül gyakran rendezgetik a pozíciókat a devizapiacon. A forint szerdai nyereségének csak kicsit több mint a felét adta fel 11 óráig, a 355 közeli csúcsról 357 közelébe visszavonulva, és ha visszatér a szokott játék – az euró/dollár követése –, akkor a csütörtök kínálhat még izgalmat. Frankfurtból jöhet löket.

Az euró/dollár árfolyam azért kacskaringózik – miként a dollárral gyakran fordítottan mozgó forint euróárfolyama is –, mert kora délután publikálja decemberi ülésének jegyzőkönyvét az EKB (miközben az amerikai állampapírhozamok dollártámogató emelkedése egyelőre nem halad tovább).

A piacok hetek óta tanácstalanok, milyen irányba érdemes mennie a két meghatározó világdeviza keresztárfolyamának, kérdés, tud-e még nagyobb várható szigort sugallni jövő heti ülésén a dollárt megtámogatva a Federal Reserve, az EKB esetében pedig azt figyelik, felad-e eddigi nyugalmából, amellyel átmenetinek minősítette az infláció felszökését. Christine Lagarde elnök ezt kommunikálta a decemberi ülés óta, a kérdés most az, a jegyzőkönyv nem azt sugallja-e, hogy a kamatdöntő testület nála idegesebb. Ha igen, az bónusz az eurónak és ezen keresztül az lehet a forintnak is. Pénteken megint Lagarde következik: a davosi Világgazdasági Fórumon szólal fel.

Az ING jegyzete szerint az EKB növekvő aggodalmára utal François Villeroy de Galhau francia jegybankelnök nyilatkozata is, aki a davosi fórumon elmondta: az EKB gyorsan változtathat politikáján, ha az infláció felszökése tartósabb a vártnál. Nem segített ugyanakkor az eurónak, hogy maga Lagarde - megerősítve, hogy ha szükséges, lépnek - a France Inter rádiónak úgy fogalmazott: az EKB-nak semmi oka "olyan gyorsan és brutálisan" fellépni, mint ahogy a Fed teheti. Nehezen megjósolható, hogyan alakítják a jegybank döntéshozóinak véleményét a beérkező adatok, mindenesetre a piacokon lehetségesnek tartják az elmozdulást, amit az is jelzett, hogy évek óta először szerdán pozitívra fordult a német 10 éves államkötvény hozama. Németországból meghökkentő ipari termelői adat jött ki: az éves árindex a novemberi 19,2 százalékról 24,2-re ugrott fel, a 19,4-es elemzői várakozással szemben.

Ulrich Leuchtmann, a Commerzbank fő devizaelemzője szerint a Fed a jövő héten aligha kötelezi el magát a piacon vártnál még szigorúbb kamatpolitika mellett, hiszen márciusi üléséig – amikor a várakozás szerint elkezdi a kamatemeléseket – még 49 nap lesz hátra, és addig még sok minden történhet.

Ha például földönkívüliek lépnek a bolygónkra, akkor talán nem lesz érdemes emelni

– szemléltette jegyzetében. A Fed-tényező tehát most rövid távon nem hajtja a dollár malmára a vizet (a kérdés, kap-e támogatást az euró az EKB-tól). A Commerzbank egyébként a dollár erősödésére számít, szeptemberi előrejelzésük az euró/dollár keresztre 1,09. Leuchtmann szerint az amerikai infláció gyorsabban vonul vissza idén a vártnál, a Fed azonban rendületlenül emeli kamatait, és az így javuló reálkamat erősíheti a dollárt. Természetesen semmi sem biztos, különösen az inflációs előrejelzések nem. A Capital Economics elemzője, Jennifer McKeown például azt boncolgatta mai jegyzetében, hogy mi történik akkor, ha tovább emelkedik az energia ára, és arra jutott, hogy hordónkénti 120 dolláros olajár mellett – a jelenlegi majdnem 90-nel szemben – jelentősen magasabb maradhat a fejlett országok inflációja a vártnál az idén, átlag 5,5 százalék körül.

Ami a forintot illeti, árfolyamát a dollárkeresleten kívül az MNB döntései és az inflációs mutatók befolyásolják. Az MNB idén még nem emelt kamatot, az egyhetes betéti tenderen sem, a dollár visszavonulásának farvizén mégis szépen erősödött a forint. A Reuters elemzői konszenzusa szerint a magyar jegybank a jövő héten – még mielőtt megérkeznek a Fed döntései – ismét kamatot emel.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.