Durva napok jöhetnek a piacokon

Kritikus pár nap elé néznek a pénz- és tőkepiacok, a Fed szerdai döntése ugyanis nagy valószínűséggel meghatározza majd a következő évek irányát a tőzsdéken, a deviza- és az állampapírpiacokon, illetve a monetáris politikákban.

Ennek láthattuk előjeleit a tőzsdék pénteki szabadesésében, amikor az S&P 3,6, a NASDAQ 4,2, a Dow Jones pedig 2,8 százalékos veszteséggel zárta a napot. Az nem kérdés, hogy szigorítania kell a jegybank szerepét betöltő Fednek, ahogy azt is nagy valószínűséggel árazzák a piacok, hogy 50 bázispontos kamatemelés jön. A nagy kérdés azonban az, hogy mi lesz a folytatás.

A Jerome Powell vezette Fednek nincs egyszerű dolga, hiszen miközben a világgazdaság egyértelműen a lassulás, fékezés jeleit mutatja, addig az infláció fékeveszetten száguld.

Az okok ugyanakkor olyan tényezőkre vezethetők vissza, amelyekre nincs hatásuk az amerikai döntéshozóknak: ilyen például az orosz invázióra válaszul kivetett szankciók, korlátozások, a Kínában egyre aggasztóbb méreteket öltő járvány, vagy a beszállítói láncok szakadozása és az energiahordozók drágulása.

Egy agresszív szigorítással a Fed lassítaná a növekedést, ám a jelenlegi laza monetáris politika az inflációnak kedvez.

Ezért is nagyon fontos ezúttal, hogy szerdán milyen jövőképet rajzol fel Jerome Powell, milyen távon, milyen ütemű kamatemeléseket terveznek a márciusi 25 bázispontos szigorítás után, milyen mértékben csökkenthető a Fed közel 9000 milliárd dollárra duzzasztott mérlege, és szerintük mennyire lesz tartósan magas az infláció.

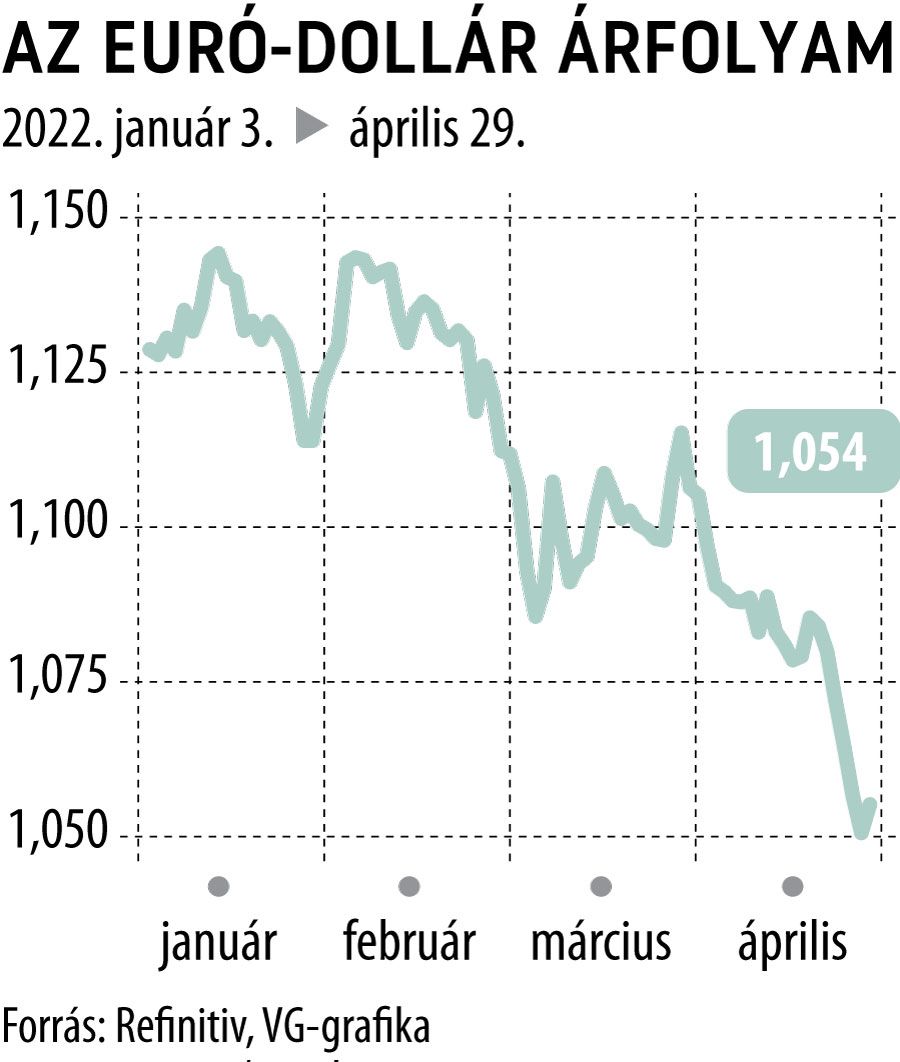

Az elmúlt hetekben tapasztalt héja hangvételű retorika másik hatása, hogy látványos erősödésbe kezdett a dollár, a nettó long pozíciók a zöldhasú piacán már 13 900 milliárd dollárra rúgtak április 26-án, miközben egy héttel korábban még 12 900 milliárdot mutatott a mérleg.

Április során a dollár közel 5 százalékkal erősödött, ilyen havi ütemre 2015 januárja óta nem volt példa. Ezen a szinten aligha lesz megállás, hiszen a piacok jelenleg 250 bázispontos kamatemelést várnak az idén, amihez hozzájöhet még a mérlegleépítés likviditásszűkítő hatása is.

Az állampapírpiaci folyamatok is érdekes jövőképet festenek, a tízéves papírok hozamának kéthavi mérlege a pénteki 4,3 bázispontos emelkedést beszámítva már 109 bázispontos ugrást mutat, amire 1994 óta nem volt példa. (Jelenleg 2,906 százalékon áll a hozam.)

A rövid, kétéves futamidejű papírok hozama, amelyek leginkább tükrözik a kamatemelési várakozásokat, 8,6 bázisponttal 2,73 százalékra emelkedett.

Mindez azt követően, hogy pénteken kiderült, márciusban 1,1 százalékkal nőttek a fogyasztói kiadások a prognózisokban szereplő 0,7-es ütem helyett, és miután ez az ágazat adja az amerikai gazdaság teljesítményének kétharmadát, az adat sokakban feledtette a gazdasági lassulás és a magas infláció kockázatát. A személyi fogyasztások árindexe azonban 0,9 százalékkal nőtt márciusban, amire 2005 óta nem volt példa, az elmúlt 12 hónapra vetítve 6,6-es a növekedés, ami a legmagasabb érték 1982 óta.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.