késleltetett adatok

Fed: az alacsonyabb vállalati profitok állítják meg az inflációt

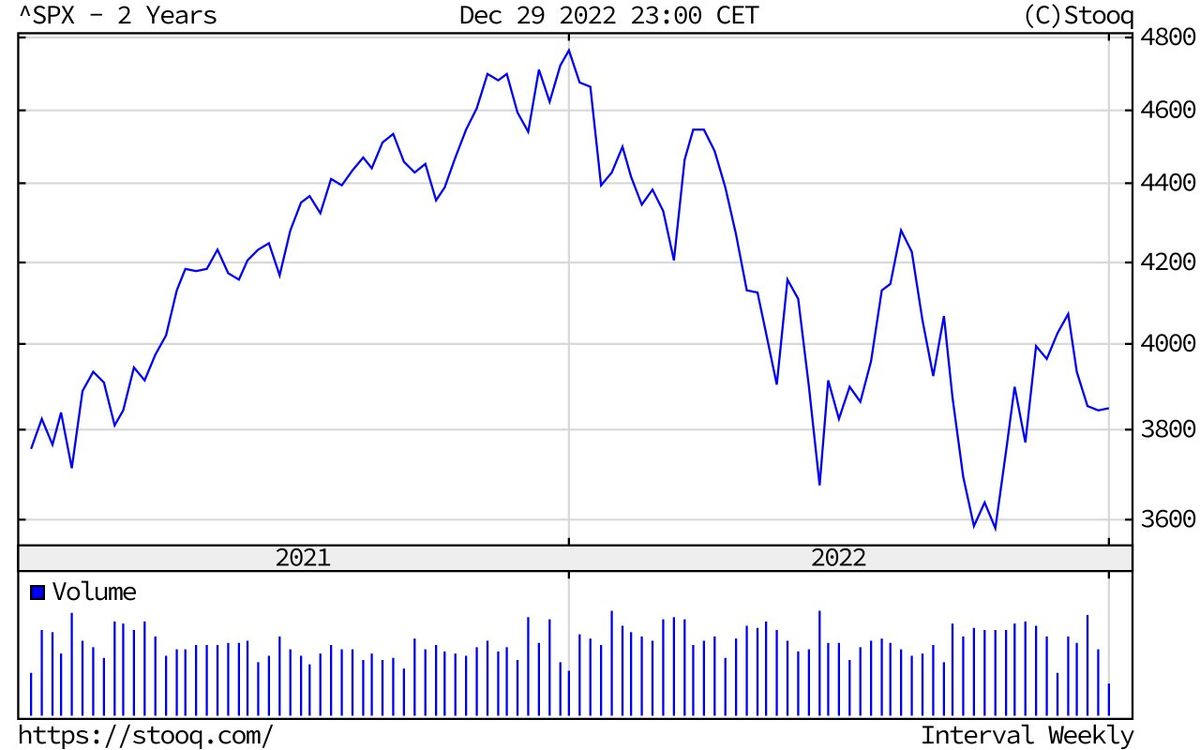

Ami a befektetők szempontjából rossz hír, annak a jegybankárok és a háztartások is örülnek. Az amerikai vállalkozások egyre nehezebben tudják áthárítani megemelkedő költségeiket a lakosságra, így bár nyereségük csökken, de áremeléseik nem fűtik az inflációt.

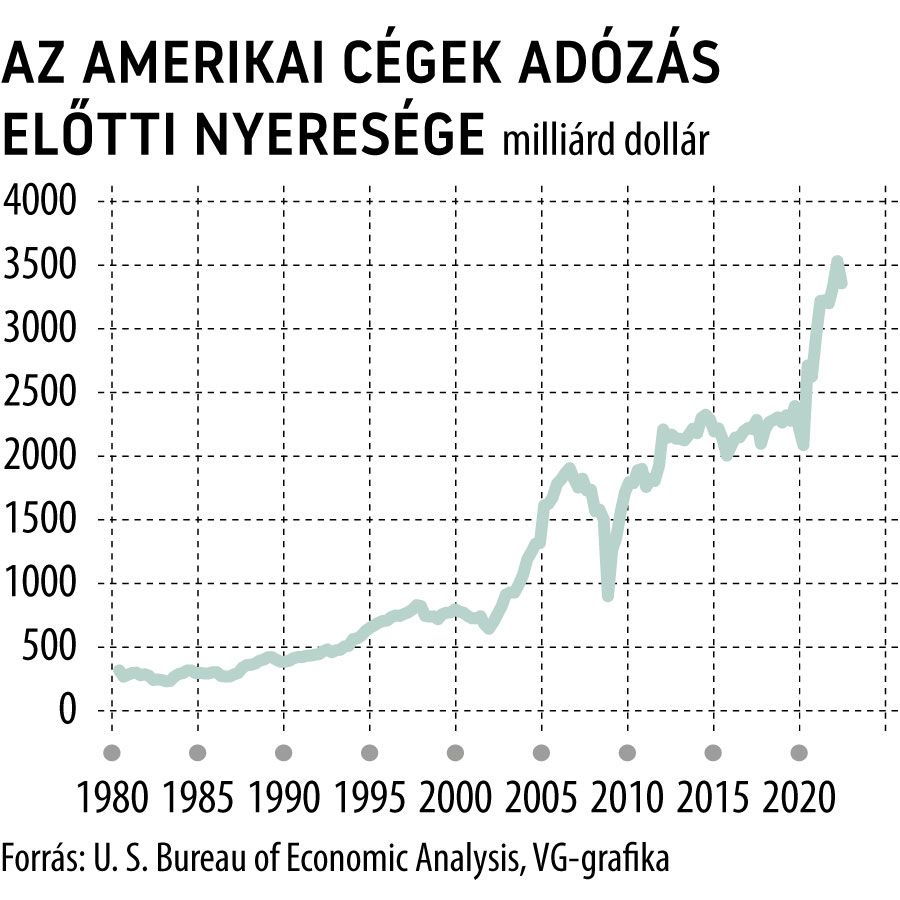

Az S&P 500 részvényindex kosarába tartozó vállalatok adózás előtti nyeresége az idei második negyedévben történelmi csúcsra szökött fel, csaknem 70 százalékkal magasabb szinten áll ez a mutató, mint 2020 azonos időszakában. A profitokat a kormányzati stimulus, például a lakosságnak kézbesített csekkek tolták fel. A Wall Street elemzőinek becslése szerint (amelyet a FactSet gyűjtött össze)

a negyedik negyedévben a nettó profit növekedése átlagosan 11,6 százalékra mérséklődik, a harmadikra kimutatott 11,9, és az egy évvel korábbi 12,4 százalék után.

Ez a ráta 2020 vége óta a legalacsonyabb szintet jelzi. Az elemzők sorra vágják vissza a jövő évre vonatkozó profitvárakozásaikat, a BMO Capital Markets például 2023-ban éves átlagban 5 százalékos nyereségcsökkenésre számít az idei évhez képest. A piac „profit-recesszióról” beszél.

Lael Brainard, a Fed alelnöke szerint ez azt is előre jelzi, hogy a kiskereskedők költsége és a fogyasztói árak közötti különbség így megnyílik, a kereskedők egyre kevésbé tudják áthárítani növekvő költségeiket. Így enyhül az inflációs nyomás, ami enyhíti a Fedre nehezedő monetáris szigorítási nyomást. A szolgáltatási szektorban (vendéglátás, utazás, orvosi ellátások) továbbra is erős az árnyomás, így a termékek felől érkező enyhülő árnyomás kulcsfontosságú lehet az árnövekedés tempójának fékezésében.

Az elmúlt időszakban a vállalatok sora sikeresen kompenzálta csökkenő eladásait az árak emelésével.

Tipikus példa erre a gabonaipari General Mills, amely eladásainak volumene 6 százalékkal esett, viszont árait 17 százalékkal tudta emelni. Ugyanakkor a Nike nemrég pont az ellenkezőjére figyelmeztette befektetőit: az eladások szintjének tartása érdekben egyes termékeinél árat kell csökkentenie. Hasonló szellemben beszélt a Andre Schulten, a Procter & Gamble pénzügyi vezetője is egy konferencián: „az árak által vezérelt (profit)növekedés nem tartható fenn”.

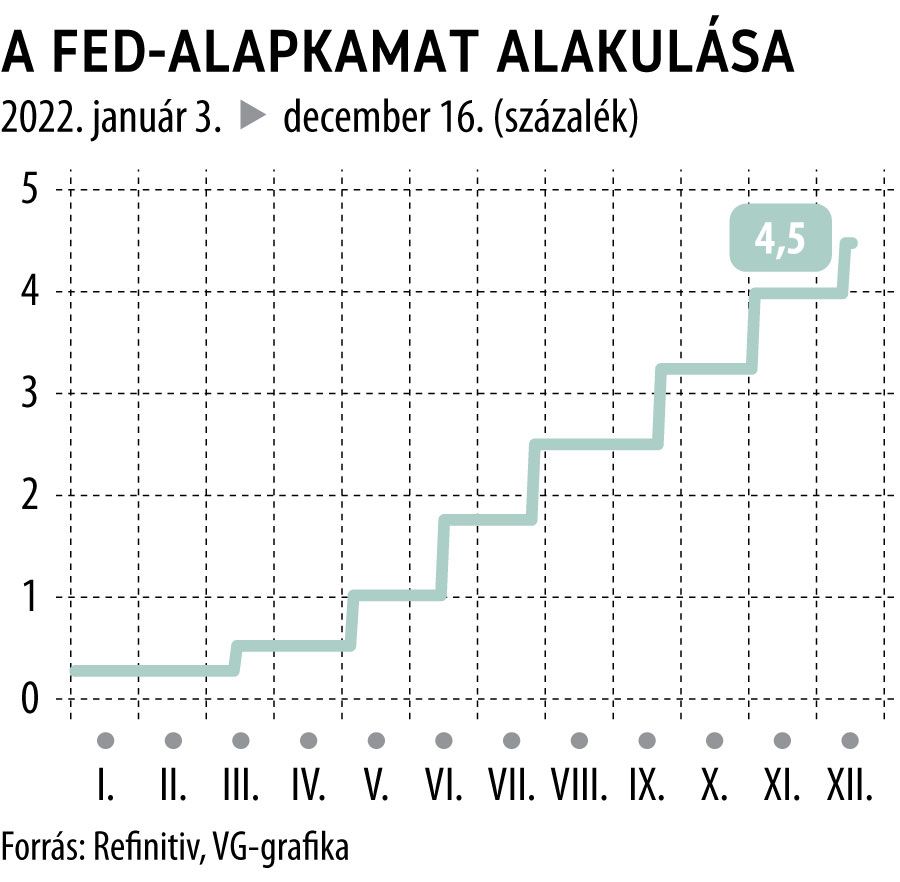

A Fed egyik kedvenc mutatója, a személyi fogyasztási kiadások indexe várakozásaik szerint 2023 végére 3,5 százalékra csökken az idei év végére várt 4,8 százalékról. A központi bank előrejelzései szerint az amerikai kamatszint jövőre 5 százalék felett tetőzhet, a jelenlegi 4,25–4,5 százalékos sávról tovább emelkedve.

A cégek, hogy megőrizzék nyereségességüket így kénytelenek lesznek költségeiken, főleg a bérköltségeken spórolni, vagyis elbocsátási hullám indulhat be. A jegybankárok várakozásainak mediánja 4,6 százalékos munkanélküliségi rátát vár jövőre, ez egy százalékponttal magasabb az ideinél, s elemzői vélemények szerint a mostani helyzet alapján igencsak optimista feltételezésnek bizonyulhat.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.