Évtizedes trendek fordulhatnak meg Japánban

Gyökeres fordulat váható a japán monetáris politikában, a kérdés csak az, hogy az új áprilisban hivatalba lépő kormányzó, Ueda Kazuo, vagy még a régi, Kuroda Harihuko fordít a kormányrúdon. Az utóbbi mellett szól, hogy a piacok valószínűleg kedvezőbben fogadnák, ha egy hiteles, öreg róka vezényelné le a váltást, mint az új fiú.

Fotó: Bloomberg / Getty Images

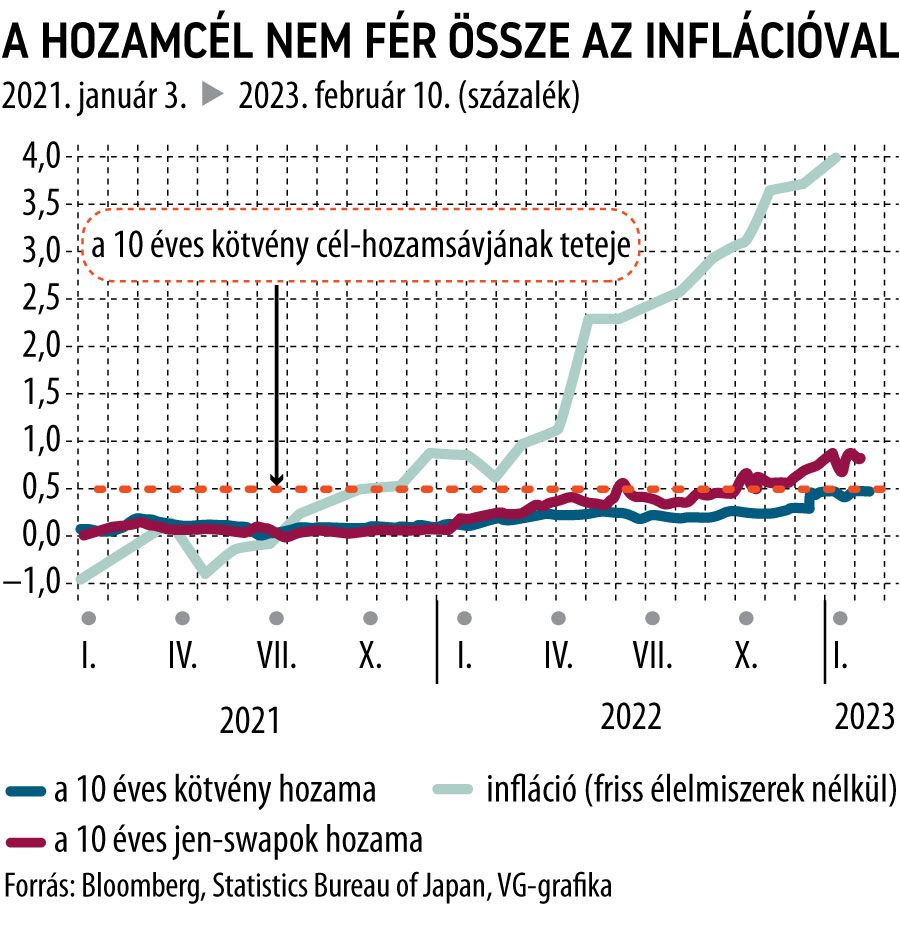

Ueda jelölése keltett némi meglepetést, neve nem szerepelt az esélyesek listáján. A jelenleg regnáló Kuroda még tavaly decemberben robbantotta a bombát: a duplájára, plusz-mínusz 50 bázispontra szélesítette ki a 10 éves irányadó japán államkötvény megcélzott hozamsávját. A hozamok azonnal a sáv tetejére szaladtak fel, látszik, hogy a piac nehezen tolerálja a - japánok számára - vágtató inflációt. A piaci várakozások egyértelműen a mellett szólnak, hogy a jegybank tovább szélesíti a sávot, előbb-utóbb megszünteti azt, sőt, akár még kamatot is emelhet, amire utoljára a 2007-2008-as pénzügyi válság idején volt példa. (Szamurájokhoz illő vakmerőséggel fél százalékra emelték a kamatot.)

Japánban nagyon komoly inflációs problémák vannak, amelyeket a közgazdászok alulbecsülnek.

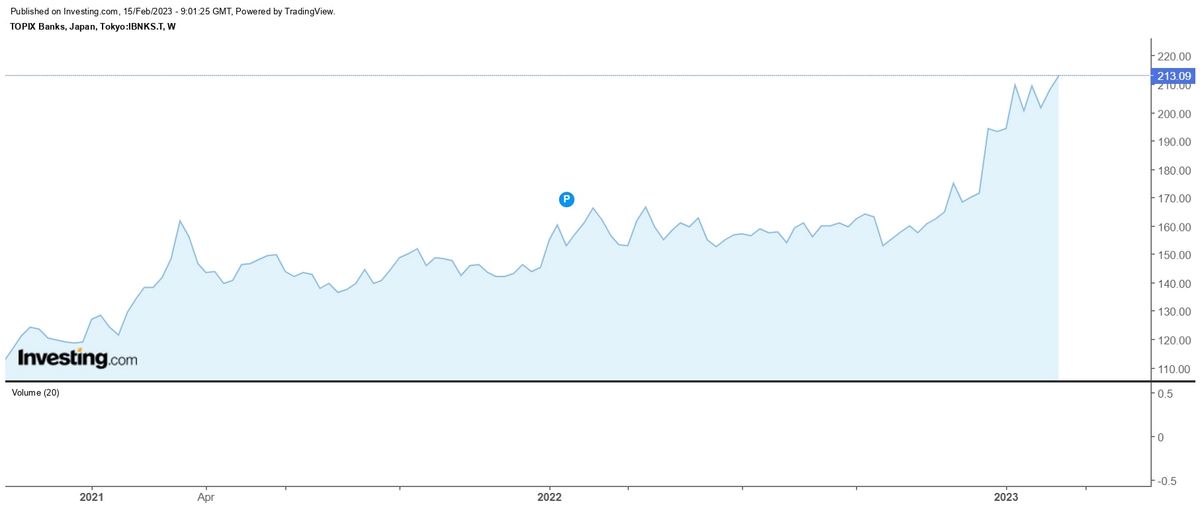

Szerintünk Ueda nem ragaszkodik majd Kuroda hiú reményeihez, amelyek szerint az infláció majd magától mérséklődik az idei negyedévben, és sokkal hamarabb feladja a 10 éves kötvényhozam célzásán alapuló monetáris politikát" - nyilatkozta a Bloombergnek Amir Anvarzadeh, a szingapúri Asymmetric Advisors stratégája. Mindez azt jelenti, hogy Japán nem ússza meg a monetáris szigorítást, a piacok kamatemelést is áraznak. A felkelő nap országa az egyetlen a fejlett gazdaságok közül, amely még negatív tartományban tartja irányadó kamatát. Az Európai Központi Bank tavaly júliusban adta fel ezt, nem sokkal később követte őt a svájci és a dán központi bank is. A negatív hozamok feladása, a kamatemelési várakozások egyből felpezsdítették a japán részvénypiacokat, az ebből minden bizonnyal profitáló bankok árfolyama szépen meg is emelkedett.

Megélénkült a devizapiac is, a jen árfolyama a dollárral szemben tavaly október óta több mint 10 százalékkal erősödött, persze ebben az is szerepet játszott, hogy az amerikai jegybank, a Federal Reserve lassított kamatemeléseinek tempóján. A jen opciós ügyletekből számolt implikált volatilitása jelentősen megugrott, ami magyarra lefordítva azt jelenti, hogy a piac további monetáris politikai meglepetésekre számít.

Értelmét veszti a kötvénypiac

A monetáris politika változásaira spekuláló piac arra kényszerítette a jegybankot, hogy növelje havi kötvényvásárlásainak mennyiségét. Így az idén januárban rekord összegben, 23,7 ezer milliárd jen (180 milliárd dollár) értékű papírt voltak kénytelenek felvásárolni. A BoJ-nál már így is a kibocsátott japán államadósság nagyjából fele parkol, ha még tovább növelik a vásárlások összegét, lassan értelmét veszti maga a kötvénypiac fogalma is, elfogynak a még megvehető papírok. Ez újabb jelzés arra, hogy váltás szükséges a Kuroda által favorizált ultralaza monetáris politikában.

"Kuroda alatt a BoJ a monetáris politika határait kezdte el feszegetni, egészen odáig, hogy megmutatkozott annak hatástalansága"

- írta egy elemzésben a Mizuho Bank.

A Mr. Yenként is ismert neves japán pénzügyi szakember, Szakikabara Eiszuke szerint mindez oda vezethet, hogy az idei negyedik negyedévben már kamatot emelhet a BoJ. (Szakakibara 1997 és 1999 között pénzügyminiszter-helyettes volt Japánban, meglehetősen nagy befolyása volt a jen árfolyamára - innen a becenév.)

Mr. Yen arra számít, hogy október és december táján felerősödik az infláció, így Ueda kénytelen lesz lépni.

Ennek következtében a jen várhatóan a 120 körüli szintre erősödik a dollárral szemben a jelenlegi 130 körüli szintről. A kamatemelés és az emelkedő hozamok nyomán a japán befektetőknek megéri majd hazavinni tőkéjüket - erősítve a jent ezzel.

Valóban jó az erős jen?

A nagy kérdés azonban az, hogy a mélyben húzódó folyamatokra miként hat majd az erősödő jen. Japán elöregedő társadalom, egy közismert "statisztika" szerint immár több inkontinencia betétet adnak el, mint baba-pelenkát. Az erős jen enyhíthet a munkaerőhiányon, jelenleg még a nagyon alacsony bért kérő délekelet-ázsiai vendégmunkások számára sem vonzóak a fizetések. Az utazási irodák például „munka-nyaralásokat” szerveznek a japán fiataloknak, rövid távú munkavállalási engedélyeket kínálva Ausztráliába, ahol a minimum órabér – a jelenlegi árfolyamon – a duplája a japánénak.

A kamatemelés azonban vissza is üthet, ugyanis a szigetországban

a jelzáloghitelek és a kisvállalati kölcsönök meghatározó része változó kamatozású.

A megnövekvő kamatterhek csak tovább lassítanák az elöregedő népesség egyre fogyatkozó vásárlási hajlandósága nyomán az évtizedek óta a pangás szélén egyensúlyozó gazdaságot. Ráadásul nehéz helyzetbe hozná a kormányzatot is, amely az alacsony kamatszint miatt jelenleg csupán a GDP 1,5 százalékát fizeti ki az adósság kamatterheire.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.