Magasabb ajánlat kellhet a CIG-többségért

Az ajánlati ár gavallérosnak nem mondható, bár az egy részvényre jutó saját tőkét (147,2 forint) figyelembe véve már 2,2-szeres P/BV-nek felel meg, ami a CIG értékeltségét a tőzsdén kereskedett régiós biztosítók élmezőnyébe repíti – kommentálta a Hungarikum Biztosítási Alkusz Kft. ajánlattételét a Világgazdaságnak Vágó Attila, a Concorde Értékpapír Zrt. vezető elemzője.

A múlt pénteki tőzsdezárás után közzétett nyilvános vételi ajánlatban szereplő, részvényenként 327 forintos ár közelében kereskednek a héten a CIG Pannónia Életbiztosító részvényeivel.

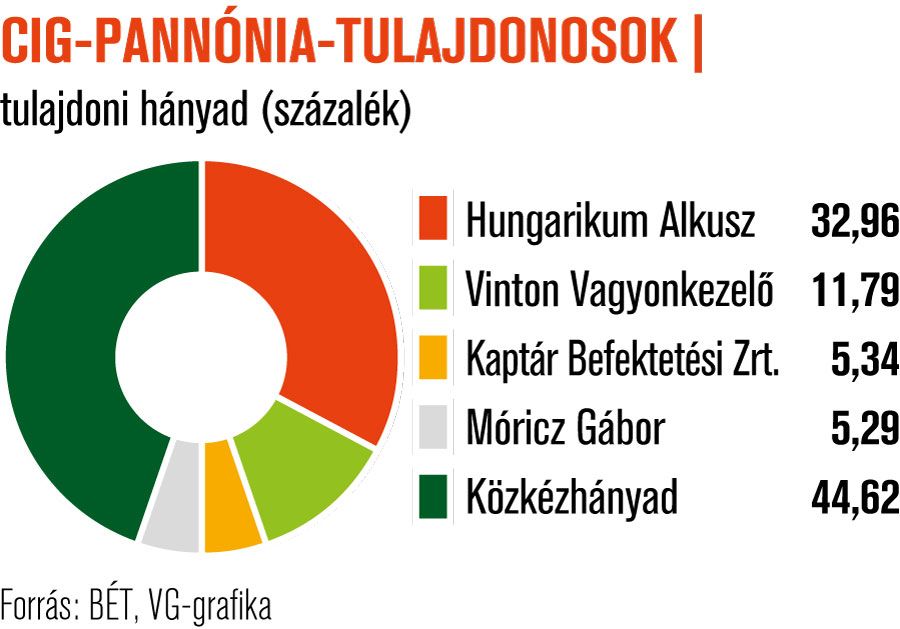

A biztosítóban 32,96 százalékos befolyással rendelkező Hungarikum Alkusz ajánlati ára alatt csak néhány alkalommal kötöttek üzletet az elmúlt két kereskedési napon a CIG-részvényekre.

A Magyar Nemzeti Bank (felügyeleti hatáskörben) vizsgálja az alkuszcég beadványát, enélkül a Keszthelyi Erik és Mészáros Lőrinc érdekeltségében álló biztosításközvetítő nem növelhetné tovább a befolyását a CIG Pannóniában.

Fotó: CIG Pannónia

A tőzsdén 94,4 millió darab CIG-részvény van, a többségi részesedéshez további több mint 16 millió darab papírt kellene megszereznie az alkuszcégnek a jelenleg 44,6 százalékos közkézhányad 38 százalékának megszerzésével vagy a további nagytulajdonosoktól.

A felügyeleti benyújtást megelőző 180 nap forgalommal súlyozott átlagárát (326,5 forint) éppen meghaladó 327 forintos árral kalkulálva ez 5,3 milliárd forintba kerülne.

Ennél alacsonyabb összeget – 3,2 milliárd forintot – különített el részvényvásárlásra az alkuszcég, a további teljesítés fedezetére pedig a Budapest Bank 18 milliárd forint összegben bankgaranciát bocsátott ki a Hungarikum Alkusz mint kedvezményezett javára.

Vágó Attila szerint amelyik cégért harcolnak, annak a részvényeit tartani vagy venni kell. Ugyanígy vélekedett a Concorde szakértője tavaly is, amikor a korábbi CIG-menedzsmentnek mennie kellett, a részvényár viszont hatalmasat ugrott. Bár az alkuszcég célja a korábbi kommunikációja alapján egyértelműen a többségi részesedés megszerzése, Vágó Attila szerint kicsi az esélye, hogy a mostani ajánlat révén ez sikerülne: 327 forintos áron az életbiztosító nagytulajdonosai aligha válnak meg a CIG-részvényeiktől (a Bayer József érdekeltségébe tartozó Vinton Vagyonkezelő 11,8 százalékkal, míg Móricz Gábor – közvetlenül és a Kaptár Befektetési Zrt.-n keresztül – további 10,6 százalék befolyással rendelkezik), aki pedig a magánbefektetők közül el akart adni ezen az áron, vélhetően már megtette.

Az ajánlattétel elsődleges célja, hogy 33 százalék fölé kerülhessen a CIG fő részvényese; a törvény szerint ez minősített befolyásszerzésnek számít, amit nyilvános ajánlattételnek kell megelőznie. A felügyeleti és versenyhatósági engedélyek birtokában az alkuszcég már szabadon vásárolhat a BÉT-en vagy azon kívül is, míg el nem éri az 50 százalék + 1 szavazatot, amire hat hónap áll a rendelkezésére. Vágó Attila szerint nem zárható ki, hogy ezután is folytatják a vásárlásokat, de a kiszorítás még csak elméleti és távoli lehetőség.

Tavaly az alkuszcég 370 forintos áron is vásárolt CIG-részvényeket, elképzelhető, hogy ezúttal is fog.

A Concorde év végére korábban 340 forintos célárat állapított meg, az üzlet bővítésével kapcsolatban több jó hír érkezésére számít, a tervek szerint mind az alkuszcég, mind a CIG-menedzsment támaszkodna a szorosabb együttműködésre a hazai tulajdonú bankokkal, s felfuttatna több üzletágat is: kötelező gépjármű-biztosítás, casco, egészségügyi biztosítások. Az elemzői várakozás szerint a CIG évi kétmilliárd (részvényenként 20-21) forint osztalékot fizethet.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.