késleltetett adatok

Zöld sávba sorol át az AutoWallis is

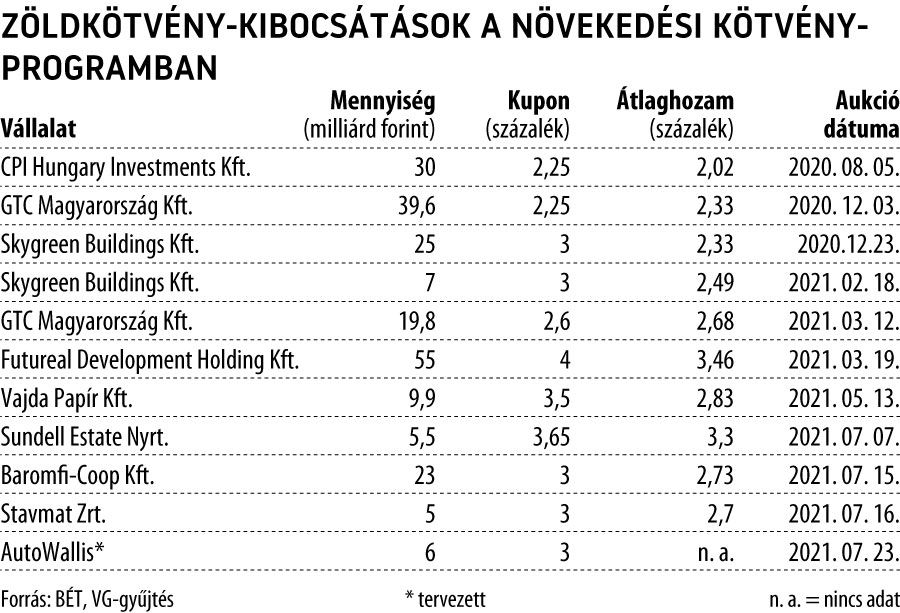

A prémium kategóriás magyar tőzsdei cégek közül elsőként bocsáthat ki zöld kötvényeket az AutoWallis a Magyar Nemzeti Bank Növekedési kötvényprogramján (NKP) keresztül.

Az autókereskedő társaság péntekre időzített aukcióján 6 milliárd forint értékben vinne piacra kötvényeket, az így befolyt összeget pedig további növekedési céljainak finanszírozására használja fel a nemrégiben elfogadott Zöld Finanszírozási Keretrendszerben tett vállalásoknak megfelelően.

A forrásból jut majd az e-mobilitás fejlesztésére is, így a töltőpontok, valamint az elektromos autók számának növelésére a saját és bérautó flottában egyaránt. A tranzakcióhoz benyújtott információs dokumentum alapján

a tíz éves lejáratú, a futamidő második felétől amortizálódó kötvények 3 százalékos kamatot fizetnek a tulajdonosoknak.

A társaságnak ez lesz a második NKP-s kibocsátása, az előző, ugyancsak 10 éves futamidejű, de feleakkora volumenű, 3 milliárd forint névértékű aukciója tavaly áprilisban túljegyzéssel zárult, a szintén 3 százalékos kuponnal meghirdetett papírok így végül 2,83 százalékos átlaghozammal keltek el. Egy hasonlóan kedvező hozamszint elérésére most is van kilátás, és nem csupán a Scope Ratings megerősített, B+ kibocsátói és kötvényminősítése miatt.

Az eddigi zöld kötvényaukciók ugyanis meglehetősen felfokozott befektetői érdeklődést váltottak ki. Az eddigi 10 vállalati zöld kötvényaukció során összesen felajánlott, 208 milliárd forintos mennyiségre közel másfélszer több, 284 milliárd forintnyi ajánlat érkezett, a két legutóbbi kibocsátó,

a Baromfi-Coop és a Stavmat esetén pedig a forgalomba hozni tervezett mennyiség duplájára is lett volna kereslet.

Az AutoWallis a kilencedik kibocsátó lehet az NKP történetében, amely fenntarthatósági projektjeinek finanszírozására zöld kötvényeket hoz forgalomba. Az első ilyen jellegű vállalati forrásbevonást a CPI Investments hajtotta végre tavaly augusztusban, és egészen a közelmúltig főként ingatlanfejlesztő- és befektető cégek éltek ezzel a lehetőséggel. A GTC Magyarország és a SkyGreen Buildings már két zöld kötvénysorozatot is piacra dobott, a legnagyobb volumenű tranzakciót pedig a Futureal csoport 55 milliárdos kibocsátása jelenti, a tőzsdén jegyzett Sundell Estate ugyanakkor beérte ennek tizedével is.

A zöld kötvénykibocsátások az elmúlt két hónapban pörögtek fel igazán, a Vajda Papír első ipari termelő vállalatként májusban jutott ilyen módon finanszírozási forráshoz, júliusban pedig már a negyedik aukcióra kerülhet sor pénteken. Az érintett cégek az elmúlt szűk egy évben már 220 milliárd forint értékű zöld kötvénycsomagot értékesítettek, ezáltal a 2019 júliusában elindított Növekedési kötvényprogramon keresztül bevont forrásoknak már legalább 15 százaléka környezettudatos, fenntartható szempontok szerint hasznosulhat.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.