késleltetett adatok

Az energiaszektor lehet a befutó, kecsegtetők az osztalékhozamok

Az S&P 500 az idén 20, a NASDAQ pedig 15 százalékot erősödött, ami alátámasztja a befektetők bizalmát. Emellett a gazdaságok nyitása is hozzájárul a jó hangulathoz. Ugyanakkor az RBC amerikai részvénystratégája, Lori Calvasina szerint

a részvények teljesítménye szorosan kötődik a Covid-adatokhoz, ami a delta-variáns erősödése miatt borúsabb képet fest a jövőre vonatkozóan.

Ezt a befektetők is érzik, és egyre inkább a biztonságot nyújtó osztalékpapírok felé fordulnak. Calvasina egyetért ezzel, az RBC-nél úgy vélik, hogy a magas hozamú osztalékfizetők számíthatnak nyereségre az elkövetkezőkben.

Az egyik ilyen például az energiaszektort képviselő Magellan Midstream Partners. Az észak-amerikai olaj- és gázelosztó hálózat fontos szereplője, az utóbbi évben 8,8 százalékos osztalékhozamot adott, és az elemzők szerint az elkötelezettségét erősíti, hogy az elmúlt 13 évben mindig fizetett a befektetőinek. Emellett finomított termékeire is folyamatosan nő a kereslet.

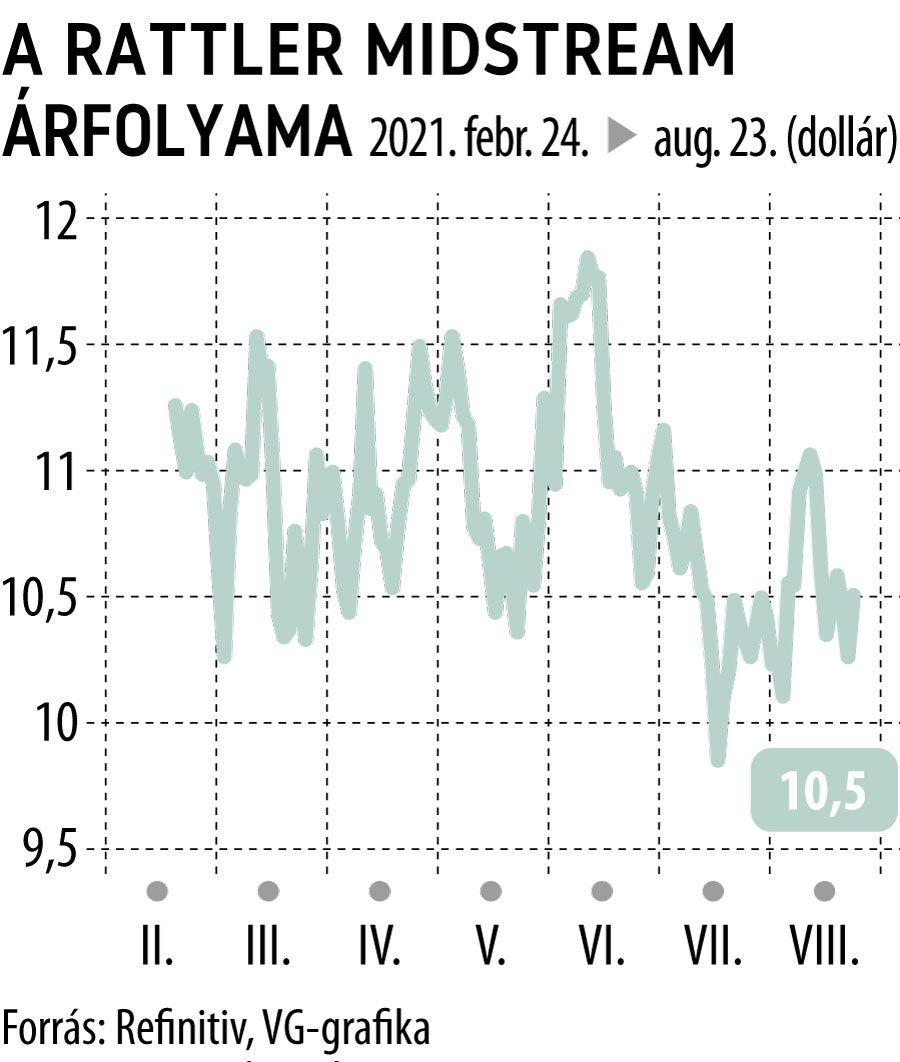

De jó befektetési lehetőségnek tekintik az RBC szakemberei a Rattler Midstreamet is. A közepes méretű energetikai cég 100 millió dolláros szabad cash flow-t termelt az első fél évben, amit döntően tovább is utalt a részvényesei felé, valamint a megújuló hitelkeretének kifizetésére fordított. Az eddigi részvényenkénti 20 centről 25-re emelte az osztalék mértékét, az évesített kifizetés 8,5 százalékos osztalékhozamot ér el.

Nemcsak az energetikai szektorból, hanem a pénzügyi cégek között is lehet találni figyelemreméltót.

Az elemzők szerint jó döntés lehet vásárolni az Owl Rock Capital Corporation (ORCC) papírjaiból is. Emlékeztetnek arra, hogy a finanszírozási szolgáltató vagyona 12,6 milliárd dollár, és ez többségében első zálogjog. Bár a második negyedév nem alakult kedvezően az ORCC-nél, a cég bővítette befektetési portfólióját, és 1,3 milliárd dollárral nőtt a hitelállománya is.

Meggyőző lehet a szabad készpénzállomány 627 millió dolláros szintje is, és az, hogy ez az összeg megduplázódott tavaly óta. Az ORCC részvényei egyenként 14,48 dollárért kelnek el, a várható áremelkedés alapján a részvény potenciális teljes hozama 15 százalék körüli.

A kivételeket jelentő céges sztorik mellett összességében terjed az aggodalom a befektetők között, erre utal a Bank of America felmérése is. A több mint 250 alapkezelőnek mindössze a bő negyede gondolja úgy, hogy a kilátások kedvezők, ez a legkisebb arány tavaly április óta.

Az infláció megugrásával számolók aránya is elenyészőre zuhant a tavaszi 93 százalék után.

A jövőképet tovább sötétítheti, hogy a felmérést az afganisztáni események előtt készítették, és nem tartalmazza a lassuló kiskereskedelmi eladásokról szóló adatot sem, sőt, azóta a Covid–19 terjedése is gyorsult, ami vélhetően tovább erodálja a befektetők bizalmát.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.