Érdemes lehet forint vételeken gondolkodni

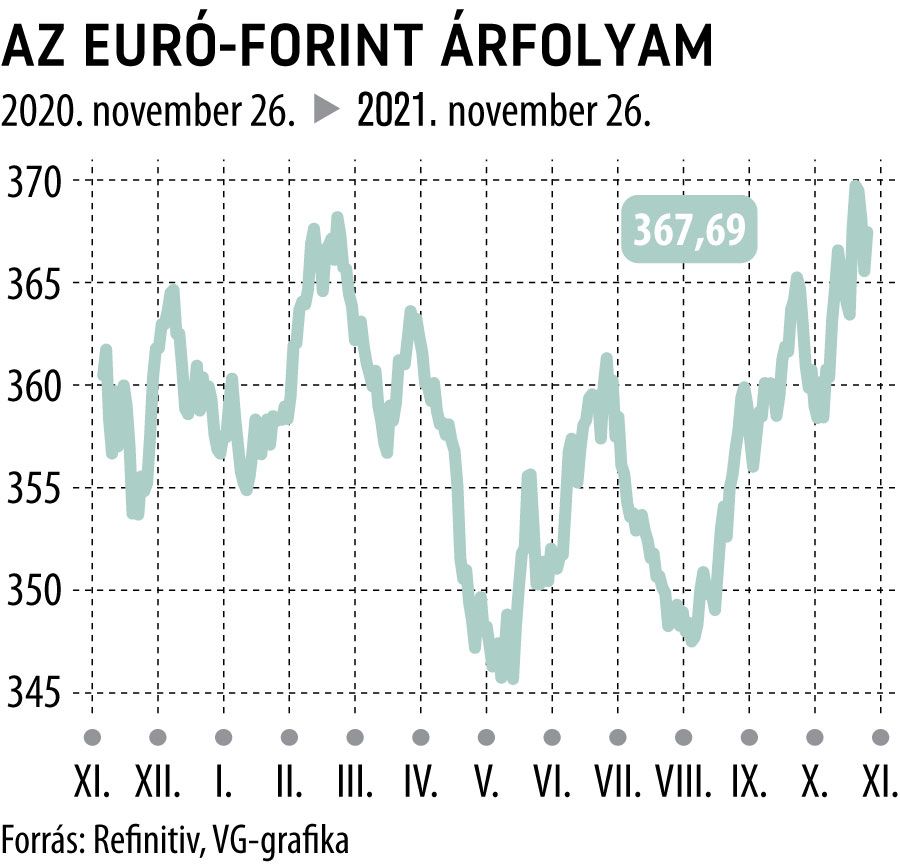

Az elmúlt két hétben a forint új csúcsra került az euróval szemben és rég nem látott szintek közelébe került a dollárral szemben is. A gyengülés mögött egyaránt húzódtak meg nemzetközi és hazai tényezők is.

Az amerikai kötvényvásárlási program kivezetése és a romló vírushelyzet miatti dollárerősödés nyomást gyakorol a feltörekvő devizákra,

így a régióra és ezen belül Magyarországra is. Ezentúl pedig a török lírával kapcsolatos aggodalmak is szerepet játszhattak a régió iránti kockázatkerülés fokozódásában.

Hazai oldalon a novemberi elejei meglepően agresszív régiós kamatemelések után a befektetők az MNB-től is markáns válaszra számítottak. Ezt ugyan az MNB meg is tette, de az alapkamat és egy hetes betéti tenderek kombinációjaként megvalósuló összesen 70 bázispontos emelés elsőre nem győzte meg a befektetőket.

Ráadásul a novemberben várhatóan 7 százalék fölé gyorsuló infláció,

a folyamatos kormányzati költekezések és a minimálbér az inflációs várakozások emelkedésén keresztül nehezítheti meg a jegybank helyzetét.

Azonban az elmúlt hetek forintgyengülésével együtt a hazai kötvényhozamok érdemben emelkedtek, ráadásul a jegybank kommunikációja alapján az MNB – felismerve a berobbanó inflációs problémát – hajlandó is a további kamatemelésekre, ahogy ezt a legutóbbi ülésen is hangsúlyozta.

A piaci szereplők árazása alapján (FRA-árazások) jövő év közepére a 4,6 százalékot is elérheti az alapkamat.

Az elmúlt napok csúcsához (5,2 százalék) képest már valamelyest elkezdtek visszacsökkenni a kamatvárakozások. Az még sok mindentől függ, hogy ténylegesen ennyire határozott lesz-e a jegybank, de a csütörtöki egy hetes betéti tenderen további 40 bázisponttal, 2,9 százalékra emelte az effektív alapkamatot. Összességében az látszik, hogy a megemelkedett állampapír-piaci hozamszint és a beárazott kamatemelések megvalósulása elég lehet ahhoz, hogy az inflációt 2023-ra a cél közelébe szorítsa le, ráadásul régiós összehasonlításban is érdemben javulhat a reálkamat-különbözetünk.

Ezek együttesen pedig a forint rövid távú erősödését hozhatja el.

A fentiek miatt összességében bár jelenleg borúsnak tűnik a forintra fogadni, de kockázat-hozam szempontból érdemes lehet az esetleges leértékelődési hullámokban a forint vételeket keresni.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.