A JPM leminősítése után ralizott az OTP

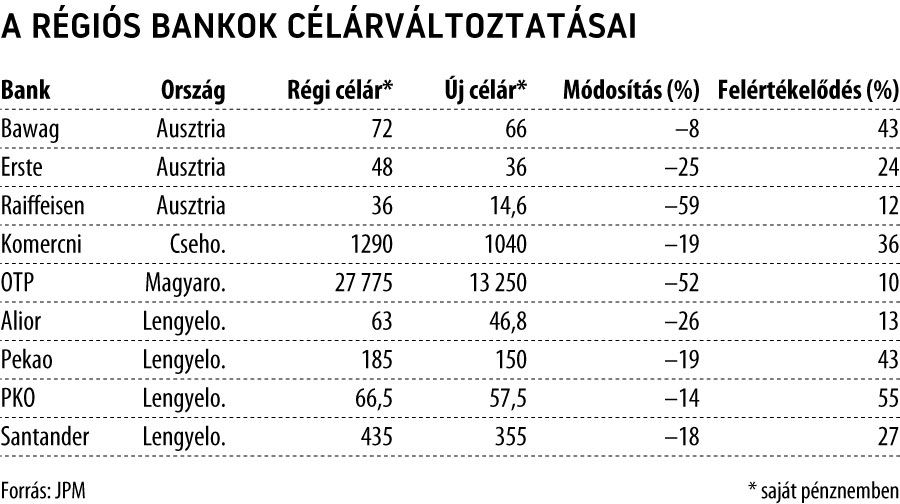

Óriási célárcsökkentés érkezett az OTP Bank részvényére: a JPMorgan 27 775 forintról 13 250 forintra csökkentette a bankra kiadott 12 havi célárfolyamát, az ajánlást pedig felülsúlyozásról semlegesre rontotta. A VG-nek elküldött régiós banki elemzésből az is kiderül, a JPMorgan nem csupán a magyar nagybank részvényének célárát vágta vissza 52 százalékkal, hanem a jelentős orosz kitettségű Raiffeisenét is, 59 százalékkal. Nem úszták meg a leminősítést a térség további pénzintézetei sem, az Erste célára 25 százalékkal lett alacsonyabb, a Komercnié 19 százalékkal, a lengyel bankoké pedig 14–26 százalékkal.

A régiós bankok árfolyama az orosz invázió óta 28 százalékkal csökkent, és átlagosan a 2023-as – immateriális javaktól megtisztított – könyv szerinti érték (TBV) 80 százalékán van a piaci ár, míg az ugyanarra az évre várt egy részvényre eső profit hat és félszerese most az aktuális árfolyam. A JPM elemzői az ukrán–orosz krízissel magyarázzák a kényszerű célármódosításokat, szerintük az orosz GDP idénre várt 7 százalékos visszaesését jövőre is legfeljebb stagnálás követheti – mindez érthetően erősen visszafogja a hitelezési folyamatokat.

Az elemzés legnegatívabb következtetése, hogy bár az OTP (és a Raiffeisen) Bank részvényei a korábbi csúcsaikhoz képest lefeleződtek, ennek ellenére sem lát jó vételi beszállópontokat a JPM. Ugyanakkor a szerdai kereskedésben a magyar bank papírjai kifejezetten jól teljesítettek, 6 százalék feletti pluszt könyvelhettek el a részvényesek.

A JPM pesszimizmusának oka, hogy idén a régiós bankok profitja a vártnál 15 százalékkal lehet alacsonyabb, az OTP és a Raiffeisen nyeresége pedig ennél is nagyobb mértékben maradhat el a prognózisoktól.

Egyszerűen túl sok a kockázat, a két bank papírja aligha lesz idén felülteljesítő, ezért a JPM elemzői inkább a háborúban érintett országokban kitettséggel nem rendelkező Erste, Pekao, PKO és Komercni bankokat helyezték előtérbe.

Előzőleg az amerikai bank idénre 2124 forintos részvényenkénti profitot (EPS) várt az OTP-től, most 45 százalékkal kevesebbet, 1174 forintot (2022 első negyedéve 266 forintos EPS-t hozhat). A következő két év nyeresége pedig 34-34 százalékkal lehet alacsonyabb az eddig vártnál. Mindezek mögött az a feltételezés áll, hogy a hitelezés éves átlagos növekedése 2022–2024-ben 5,4 százalékra esik vissza az OTP csoportban a 2016–2021-os időszakra jellemző 19 százalékról.

Tovább veszi az OTP-részvényeket Csányi SándorAz elmúlt másfél hét alatt közel hatmilliárd forint értékben vásárolt a bankpapírokból a Sertorius alap. |

A magyar bankcsoport hitelportfóliójának 5 százaléka van orosz és 4 százaléka ukrán ügyfeleknél, az adózás előtti csoportszintű nyereségnek pedig a 8-8 százaléka képződik a két országban. Ezzel kapcsolatban a JPM visszaidézi 2014–2015-öt, amikor az OTP ukrán és orosz leánybankjai 178 milliárd forint veszteséget szenvedtek el, ami a csoport akkori saját tőkéje 12 százalékának felelt meg, a következő évekre várható visszaesés pedig súlyosabb lehet, mint a 2014–2015-ös – olvasható az elemzésben. Az OTP ukrán és orosz piacán várhatóan a felére esnek vissza a kamatmarzsok, ez kiegészül a hitelállomány csökkenésével (2022–2024-ben évi átlagban 19 százalékos lehet a leépülés), az inflációs nyomással és a kockázati költségek emelkedésével, s mindezek felemészthetik az orosz bank saját tőkéje 30, az ukránénak pedig a 90 százalékát, ezért az utóbbi vélhetően tőkeinjekcióra szorul a magyar anyabanktól.

A tavaly 456 milliárd forint konszolidált nettó eredményt elérő OTP csoporttól idén ezen a soron 308 milliárd forint várható, amelyet jövőre 413 milliárd, majd 458 milliárd forint követhet, vagyis a JPM várakozása szerint a pénzintézet 2024-ben éri utol tavalyi önmagát.

Ukrajna az OTP-t is felszólította Oroszország elhagyásáraKuleba külügyminiszter szerint bojkottálni kell az Oroszországban maradó cégeket. |

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.