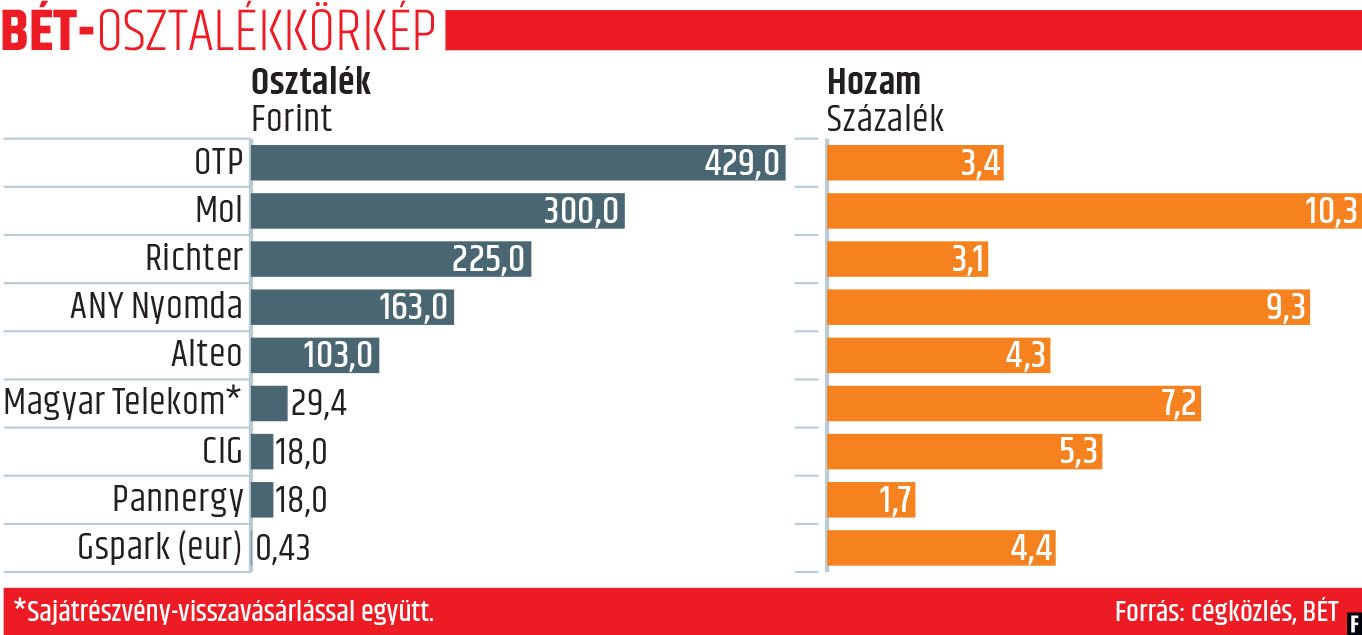

Tíz százalék feletti hozamok a BÉT-en

A Budapesti Értéktőzsdén (BÉT) már beköszöntött a tavasz.

Sorra érkeztek március végén és április elején a közgyűlési előterjesztések és meghívók, ezzel beindult az osztalékkifizetések időszaka. A kibocsátók részéről zömmel már ismertek a javaslatok az osztalék mértékéről, így már csak az évi rendes közgyűlések határozatain múlik, mennyiben részesülnek a tulajdonosok a legutóbbi esztendő(k) nettó eredményéből. Visszatér egy évekig kényszermellőzött műfaj; a közgyűlésre ellátogató magánrészvényesek szemtől szemben kérdezhetik a board tagjait, s a napirendi pontok kiegészítésére szintén javaslatot tehetnek. Két példa (Rába, Magyar Telekom) is van arra, hogy ezek az indítványok az osztalék összegét is érintik.

A BÉT osztalékpapírjaira most a szokottnál nagyobb figyelem irányulhat. A lakossági befektetők hónapok óta igyekeznek védőárkot ásni az infláció ellen – tavaly 5,1 százalékos volt az éves átlagos drágulás, míg az idén a Magyar Nemzeti Bank jelentése szerint 7,5 és 9,8 százalék között alakulhat. Ezek láttán nem csoda, hogy a lakosság szinte teljesen elfordult a Magyar Állampapír Plusztól (márciusban volt olyan hét, hogy mindössze hatmilliárd forintért jegyeztek). Marad az inflációkövető, változó kamatozású, ez évben 6,6 százalékot hozó, jövőre pedig a 2022-es átlagos infláció + 1,5 százalékpont kamatot fizető Prémium Magyar Állampapír, vagy az állampapírhozamok feletti osztalékot ígérő részvénybefektetések.

A sokáig unalmas magyar osztalékkörkép az idén végre izgalmassá vált, valóban reális alternatívája jelentkezhet a kötvényeknek.

Gyurcsik Attila, az Accorde Alapkezelő vezérigazgatója arról beszélt a VG-nek, hogy mára egyértelműen megváltozott a befektetők hozzáállása az osztalékfizető cégekhez. Korábban ezek a vállalatok a befektetői portfóliók egyhangú részét képviselték. A növekedésük zenitjén túllépett társaságokat lehetett ebbe a kategóriába sorolni, hiszen többnyire már nem volt beruházási vagy terjeszkedési céljuk, a megtermelt cash flow jelentős részét így kifizették osztalékként, vagy részvény-visszavásárlásra fordították.

Az elmúlt egy-másfél évben azonban ez a megszokott osztalékkép teljesen átalakult, sok ciklikus cég jelentett be brutális mértékű visszafizetést a megtermelt nyeresége terhére. Gyurcsik Attila idesorol számos nyugat-európai olajvállalatot és kereskedelmi bankot is. Jó példa a gáláns osztalékfizetésre a Shell vagy épp a BP, ahol két számjegyű hozam realizálható euróban, de szintén nagyot szólt az UniCredit múlt év végi bejelentése 16 milliárd eurónak (az akkori piaci kapitalizáció 60 százaléka) megfelelő összeg kifizetéséről és részvény-visszavásárlásokról; igaz, nem egyszerre, hanem négy évre elosztva. A gáz- és olajszektorban most nem igazán meglepő a nagy részvényesi juttatás – fogalmazott a szakértő.

Az elmúlt tíz évben sok beruházás elmaradt az ágazatban, a magas szénhidrogénárak miatt viszont rekordnyereséget könyvelhettek el a cégek,

capextervek nélkül pedig nem igazán marad más választásuk, mint a profit visszaosztása. Hasonlóan gondolkodott a Mol igazgatósága is, amely 100 forintos részvényenkénti mellett 200 forintos rendkívüli osztalék kifizetését javasolja – az összesen 300 forint 10,3 százalékos osztalékhozamot jelentene. A befektetők érthetően jól fogadták a hírt, a március 22-i bejelentés óta 9,7 százalékkal emelkedett a Mol-részvények árfolyama.

A nyereségrészesedés 242 milliárd forint, a tavalyi nettó 526 milliárdos eredmény 46 százaléka. Ez a hányad nem számít nagynak. Hogy a magyar olajcéget tekintve mégis magas szintű osztalékhozam adódik, annak az a magyarázata, hogy a 2021-es rekorderedmény elég alacsony részvényértékeltséggel párosul, vagyis a piac mindössze a tavalyi profit négyszeresére értékeli a Molt.

Április 13-án tartja éves rendes közgyűlését az OTP Bank.

A pénzintézet szabályozói korlátozások miatt nem fizetett osztalékot tavaly és tavalyelőtt, így az idén három esztendő nyeresége utáni visszafizetés válik esedékessé. Az elemzők 750-800 forintos részvényenkénti kifizetést vártak e három év után, ám az ukrajnai háború megváltoztathatta a bank igazgatóságának az álláspontját a 2021-es profit felhasználásáról. Az a javaslat kerül a részvényesek elé, hogy 430 forint legyen a papíronkénti kifizetés, amely 3,5 százalékos hozamot jelent. A korábbi évek tekintetében ez nem rossz a hagyományosan nem osztalékpapírként jellemzett OTP-től. A Zwack Unicum részvényeit ezzel szemben szinte minden befektető az osztalékért tartja, a papír piaca kifejezetten aktív az elmúlt időszakban. A társaság tavalyi nyeresége után 700 forint lehet a dividenda. Március végére éves csúcsra – 17 500 forintra – nőtt az árfolyam. Itt talán már érdemes várni a vételekkel, hiszen ilyen magas áron vásárolva csak 4 százalék hozam realizálható az osztalékkal.

A teljes cikk a Figyelő legfrissebb számában olvasható.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.