késleltetett adatok

Kongatják a vészharangot, 25 százalékos esés jöhet a tőzsdéken

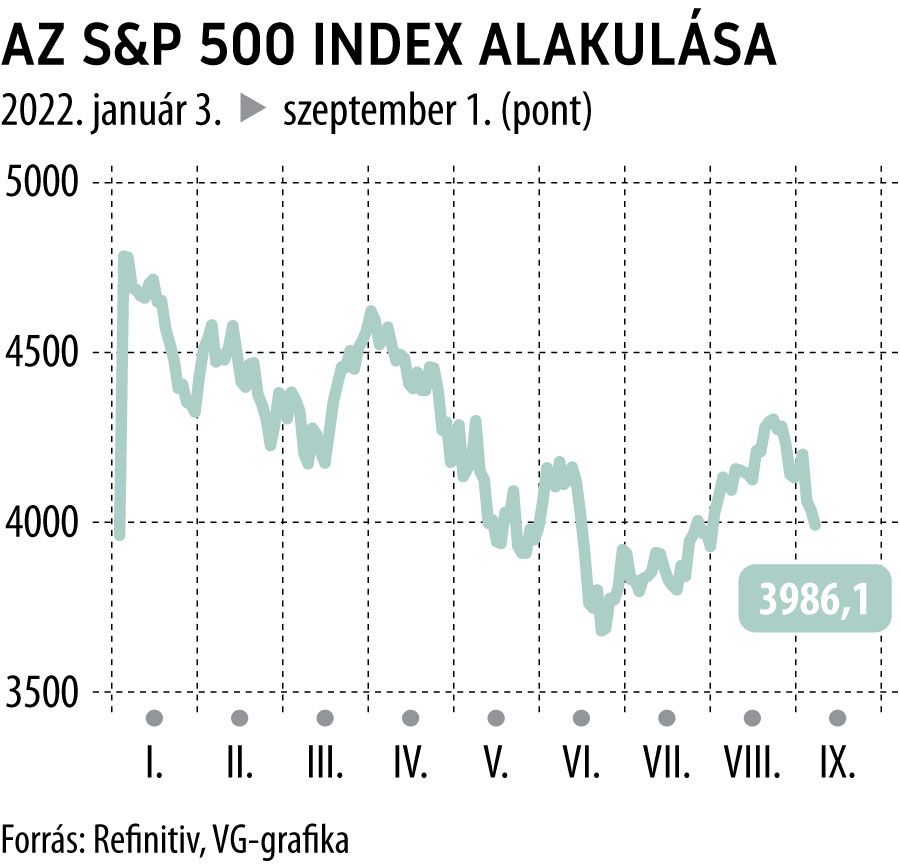

Messze még a részvénypiaci mélypont, a vezető amerikai részvényindexeknél további két számjegyű zuhanásra van kilátás a jegybanki szigorítás és a befektetők túlzottan optimista vállalati eredményvárakozásai miatt – figyelmeztetnek a Morgan Stanley stratégái.

Nem túl bizakodó a tőzsdei kilátásokat illetően a befektetési bank vezető amerikai részvénystratégája, Mike Wilson, aki legfrissebb, Bloombergnek adott elemzésében újabb 15 százalékos esést vizionál az amerikai piacon abban a kedvező esetben is, ha a jegybank szerepét betöltő Fed a gazdaság komolyabb lassítása nélkül meg tudja zabolázni az elszabadult inflációt. Ez 3400 pontos S&P 500 index célárat jelent.

Amennyiben nem jár sikerrel a „soft landing”, és az Egyesült Államok gazdasága recesszióba fordul, akkor 25 százalékos szabadesés is jöhet a zászlóshajónak számító részvényindexben, amely így 3000 pontig zuhanhat.

Az év első felében 20 százalékot szánkázó irányadó amerikai tőzsdeindex a júniusi, 3666 pontos mélypontról 17 százalékkal pattant fel augusztus derekáig. A növekedést viszont ekkor megtörték a Fed agresszív kamatemelésével, valamint az ebből következő esetleges recesszió miatt ismételten felerősödő befektetői aggodalmak. Jerome Powell Fed-elnök Jackson Hole-i, szigorú hangot megütő múlt pénteki beszédét követően pedig folyamatosan ereszkedik az S&P 500 mutató.

Bár a szakértő szerint a piac alját nehéz megjósolni, az irány lefelé mutat, legalábbis a következő egy-két negyedévben, a befektetőknek ezért érdemes felkészülniük a további „fájdalmakra”.

Mivel a Fed fókuszában továbbra is a gazdasági adatok állnak, Wilson szerint a testület mindig némi késésben lesz, hiszen a két leginkább visszatekintő mutatóra, az inflációra és a munkaerőpiaci adatokra támaszkodik döntéseinél.

Mire a munkaerőpiac összeomlik, már túl késő lesz

– húzta alá a szakértó, mert szerinte ekkorra már mindenki számára világossá válik, hogy az amerikai gazdaság recesszióban van.

Egy másik fontos tényező, ami a részvényeket lefelé húzhatja, a piac elbizakodottsága a vállalati eredményeket illetően. A mostanra lecsengő második negyedéves jelentési szezon során a tényleges működési árrések a vártnál gyengébben alakultak, a Morgan Stanley pedig a negatív trend folytatására számít a jövőben.

A részvények értékeltségére használt P/E mutató (a részvényár és az egységnyi profit hányadosa) sem segíti az eligazodást, éppen azért, mert a befektetők és az elemzők túlzottan optimisták a jövőbeli nyereségkilátásokat illetően.

A P/E ráta a profit csökkenésével párhuzamosan elkezd majd csökkenni, és valahol a folyamat közepén a piac elérheti a mélypontot. Erre valószínűleg szeptember és december között kerül sor

– vélekedett a stratéga.

Az S&P 500 az idei minimumán, június közepén 18-szoros P/E rátán forgott, ami jóval magasabb, mint az 1950-es évek óta bekövetkezett 11 medvepiaci ciklus során bármikor. Az index jelenleg 19-szeres szorzón forog, ami ugyancsak arra enged következtetni, hogy a mostani gazdasági helyzetben túlértékeli a piac az amerikai vállalatok eredménytermelő képességét.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.