Új bizniszt fedezett fel újra a Wall Street – irány az adóoptimalizálás

A Wall Street nagy befektetési bankjai megtalálták az idei piaci turbulencia profitapasztó hatásából a kivezető utat: gazdag ügyfeleik számára adóoptimalizációs célzattal hajtanak végre tranzakciókat.

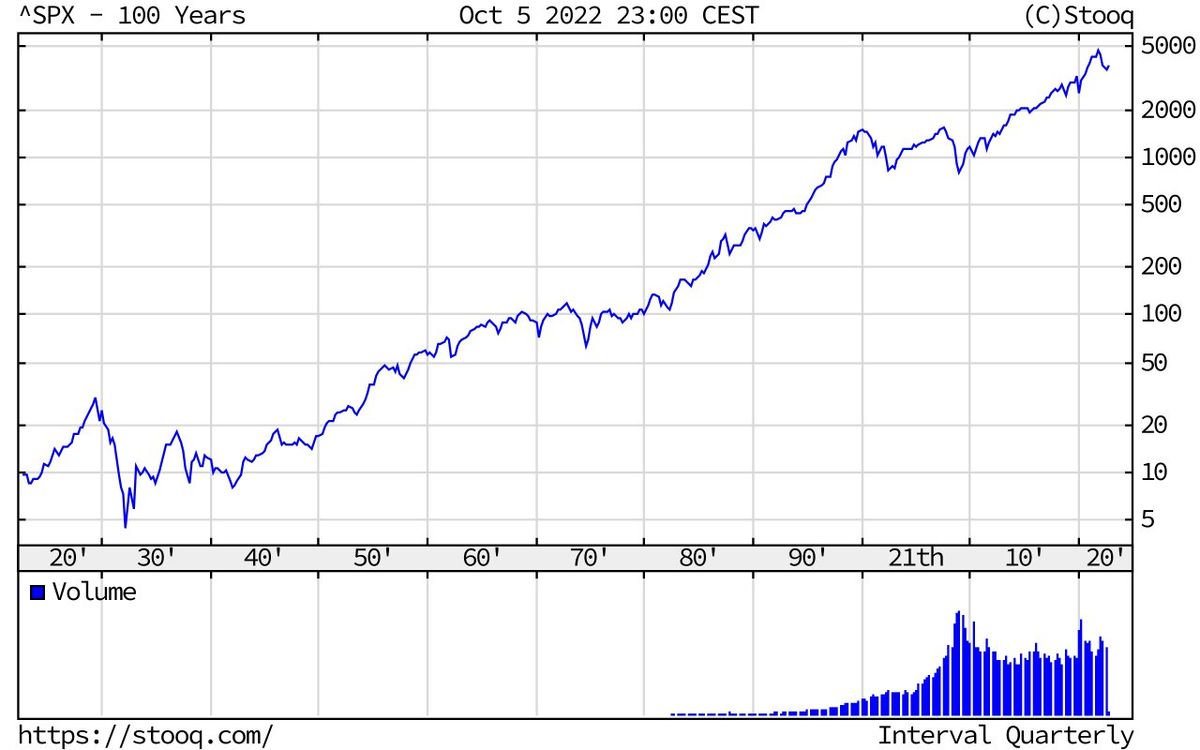

A „tax-loss harvesting”-nek nevezett módszer lényege röviden annyi, hogy a befektetők a veszteséges pozícióit realizálják, az ezen keresztül megspórolható adót ugyanakkor szembeállítják a nyereséges pozíciókkal, így kevesebbet kell adózni. A stratégia nem új, az amerikai adózási szabályozásban már hosszú évtizedek óta benne van a lehetősége. A tengerentúli tőzsdék idei mélyrepülése nyomán azonban ismét felfedezték – jó 10 év bikapiac után.

A JPMorgan Chase e héten hozott létre egy „okos-adó” platformot, csatlakozva a Wall Street többi nagyágyújához, a Morgan Stanley, vagy például a Black Rock már korábban is kínálta ezt a szolgáltatást.

„Egyfajta ajándéka ez a medvepiacnak, a tőzsdei lejtmenetnek is megvan a maga haszna”

– nyilatkozta a Financial Timesnak egy amerikai nagybank vagyonkezelési tanácsadója, hozzátéve, hogy ügyfeleik többsége az utóbbi időben kifejezetten adóoptimalizációs céllal fordul hozzájuk.

A konstrukció egy kifinomultabb formája szerint a befektetők eladják veszteséges pozícióikat, realizálják a veszteséget, majd megvesznek egy másik, hasonló kockázatvállalási hajlandóság alapján összeállított, de akár ugyanolyan elemeket is tartalmazó csomagot.

Az adószabályok csak azt tiltják, hogy egy veszteséges pozíciót 30 napig nem lehet az eladás után újra visszavásárolni, ez az úgynevezett wash-sale szabály.

A szabályozás tartalmaz egyfajta aszimmetriát, a tőkepiaci pozíciókon elszenvedett veszteség adóból való leírhatósága ugyanis arra ösztökéli a befektetőket, hogy realizálják a mínuszokat. Az egy évnél tovább tartott eszközök után fizetendő adó alacsonyabb, mint az egyéves határidő előtt eladott eszközök nyerségére kivetett teher. Vagyis a nyereséges eszközt megéri hosszabb ideig megtartani, míg a veszteséget hozót jobb gyorsabban eladni.

A State Street Global Advisor hírlevele szerint a jelenlegi helyzet évtizedek óta a legjobb adóoptimalizációs lehetőséget kínálja. A 2020-as adóévben összesen 19,3 milliárd dollár volt a nettó tőkeveszteség után leírható adó mértéke, 19 százalékkal magasabb, mint 2019-ben – az amerikai adóhivatal (IRS) kimutatásai szerint.

Hasonló lehetőség egyébként a brit adórendszerben is van, a 2020–2021-es adóévben 2 milliárd font értékű befektetési veszteséget lehetett szembeállítani a nyereséggel a személyi jövedelemadó bevallásokban.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.