késleltetett adatok

Nehéz terepen kell átvágnia magát a Rábának – a megugró költségekre folyik el a jövő évi osztalék

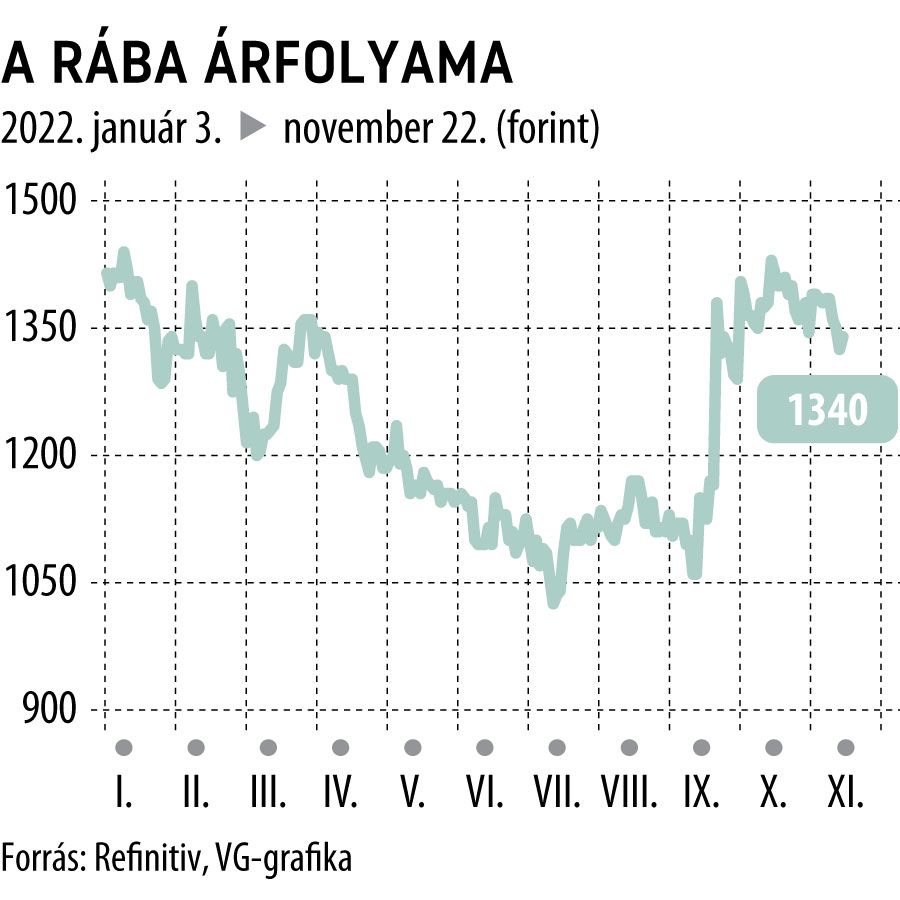

Fenntartja a Rába Holdingra adott eladási ajánlását és 1115 forintos, 12 havi előremutató célárát az OTP Bank. A célár 15,8 százalékkal marad el cég részvényeinek hétfői, 1325 forintos záróárától.

A járműgyártó árbevétele a harmadik negyedévben is impozánsan emelkedett, ám az energia- és munkaerőköltségek soha nem látott szintet értek el, ami rekordszintű nyomás alá helyezte a cégcsoport nyereségességét.

Szemán Ákos részvényelemző kiemeli, hogy a több mint 66 százalékkal, 15,8 milliárd forintra emelkedő árbevételen belül a belföldi értékesítések 41 százalékkal, 4,2 milliárd forintra, míg az export 78 százalékkal, 11,6 milliárd forintra gyarapodott.

A kivitel gyorsabb bővülése nyomán a külpiacok részesedése 73,4 százalékra nőtt az összbevételen belül.

A konszolidált forgalmi adatok most már a Rekard Hajtómű- és Gépgyártó Kft. – amelyben korábbi 25 százaléka mellé júliusban szerzett további 75 százalékos részesedést a holding – bevételeit is tartalmazzák.

Kifejezetten hasítottak a győri holding eladásai az EU-ban és Amerikában, sőt az egyéb piacokon is számottevő növekedést ért el, mégpedig annak ellenére, hogy az uniós szankciós politikának megfelelően a Rába is tartózkodott az orosz kereskedelmi kapcsolatoktól.

A vállalat a harmadik negyedévben azonban rendkívül magas energiaárakkal szembesült, miközben az acélárak az évközi mérséklődés dacára szintén jelentősen meghaladták a bázisidőszak szintjét.

Mindennek eredményeként az értékesítés közvetlen költségei éves szinten 62 százalékkal, 13,3 milliárd forintra, a közvetett és adminisztratív költségek pedig 42 százalékkal 2,2 milliárd forintra emelkedtek.

Összességében a vállalat 335 millió forint üzemi eredményről jelentett a harmadik negyedévben, amit a forint gyengülése által okozott árfolyamveszteség nettóeredmény-ágon 563 millió forintos mínuszba húzott.

Ráadásul az általános gazdasági kilátások továbbra sem ígérnek semmi jót, az Európai Bizottság legutóbbi gazdasági előrejelzése szerint az EU-ban 2023-ban már csak 0,3 százalékos reál GDP-növekedés várható, miközben az infláció az előrejelzések szerint jövőre is meglehetősen magas, mintegy 7 százalékos marad.

A vállalat emellett a gyorsjelentésében megemlítette, hogy a háború miatt az európai járműpiacot a volumenek erőteljes visszaesése jellemezte, de ez

egyelőre nem volt érezhető a számára fontos európai haszongépjármű- és a globális mezőgazdaságijármű-szegmensben sem. Kérdés, hogy a „begyűrűzés” meddig várat még magára.

A mostoha körülményekhez való alkalmazkodás során a szerződéses feltételek megnehezítik a Rába számára az energia beszerzési árak rögzítését, ezért az energiaválság hatásait eladási árai rugalmasabbá tételével igyekszik kompenzálni.

Az elemző a fentiekre tekintettel az idei évre vonatkozó bevételi várakozását 55,9 milliárd forintról 60,2 milliárd forintra emelte, míg korábbi 1,12 milliárd forintos üzemieredmény-prognózisát 1,61 milliárd forintra javította. Ezzel párhuzamosan EBITDA-ágon is már 3,98 milliárd forintra számít az eddigi 3,49 milliárd forinttal szemben.

A tavalyi 94 forintos egy részvényre jutó nettó nyereség (EPS) ugyanakkor az árfolyamhatás miatt várható szignifikáns pénzügyi deficitre tekintettel idén 36 forintos veszteségbe fordulhat.

A nehezített pályán a Rába vélhetően nem lesz abban a helyzetben, hogy idei vagy jövő évi eredménye után osztalékot fizessen.

Hosszú távon, a harmadik negyedévben elstartolt modernizációs program viszont számottevően növelheti a vállalat értékét. A program magában foglalja teljes termelési struktúra átszervezését a győri központi üzemben, valamint a gyártósorok csarnokokon belüli racionális újratelepítését, az egyes tevékenységek üzemrészeken belüli áthelyezését.

Jelentős beruházásokra is sor kerül; korszerűsítik a gépállományt, átszervezik a vállalat ingatlan-infrastruktúráját, illetve az energiafogyasztást is optimalizálják.

A holding működésére és a jövedelmezőségére gyakorolt pozitív hatások azonban főként csupán 2024 második felétől, illetve 2025-től lesznek érzékelhetők.

Kiugró bevételt hozott, de még veszteséges a RábaFolytatódott a győri vállalat eladósodása. |

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.