késleltetett adatok

Prémiumot vagy diszkontot érdemel a likviditás?

A pénzügyi világ egyik legnagyobb vívmánya a tőzsdék létrejötte, ahol a teljes cégek helyett felaprózott tulajdonrészek cserélnek gazdát, akár naponta többször. Ez a rengeteg számú tranzakció megteremtette a likviditás fogalmát. Azon részvényeket, amelyekkel sokat kereskednek, likvideknek hívjuk, amelyekben kicsi a forgalom, azokat pedig illikvideknek. Megtakarítóként a likvid eszközöket szeretjük, hiszen ezekből nyugodtan vásárolhatunk, tudván, hogy amikor majd el szeretnénk adni őket, lesznek rájuk vevők, így nem kell a piaci ár alatt eladnunk. Nem véletlen, hogy vállalatértékelés során megjelenik a likviditási prémium fogalma. Azonban a tőzsdei működésnek van egy nagy hátránya, ez pedig nem más, mint a volatilitás. Mivel a tőzsdén folyamatosan adják és veszik a részvényeket, az árfolyam sokat mozog.

A megtakarítóknak nemcsak tőzsdére bevezetett vállalatokba van lehetőségük befektetni, hanem magántőkealapokon (private equity) keresztül egyéb vállalatokban is szerezhetnek tulajdonrészt. Ez különösen a tengerentúlon népszerű. Ebben az esetben a befektetés értékét a magántőkecég határozza meg belső és külső értékelések segítségével. Ezek az értékelési modellek jellemzően a jövőbeli cash-flow-termelésen alapulnak, és sok implicit feltételezéssel rendelkeznek.

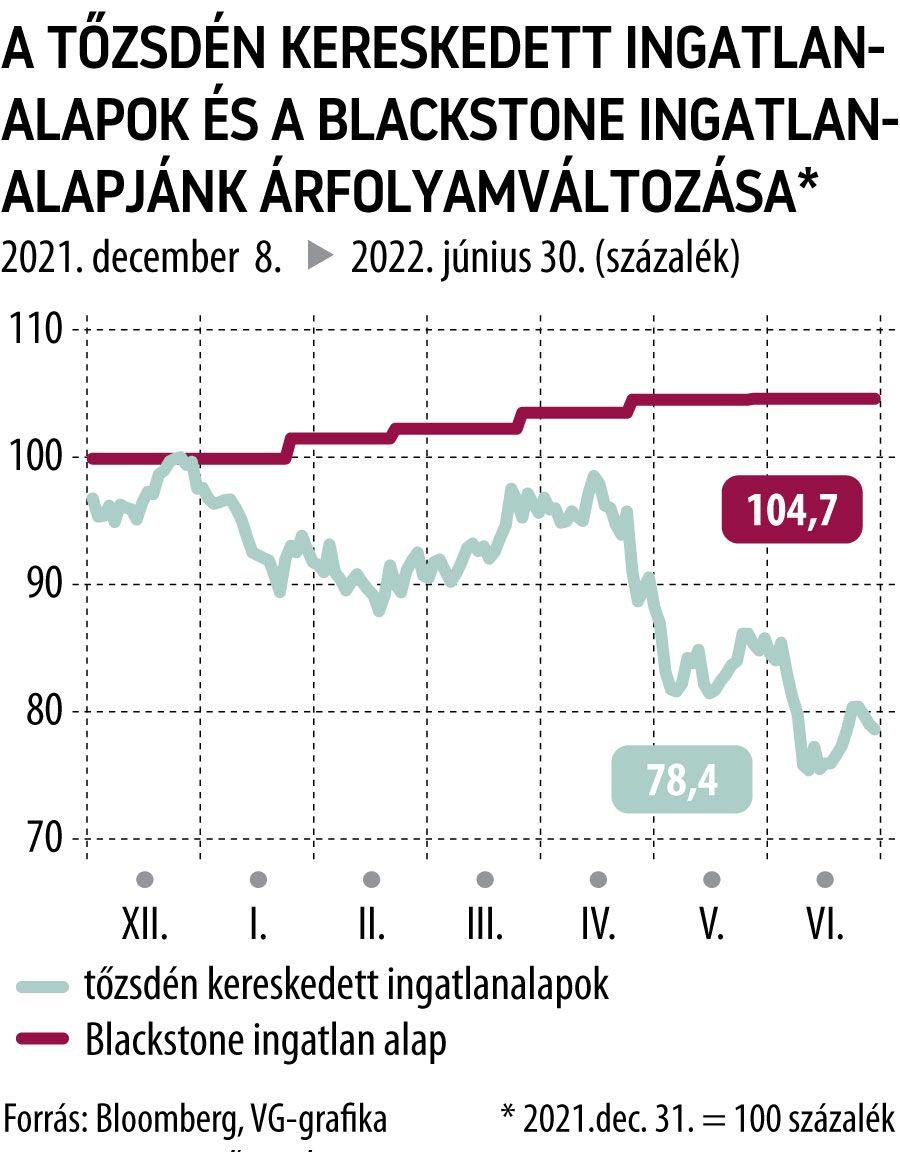

Így fordulhat elő olyan eset, mint ami az ábrán látható: az idén a tőzsdén kereskedett ingatlanalapok az EgyesültÁllamokban 20 százalékot estek, ezzel szemben a Blackstone ingatlanalapja majdnem 5 százalékot emelkedett. Azon túlmenően, hogy az egyik pozitív hozamot ért el, míg a másik negatívat, az is szembetűnő különbség, hogy a tőzsdei alapok sokkal többet mozognak. Hozzájuk képest a nem tőzsdei befektetések egy simított vonalnak tűnnek, ami annak köszönhető, hogy a korábban említett értékeléseket csak bizonyos időszakonként végzik el.

Idén az alacsony volatilitású befektetések különösen értékesnek tűnhetnek, azonban azon túl, hogy az ilyen befektések kiküszöbölik azt a befektetői csapdát, hogy egy piaci pánik miatt a mélyponton adjunk el, jókora kockázatot is hordoznak magukban. A modellalapú értékelések csak addig maradnak érvényben, amíg nem kerül sor tranzakcióra, abban a pillanatban viszont kiderül, hogy a modell mennyire van távol a valóságtól. Az említett ingatlanpiaci példában szereplő divergencia hosszú távon nem maradhat fenn, ezért érdemes figyelemmel kísérni ennek a közel 10 ezermilliárd értékű eszközosztálynak a sorsát a következő negyedévekben.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.