Történelmi mélyponton a régiós olaj- és gázcégek értékeltsége

A Shell, a BP, az OMV, a román OMV Petrom, a török Tupras vagy éppen a Mol is a várakozásokhoz képest jobb negyedéves számokat közölt a jövedelmező finomításnak, a kúthálózatban elért nyereségnek, a gázkereskedelemnek vagy éppen a magas olaj- és gázáraknak köszönhetően.

A Mol esetében még a magyar állam üzemanyagár-befagyasztása és különadói sem tudták meggátolni, hogy a cég – forintban mérve – rekord negyedéves nyereséget érjen el.

A remek iparági környezet gyakorlatilag minden olajcég számain meglátszott:

lényegében az összes társaság a megemelt várakozásokat is meghaladó negyedévről adott számot, sok esetben minden idők legjobb negyedéves eredményeit tették közzé a vállalatok.

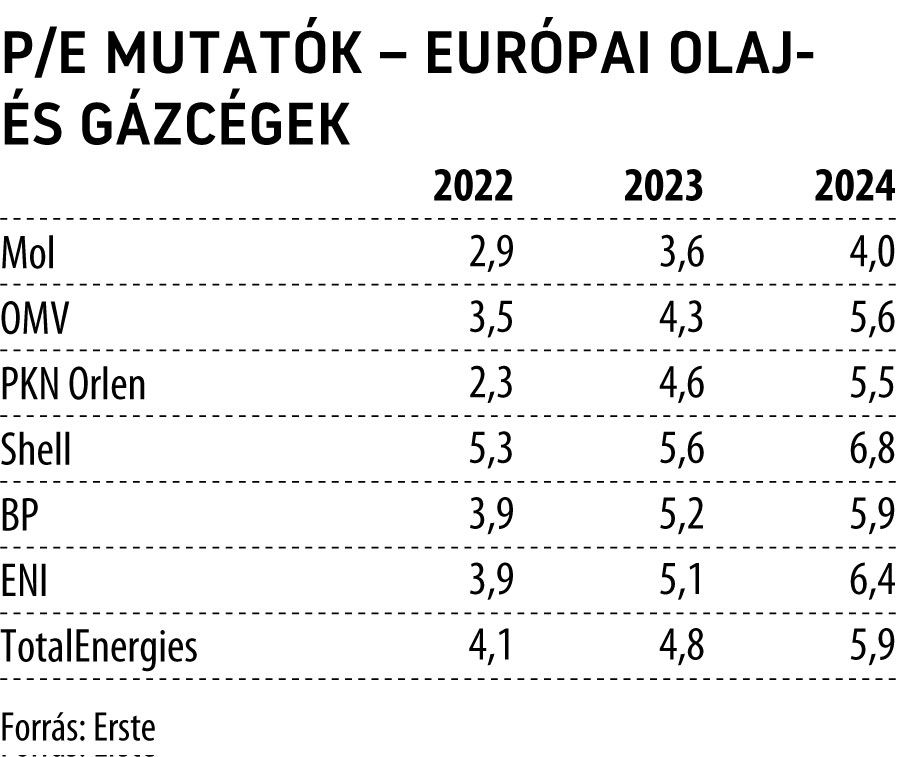

A kiváló eredmények dacára ezek a részvényárfolyamok az elmúlt egy évben messze nem emelkedtek annyit, amennyit a nyereségnövekedés indokolt volna. A tőzsdei értékeltségek ennek megfelelően rendkívül vonzóak. P/E (nyereség/árfolyam) alapon jelenleg a Molt 2,8–4,0x szorzóval lehet megvásárolni a 2022–2024-es eredményvárakozások alapján.

Ez az OMV esetében 3,5–5,6x, a PKN Orlennél 2,3–5,5x.

A nyugat-európai szektortársak némileg drágábbak,

de a Shell 5,3–6,8x mutatója vagy a BP 4,9–5,9x mutatója kifejezetten olcsónak tűnik a múltbeli mutatókhoz viszonyítva. A nyugat-európai cégek jellemzően alacsony két számjegyű (10–25x) várható egy részvényre jutó nyereség/részvényár mutató mellett forogtak az előző évtizedben, míg a régiós cégek (OMV, Mol, PKN Orlen) mutatói inkább a 6–12x sávban voltak.

Mégis mi indokolja ezt a kirívóan alacsony árazást? Véleményem szerint legalább három oka van ennek. Először is az olaj- és gázipari cégek teljesítménye az iparági környezet romlásával várhatóan csökkenni fog. Az orosz–ukrán háború és a globális energiaár-robbanás hatásaihoz várhatóan alkalmazkodni fog Európa, ami lejjebb viheti a mostani időszak rendkívüli árréseit és nyereségrátáit.

Másodsorban van egy komoly befektetői félelem, hogy a kormányok a népharagnak és a költségvetési nyomásnak eleget téve különadóztatják majd a szektort.

Az Európai Uniónak van is egy előirányzata erre: az adó mértéke 33 százalék lehetne, amit az extra nyereségre (az elmúlt 3 év átlagprofitja plusz 20 százalék feletti profit) vethetnének ki az államok. Fontos megjegyezni, hogy az adókat nem az unió veti ki, hanem a nemzetállamok, az előbbi csak ajánlásokat tehet a kérdésben.

Végezetül még egy fontos oka van az alacsony árazásnak: a szektor jellegéből adódóan nem felel meg a mai divatos ESG-szempontoknak, hiszen az olaj- és gázszektor alapvetően a fosszilis nyersanyagok előállításáról és kereskedelméről szól, ami a globális felmelegedés fő oka. Emiatt a befektetők egy része eleve nem vásárol ezekből a részvényekből, a zöldátalakulás miatt sokak szerint hamarosan egyébként is zsugorodni fog az olaj- és gázkitermelés és ezen anyagok felhasználása.

Személy szerint ebben nem hiszek. Úgy gondolom, hogy az olaj és a földgáz hosszabb ideig velünk marad, mint amit ma általánosságban vár a piac. Ezért

a mostani kedvező árazás inkább jó belépési pont lehet – különadók ide vagy oda –, különösen azért, mert az olaj- és a gázár, valamint a marzskörnyezet sem fog gyorsan romlani.

Emiatt a bátor befektetők vehetik a papírokat. Ha nem is emelkedik az árfolyam, a magasabb osztalékok és részvény-visszavásárlások formájában megfelelő hozamhoz juthatnak a szerencsések.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.