késleltetett adatok

Valószínűtlen az Alteo kivezetése a tőzsdéről

Ha a menedzsment bízik az Alteóban, akkor nem fogja kivezetni a tőzsdéről – derül ki az Erste Befektetési Zrt. szakértőjének írásából.

Mint ismert, a Mol által vezetett konzorcium vételi ajánlatot tett a Wallis Asset Management Alteóban lévő teljes, 61,56 százalékos részesedésére. A nyilvános vételi ajánlat jóváhagyását egyelőre – a szakhatósági véleményezés lezárultáig – felfüggesztette az MNB.

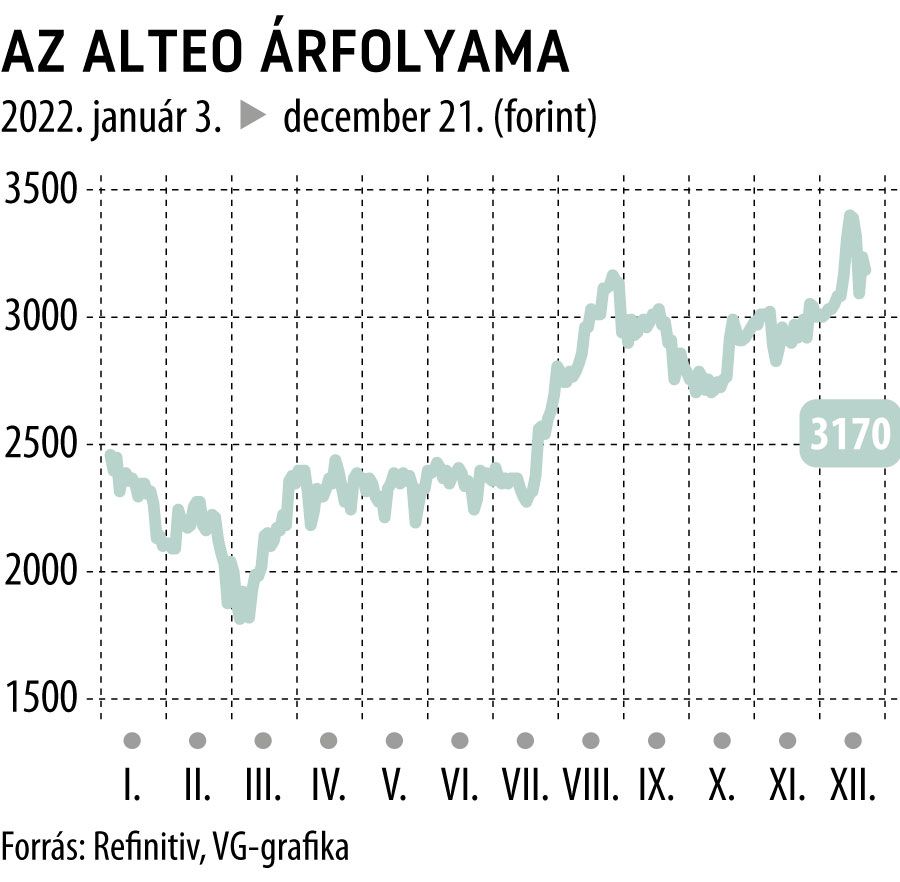

A felvásárlási árat a vevő részvényenként 2872 forinton állapította meg a Wallis részesedését illetően, a fennmaradó kisbefektetői állományt pedig papíronként 3040 forintos áron venné meg.

Ezek az árak messze elmaradnak az elemzők által kalkulált szinttől: az MKB Bank 3812 forintos részvényenkénti árat tartana reálisnak, míg az Erste Befektetési Zrt. valamivel alacsonyabb, 3790-es árfolyamon adná a papírokat, de még ez is jóval magasabb a Mol vezette konzorcium vételi ajánlatánál.

Miró József, az Erste részvénystratégája szerint a felvásárlás utáni helyzet lehet kérdéses. A céget ugyanis a Mol akár ki is vezethetné a tőzsdéről, ha úgy akarná, ehhez csak egy kis extra manőverezésre lenne szükség.

A felvásárlás után ugyanis a Mol és konzorciuma a cég papírjainak legfeljebb 89,6 százalékát fogja birtokolni, ami elmarad a kiszorításhoz szükséges 90 százalékos szinttől. A Mol ugyanakkor minden bizonnyal elérhetné, hogy a fennmaradó 10,4 százalékos részesedés birtokosai, akik részben az Alteo menedzsmentjében foglalnak helyet (és a Wallis delegálta őket oda) megszabaduljanak saját részvényeiktől a Mol javára, elégséges többséget szolgáltatva ezzel a felvásárlók számára.

A szakértő szerint a kivezetés akkor lenne igazán valószínű, ha a Mol és az Alteo menedzsmentje nem bízna a cég jövőjében. Erre azonban kevés esély látszik.

Az új tulajdonosok ugyanis nem tervezik megváltoztatni az Alteo menedzsmentjét, sem pedig az üzleti stratégiát, így a bizalomvesztés esete tényleg távolinak tűnik. Az egyetlen valódi kockázat a részvények tőzsdei likviditásának csökkenése lehet, amire a nyilvános ajánlattételnek köszönhetően kerülhetne sor, mivel ez nem lenne kedvező a részvényesek számára.

Az Erste Befektetési Zrt. mindennek tudatában fenntartja a korábban megállapított 3790 forintos célárát, a Scope Ratings hitelminősítő pedig előirányozta a cég hitelbesorolásának felülvizsgálatát pozitív irányba, ami jelenleg BB+-on áll. Ennek kiváltó oka legfőképp a Mol tőkeereje.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.