Botránykrónika: a svájci bankrendszer ékkövének szégyenteljes szétesése

A 166 éve alapított Credit Suisse (CS) egykor Európa legerősebb bankjai közé tartozott, a svájci bankrendszer reklámja volt, a Wall Street titánjaival kelt versenyre. Hamarosan eltűnik a márkanév, oda a dicsőség. Összeállításunkban bemutatjuk a bank botrányokkal, vitákkal terhes, szégyenteljes útját a megszűnésig.

A közelmúlt még nem is nézett ki olyan rosszul, a CS egyike volt a világ bankrendszere 20 legfontosabb szereplőjének. A 2008-as pénzügyi válság során egyike volt azon kevés pénzintézeteknek, amelyek állami-jegybanki támogatás nélkül vészelték át a nehéz időket, ekkoriban eszközértéke meghaladta az ezermilliárd dollárt. Ma ez alig 508 milliárd, a fele a céget megvásároló UBS-ének.

Svájc a bankok országa: 243 bank van bejegyezve az alpesi országban, s további 24 külföldi pénzintézetnek van itt leányvállalata. Az ország stabilitása és prosperitása nagymértékben a pénzügyi szektortól függ. A UBS ésa CS mérlegfőösszege nagyjából a duplája a svájci GDP-nek.

Hosszú, eleinte dicsőséges története során a CS finanszírozta többek között a svájci vasút építését, de aktív szerepe volt a Szilícium-völgy fellendítésében is.

Kezelte arab uralkodók és orosz oligarchák vagyonát, és párviadalra hívta a Wall Street óriásbankjait is. Egy dolog azonban valahogy soha nem jött össze neki: a megfelelő kockázatkezelés és a folyamatos profittermelés.

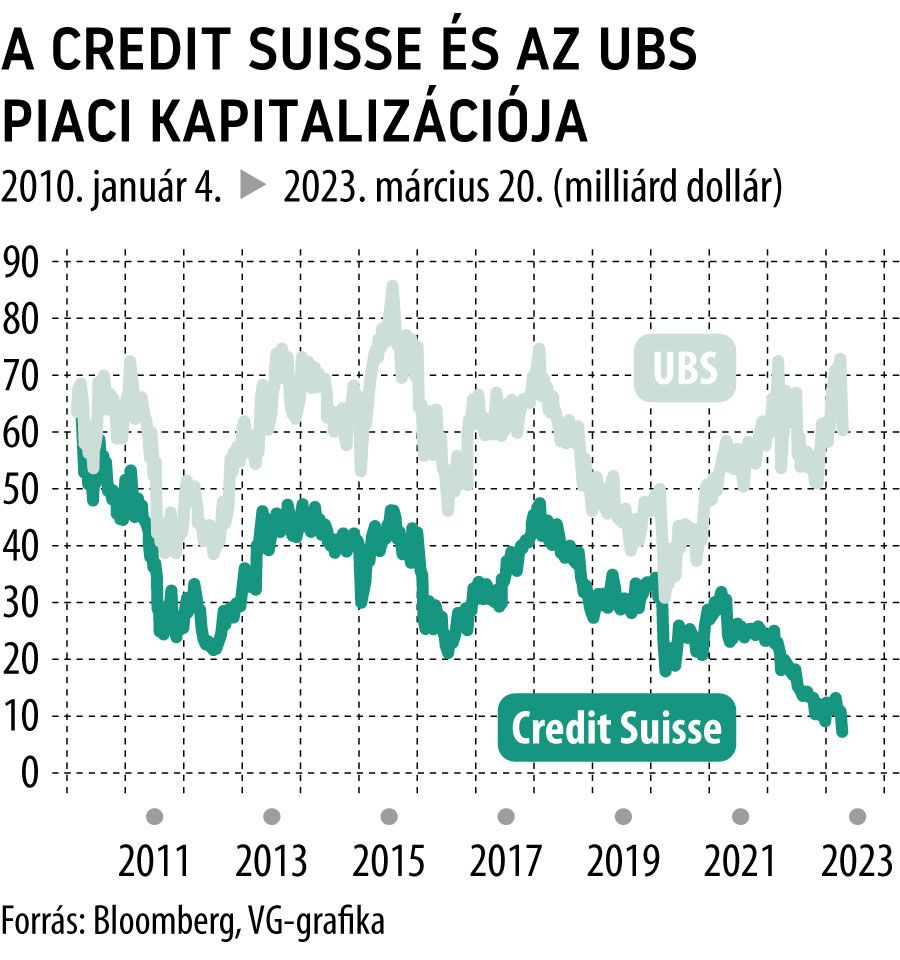

Az elmúlt években szinte folyamatosan cserélődött a vezetőség, persze mindegyik saját koncepcióval állt elő, ami – részben a szerkezetátalakításokhoz kapcsolódó kiadások miatt – egyre nagyobb nyomás alá helyezte a nyereségességet. A CS részvényeinek árfolyama a pénzügyi válság előtti csúcshoz képest 95 százalékkal zuhant, a kapitalizáció – múlt pénteki árakkal számolva – 8 milliárd frank közelébe zuhant, ez kevesebb mint a tizede a Goldman Sachs tőzsdei értékének.

A CS felemelkedése és egyben furcsa bukása 1990-ben kezdődött, amikor az akkori vezérigazgató, Rainer Gut úgy döntött, hogy megvásárolja a svájci pénzintézet amerikai partnerét, a First Bostont (FB). A 80-as években az FB keményen tolta a pénzt a nagy kockázatú kötvénypiacokra, és kockázatos felvásárlásokat finanszírozott.

Az egyik legnagyobb buktája az Ohio Mattress matracgyártó felvásárlásához adott 457 millió dolláros kölcsön volt. Az FB felvásárlása során a CS mintha pont ugyanezeket a hibákat követte volna el: nagy tőkeáttétellel vett fel hiteleket, vastagon beszállt a jelzálogkötvények vásárlásába. Az egykor jó nevű amerikai befektetési bankot sikerült úgy lezülleszteni, hogy 2006-ban már ki is vezették a piacról.

De ne szaladjunk ennyire előre.

Az FB megvásárlása része volt a CS agresszív növekedési stratégiájának, a vágy a helyi riválisok lekörözésére külföldi és belföldi terjeszkedésre egyaránt kényszerítette. E stratégia része volt az is, amikor a Gutot követő vezérigazgató megvette a svájci Winterthur biztosítótársaságot 1997-ben.

Ezt követően jött 2000-ben a Donaldson Lufkin & Jenrette (DNJ) akvizíciója. Ez utóbbi, egy Wall Street-i befektetési bank totális fiaskónak bizonyult; a DNJ legjobban teljesítő bankárai és kereskedői pillanatok alatt leléptek a cégtől. A Winterthurral sem nyúltak bele a tutiba; Oswald Gruebel vezérigazgató 2006-ban eladni kényszerült a biztosítót.

A rossz döntések botrányokhoz vezettek

A rossz döntések ugyan súlyosan rontották a nyereségességet, de a bank hitelessége csorbítatlan maradt. Egészen 2015-ig, amikor is kirobbant az első valóban nagy botrány. Pár évvel korábban, 2008-ban felvettek egy roppant jó modorú és jó kiállású magánbankárt, a francia Patrice Lescaudront, az nem zavart senkit, hogy korábban nem voltak ügyfelei és banki gyakorlata sem. Aztán 2015-ben, amikor a pénzügyi világ éppen kiheverte a 2008-as válságot, kiderült, hogy a behízelgő modorú francia titkon megcsapolta a gazdag kliensek számláit, hogy ebből fedezze a más kliensek számára kötött pozíciók által elszenvedett veszteséget.

A módszer hihetetlenül egyszerű volt:

ollóval kivágta a gazdag ügyfél egyik megbízásából az aláírást, ráragasztotta egy kereskedési megbízásra, és lefénymásolta az egészet.

A felügyelet javára legyen mondva, hogy viszonylag korán kiszúrták a csalást, és 2008-ban, 2011-ben, 2013-ban már kétszer is felhívták az ügyre a CS figyelmét. Az azonban, mintha mi sem történt volna, a füle botját sem mozgatta. Lescaudront végül 2018-ban ültették le csalásért, 2020-ban pedig önkezével vetett véget életének. A Finma, a svájci bankfelügyelet vizsgálata szerint a CS-t csak az érdekelte, hogy Lescaudron hozza a pénzt, az már kevésbé, hogy ezt milyen módon teszi.

A fejétől bűzlik

Egy botrány nem botrány – szokás mondogatni, viszont ha az a legfelsőbb vezetés köreiben tör ki, abból már súlyos hitelességvesztés lehet. A CS-nél pontosan ez történt 2019-ben. Tidjane Thiam vezérigazgató és Iqbal Khan, a vagyonkezelési üzletág vezetője híresen rosszban voltak egymással. Egyes beszámolók szerint ez odáig fajult, hogy egy menő zürichi étteremben nyilvánosan ordítoztak egymással.

A diszkrécióra és a diszkrét pénzügyekre oly kínosan ügyelő alpesi országban márpedig gyorsan híre megy az ilyesminek. Khan, látva a helyzet elmérgesedését, júliusban távozott a cégtől, később a rivális UBS bankháznál kötött ki. A CS felső vezetésénél persze azonnal megszólalt a vészcsengő, attól tartottak, hogy értékes embereket csábít majd el a konkurenciához. Így

megbíztak egy magánnyomozó céget Khan megfigyelésével. Pechükre az utóbbi kiszúrta ezt, ami hatalmas botrányt kavart a nemzetközi pénzügyi életben

– és immár a közvéleményhez inkább eljutó bulvármédiában is. Később kiderült, hogy korántsem egyedi esetről volt szó, ezért Thiamnak távoznia kellett. A felügyelet vizsgálata szerint még öt hasonló eset történt 2016 és 2019 között. Thiam helyét az akkori elnök, Urs Rohner vette át, aki megígérte, hogy megállítja a bizalom erodálódását, helyreállítja a hitelességet és a reputációt. Mi mást is mondhatott volna? Az élet azonban közbeszólt.

Rossz üzletek futószalagon

A következő bomba 2021 márciusában robbant. Kiderült, hogy a bank egyik legnagyobb ügyfele, a New York-i székhelyű Archegos Capital Management nem képes kifizetni másnap lejáró, 2 milliárd dolláros tartozását. Az Archegos kezelte többek között a koreai születésű milliárdos Bill Hwang vagyonát, aki befektetésein erősen bukóban volt.

A CS rosszul kezelte a dolgot, ahelyett, hogy valamilyen válságkezelési módszert dobtak volna be, inkább egymásra mutogatott a New York-i, a londoni és a zürichi kirendeltség. A CS végül 4,7 milliárd dollárt bukott a történeten. Sokak szerint itt kezdődött el az a pénzügyi mélyrepülés, amely a mostani szétcsúszáshoz vezetett.

Az már csak hab volt a tortán, hogy egy másik botrányban, a Lex Greensill-ügyben 10 milliárd dollár lett a végső számla. A bizalmi kaput végül az tette be, amikor tavaly nyáron egy bolgár pénzmosási ügy miatt először ítéltek el hazai pályán svájci bankot.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.