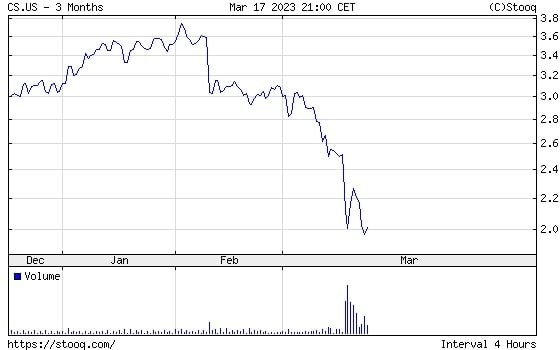

Lázonganak a Credit Suisse kötvényesei – a részvényeseket megmentették, ők hoppon maradnak

A Credit Suisse (CS) USB általi megvásárlásának legnagyobb vesztesei közé tartoznak a bank által kibocsátott kockázatosabb kötvények tulajdonosai – 17 milliárd dollár értékű ilyen papír van a piacon, és a svájci hatóságok döntése értelmében az értéküket nullára írták le. A szóban forgó kötvények az úgynevezett AT1 kategóriába tartoznak (additional tier 1 bonds), ilyen papírokat a szabályozóhatóságok által előírt tőkemegfelelési követelményeknek való megfelelés miatt szokás kibocsátani.

„Ennek semmi értelme nincs, a részvényeseknek nem járna semmi, napnál világosabb, hogy az AT1-esek előbbre valóak a részvényeknél.”

„A svájciak kinyírták a finanszírozás ezen formáját”

– csak kettő a Bloomberg által idézett intézményi befektetők véleményei közül. A kötvényeket még a globális pénzügyi válság után megszigorított bankszabályozás miatt kellett kibocsátani – elkerülendő, hogy az adófizetők pénzét kelljen bankmentésre felhasználni.

A történetnek sokkal mélyrehatóbb vonzatai vannak, mint ahogy ez első pillantásra látszik, hiszen arról szól, hogy egy bankválság (csőd esetén) a tulajdonosoknak vagy a hitelezőknek vannak-e erősebb jogaik. A CS példája azt mutatja, hogy előbbieknek, azaz a részvényeseknek. Az eset nyomán sokkal nehezebb lesz ilyen típusú tőkét bevonni a bankoknak, az AT1-piac valószínűleg hosszú és mély álomba szenderül, ami azt jelenti, hogy

a kevésbé tőkeerős, magasabb kockázati osztályba sorolt pénzintézetek számára sokkal drágább lesz a tőkebevonás.

Még szélesebb látószögből nézve a helyzetet, probléma az is, hogy ha a közelmúlt bankválsága kiszélesedik, megnő annak a valószínűsége, hogy a jegybankoknak kell likviditási és tőkeinjekciókkal beavatkozniuk. A végső döntést a CS esetén a svájci bankfelügyelet hozta meg, de borítékolható, hogy perek sokaságát zúdítják a nyakába.

Az AT1-ek bukása nem segített az amúgy is nehéz jó néhány kérdőjellel kísért CS–UBS-frigyen. A vevő, a UBS CDS (credit default swap, egyfajta csődbiztosítás, amely az adott hitelező fizetőképességének az egyik mérőszáma) felára 40 bázisponttal, 215 bázispontra szaladt fel hétfőn az ötéves kontraktusok esetén.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.