Fúziós lázban ég a gyógyszeripar, de a bányatársaságokat is viszik, mint a cukrot

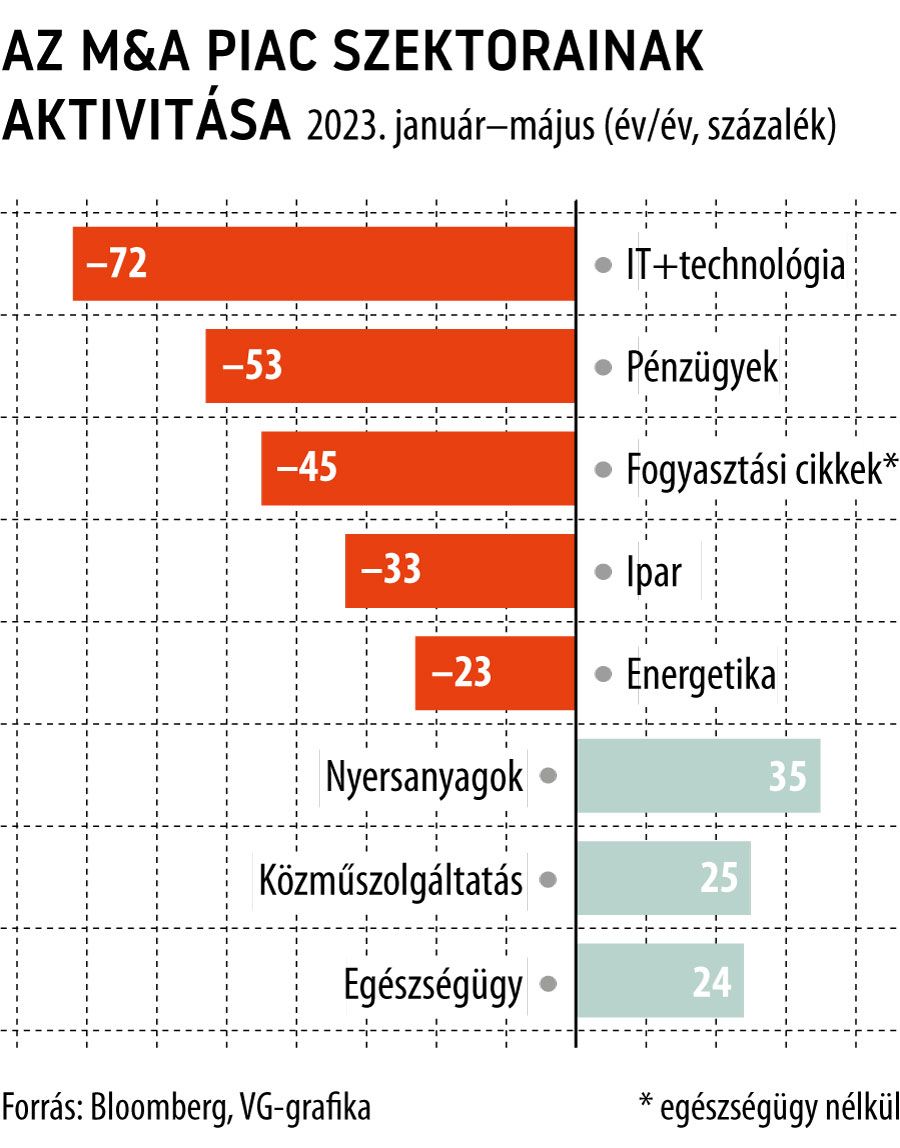

Nem mondhatni, hogy a bizonytalan gazdasági környezetben túl nagy lenne a pezsgés a fúziók és vállalatfelvásárlások (M&A) piacán – állapítja meg a Bloomberg. Két üdítő kivétel azonban ezúttal is van, méghozzá az egészségipar és a bányászat. A lezárt ügyletek összértéke globálisan 1100 milliárd dollár körül alakulhat az idei első fél évben, míg egy éve ilyenkor 2000 milliárd környékén mozgott a mutató.

Az első negyedévben elért 559 milliárd dolláros volumen az utóbbi tíz év harmadik leggyengébb negyedéves eredménye volt, csak a 2013-as adósságválság és a 2020-as koronavírus-járvány idején mutattak ki ennél alacsonyabb összeget. A hivatalos második negyedéves adatokra még bő két hetet várni kell, de az előzetesen becsült 540 milliárd dollárra sem lehet büszke az M&A piac, főhet is a fejük az itt tevékenykedő és tanácsadásukért busásan megfizetett Wall Street-i befektetési bankoknak.

A sikersztorik és az óriásügyletek ezúttal az egészségiparban születtek,

ami nem meglepő, hiszen a pandémia után új területekre, elsősorban a rákellenes kutatásokra kell összpontosítaniuk a szektor szereplőinek. Többen közülük – mint a Pfizer, a Novartis és a Moderna – lépéskényszerbe is került, mivel egyfelől a Covid-oltóanyagokkal fejlesztéséből és forgalmazásából szerzett bevételeik a drasztikusan csökkennek, másfelől több olyan egyedi, piacütő gyógyszerük van, amelyeknek éveken belül lejár a szabadalmi védettsége, ezek pótlása pedig vagy házon belül oldható meg (ez a ritkább példa), vagy ígéretes biotechnológiai vagy startupcégek bekebelezésével.

Fotó: AFP

A ritka betegségek kezelésére szolgáló potenciális sikergyógyszerek utáni hajszával ugyanakkor a tőkeerős gyógyszergyártók alaposan felverik a célpont árát, ez is visszaköszön abban, hogy az első közel hat hónapban a tavalyinál 24 százalékkal több, 157 milliárd dollár összértékű felvásárlás és egyesülés volt az ágazatban.

Ez a hét is meghozhatja a maga kasszasikerét, a svájci Novartis 3,5 milliárd dollárt sem sajnálna a Chinook Therapeuticsért,

amely a ritka vesebetegségek kezelésében úttörő eredményeket ért el. De a Novartis nem csak vesz, el is ad: márciusban jelezték, hogy megválnának szemészeti üzletáguk egy részétől, benne az évi 487 millió dolláros bevételt hozó Xiidrával, a szemszárazság elleni gyógyszerükkel. Szakmai befektetők mellett pénzügyi befektetők, tőkealapok érdeklődését is várják.

Az időskori makuladegeneráció elleni Lucentis nem része a portfóliónak, ami nem is csoda, hiszen önmagában 1,9 milliárd dolláros bevételt hozott csak tavaly a Novartisnak, amely utángyártott, generikus üzletága, a 14–26 milliárdos értéket képviselő Sandoz leválasztásáról és tőzsdére viteléről még tavaly augusztusban döntött.

Fotó: AFP

A nyersanyagbányászatban és alapanyagok kereskedelmében intenzív M&A tevékenység zajlik, erre utal a 35 százalékos éves növekmény és a 90 milliárd dolláros volumen. A legújabb fejlemény a Magyarországon is aktív amerikai Bunge és a svájci Glencore-hoz tartozó gabonakereskedő, a Viterra egybeolvadása lesz, ami kész tényként kezelnek a piacon, a hivatalos bejelentés napok-órák kérdése csupán.

Amint arról a Világggazdaság pénteken beszámolt, a fúzióval egy 25-30 milliárd dolláros piaci értéket képviselő terménykereskedelmi óriás jöhet létre, dobogós helyet bérelve magának ebben a szegmensben. Kell is a pénz a Glencore-nak, hiszen újabb a rohamot indít a kanadai Teck Resources bányatársaságért.

Nem először, de az eddigi próbálkozásait sikerrel verték vissza, így következhet a 23 milliárd dolláros szappanopera legújabb epizódja, amelyben a Glencore a kanadaiak szénbányászati üzletágára vetett szemet, és ez ügyben konstruktív tárgyalásokat folytatnak a felek. A Tecket is érdekli az üzlet, mert a miután a szénport levakarta magáról, végre az ipari fémek bányászatára koncentrálhat.

A nyersanyagoknál a lítium, a réz és a nikkel a király, az elektromos átállásban kulcsfontosságú fémek piacán olvadáspont körüli hőmérséklet uralkodik, mindenki vesz minden mozgathatót

– bár a volumenek itt alacsonyabbak alakulnak. Az autógyártók felfedezték, hogy elemi érdekük az akkumulátorgyártáshoz szükséges alapanyag-beszerzési források hosszú távú biztosítása, és ennek a legkézenfekvőbb módja, ha részben vagy egészben bányatársaságot vesznek maguknak.

Ezen mesterkedik Artem Volynets, az orosz Ruszal alumíniumipari óriás egykori vezére is, akinek saját, a londoni tőzsdén jegyzett akvizíciós társasága, az ACG Acquisition Co. egymilliárd dollárral a zsebében zsákmányvadászatra indult Dél-Amerikába. Elsősorban réz- és nikkelbányákat vásárolnának – erősítette meg a Bloombergnek a cég.

Fotó: Shutterstock

Bár a hétfők az M&A piacon a hétvége meghosszabbítását szokták jelenteni kevés üzletkötéssel, ezúttal más a helyzet. A fentieken kívül konkrét megállapodás született az elektronikus tőzsdét üzemeltető Nasdaq és a Thoma Bravo között az utóbbi portfóliójába tartozó Adenza pénzügyi szoftverszolgáltató megvásárlásáról. A Nasdaq készpénzben és részvényekkel rendezi a 10,2 milliárd dolláros vételárat.

A KKR & Co. amerikai befektetési társaság pedig 23 milliárd euróra emelte a Telecom Italia vezetékes hálózatára tett ajánlatát,

és ezzel vélhetően kiüti a nyeregből az olasz állami befektetéseket kezelő Cassa Depositi e Prestitit, bár miután Róma a gerinchálózatot stratégiai vagyonként kezeli, ha akarja, meg is vétózhatja az üzletet. Jóval kisebb volumenű biznisz készül a svájci Georg Fischer és a finn Uponor Oyj vízvezeték-berendezéseket gyártó vállalat között, előbb 2,1 milliárd euróra emelte az ajánlatát, amellyel talán révbe is ér.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.