Lekörözés: veri a mezőny a Richter részvényeit

Akárhonnan nézik a magyar részvénypiac befektetői, a magyar blue chip papírok egyike – a Richter – idén alulteljesítő. A gyógyszergyártó részvényeinek kurzusa mindössze fél százalékkal magasabb, mint év elején, közben a Telekom közel 21, az OTP több mint 18, a Mol pedig 15 százalékkal ér többet. Árnyalja a képet az osztalékfizetés, amely nélkül a Richter-részvények 8700 forint körül mozognának.

A vezető magyar gyógyszergyártó a midpharma kategóriába sorolja magát, az ebben a ligában mozgó európai társaságok részvényeire nézve vegyes a kép, van példa idén 26 százalékos plusz- és nagyjából ugyanekkora mínuszos teljesítményre is. Érdekesség, hogy a Richter régiós riválisának, a szlovén Krkának a részvényeit ebben az évben a tenyerükön hordozzák a befektetők, 26 százalékkal magasabbra árazva, mint január elején. Ebből és a Richter relatíve gyengébb teljesítményéből adódik az a furcsaság, hogy az elméletileg

sokkal nagyobb befektetői értéket képviselő, a specialty pharma portfólióját folyamatosan építő Richter per pillanat mindössze 10 százalékkal ér többet, mint a generikus készítményeiről ismert szlovén vetélytárs.

Extraprofitadó? Árfolyamhatások?

De mi lehet az oka, hogy a magyar blue chipek közül a Richter tartásával lehetett a legszerényebb hozamot elérni? Országkockázati tényezőkről aligha lehet szó, hiszen akkor másik három blue chip árfolyama sem emelkedne.

Extraprofitadó? Az intézkedés tavaly karácsonyi bevezetésétől fogva a Richter folyamatosan bírálta a teher kivetését, nonszensznek tartva azt. Jó hír, hogy ez év második felétől az extraprofitadóból 50 százalékig leírhatók a kutatás-fejlesztési költségek, ezt a kedvezményt a Richter teljes mértékben ki tudja majd használni. Az Erste korábban idénre 29, jövőre 14-15 milliárdos extraprofitadóval számolt a Richterre nézve, a hétfői módosítás 7-7 milliárd forinttal csökkenti a cég adóterheit 2023-ban és 2024-ben.

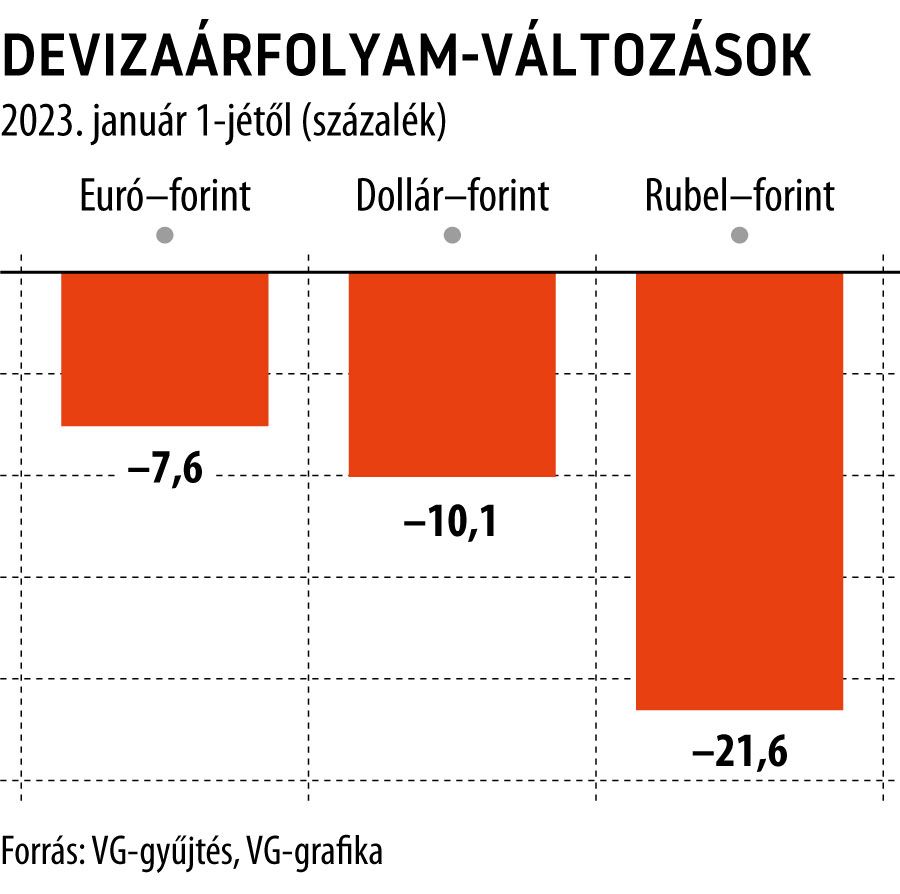

Szóba kerül még a devizaárfolyamok alakulása, amelyek idén kifejezetten hátrányosak a magyarországi exportvállalatok, így a Richter szemszögéből is. A társaság euróban keletkező bevételei 7,6 százalékkal kevesebb forintot érnek, mint az év elején. Rosszabb a helyzet a dollárt illetően, amivel szemben a forint 10 százalékkal erősödött idén, s igazán csúnyán fest a helyzet rubelfronton, amelyhez képest a magyar deviza 21,6 százalékot erősödött. Egy rubel tavaly szeptember végén még 7,3 forintot ért, jelenleg 4-et, vagyis 45 százalékos volt az árfolyamváltozás a rubel-forint devizapárban. Ugyanakkor 2014-től az ukrajnai háború kitöréséig sokkal inkább a jelenlegihez közeli szintek voltak jellemzők, a rubel-forint a 3,8–4,8-es sávban oldalazott.

Arról sem lehet szó, hogy túlértékeltek lennének a Richter-részvények. Az árfolyam az elmúlt 12 hónap egy részvényre jutó eredményeinek 9,88-szorosát tükrözi, míg az iparági átlagos P/E 16 feletti. Aki pedig már egy éve rendelkezik Richter-papírokkal, még így sem panaszkodhat,

tavaly június végén 6745 forinton ütöttek mélypontot, majd rakétáztak egy hónap alatt 1700 forintot a jelenleg 8300 forint körül mozgó részvények.

Az első negyedév sokkja után egész más a kép

A Richter-papírok idei árfolyammozgását nézve nem szabad figyelmen kívül hagyni, hogy rendkívül bőkezű, részvényenként 391 forintos osztalékot fizetett a gyógyszergyártó, ezzel együtt kalkulálva az év eddigi részére 5 százalék a total return, ami egyáltalán nem lebecsülendő – mondta a Világgazdaságnak Cinkotai Norbert, a KBC Securities vezető elemzője.

Inkább az első negyedév nézett ki rosszul a részvény szempontjából, amit az extraprofitadó híre helyezett nyomás alá, ez okozhatta a trendszerű esést, ám a bejelentést túlreagálhatták a befektetők. Amikor áprilisban lendületet vettek a vezető hazai részvények, az a Richter piacán is meghozta a fordulatot. A KBC szakértője hozzátette azt is, hogy az orosz–ukrán háború messze nem okozott akkora árfolyamrombolást a Richter-papírban, mint például az OTP-nél, így érthető, hogy a korábban óriásit eső részvények gyorsan és látványosan korrigálnak, amint javul a befektetői hangulat. Ha az utóbbi tartós, akkor a Richter-részvények alultejesítése is mérséklődhet.

Cinkotai Norbert szerint a devizaárfolyamok most kedvezőtlenek ugyan, de két-három éves időtávot nézve még bőven támogatták a pénzügyi eredményt. Azt pedig mindenki tudta, és a menedzsment is jelezte, hogy idén messze nem alakulnak olyan jól a Richter szempontjából a főbb devizapárok, mint tavaly. Hozzátette, várakozásaik szerint az extraprofitadó terhe mellett is képes a Richter ezerforintos éves EPS elérésére, amivel összevetve a 8340 forintos árfolyam kifejezetten vonzó értékeltségnek számít.

„Így nem is meglepő, hogy több elemző is 10 ezer forint fölé várja az árfolyamot” – mondta a vezető elemző. A profitvárakozások például azért stabilak, mert a cég stratégiai terméke (Vraylar) továbbra is remekel Amerikában, sőt a receptfelírások alapján az áprilisi és májusi értékesítések 35 százalékkal múlták felül a tavalyi bázist.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.