késleltetett adatok

Két biztos támasza van a dollárnak: a magas kamat és a recessziós szorongás

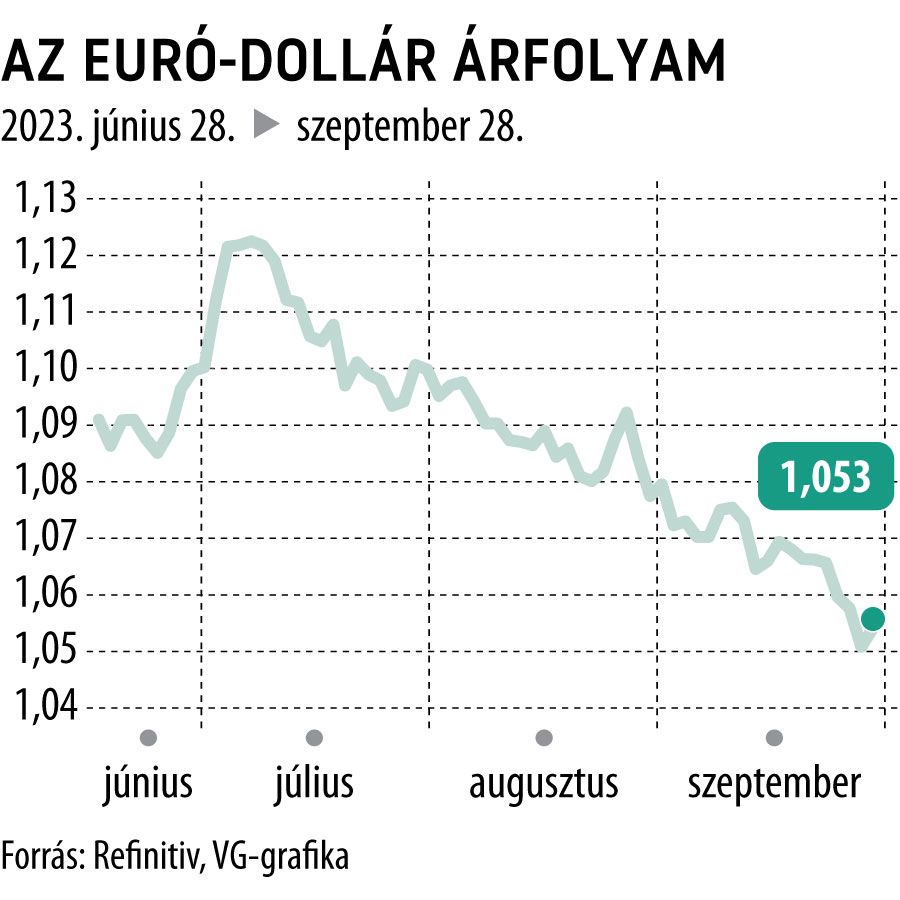

Aligha rázta meg a piacot az amerikai fizetőeszköz szerdai tízhavi csúcsa, mert amióta megjelent az aranykereszt a dollár technikai grafikonján, lélekben hosszú dollárerősödésre készültek a befektetők. Pláne, hogy januárban az ellentett technikai alakzat, a halálkereszt féléves gyengélkedést hozott a zöldhasú piacán. Persze a devizapiac trendtől függetlenül kirázza a pénzt az óvatlan spekulánsok zsebéből. Mert mindeközben rövid távon éppen túlvett állapotba került a dollár, s csütörtökön az euróval szembeni 1,05-os támaszról például felpattant a jegyzés. Ám valószínűleg csak korrekció rajzolódik ki az árfolyamgrafikonon.

A befektetők egyre inkább azt az opciót árazzák, hogy az Egyesült Államok gazdasága a vártnál magasabb kamatszint mellett is képes ellenállóban működni, mint a versenytársai, s ez további kamatemelést tehet szükségessé az infláció 2 százalékos célszint alá szorításához

– vélekedett Horváth András, az MBH Bank vezető elemzője. Szerinte tovább erősítheti a dollárkeresletet az amerikai kötvényhozamok stabilizálódása.

Paradoxonnak hat, hogy

a dollár akkor lódult meg igazán,

amikor az amerikai jegybankárok a kamattartás mellett döntöttek, vagyis szemernyit sem dagadt az amerikai fizetőeszköz kamattartalma. Annál inkább fejbe kólintotta a kamatok gyors apadásában reménykedőket Jerome Powell Fed-elnök egyik elejtett megjegyzése, hogy a semleges kamatszint magasabb lesz, mint a hosszú távú jegybanki előrejelzésben szereplő 2,5–2,75 százalék. Ami azt jelenti, hogy tartósan s a korábban vártnál akár jelentősen magasabb kamatokra kell számítani. Ebből a nézőpontból már nem is olyan meglepő a dollár intenzív erősödése.

Az úgynevezett semleges kamatláb az a kamatszint, amely kiegyensúlyozza a keresletet és a kínálatot, s akkor is stabilan tartja az inflációt és a munkanélküliséget, amikor felpörög a gazdaság. Ez a mutató nagyon fontos a jelzáloghitelek, a hitelkártyák és az üzleti hitelek szempontjából. Különösen most, amikor úgy tűnik, még

alacsony infláció mellett is magasabb szinteken stabilizálódik a semleges kamat.

Vagyis nem várható a pandémia előtti alacsony kamatlábak korszakának visszatérése. Bár a jegybankárok által becsült semleges kamatszint mediánja még mindig 2,5 százalék, ezúttal már öt Fed-tisztviselő emelte 3 százalékra a becslését, szemben a júniusi hárommal és a tavaly decemberi kettővel. Míg a határidős piacok 3,75 százalékos kamatlábat áraznak tízéves horizonton.

A magasabb semleges kamatszint

további kamatemeléseket tehet szükségessé,

mert Jerome Powell is elismerte, hogy az amerikai gazdaság és a munkaerőpiac 5,25–5,5 százalékos irányadó ráta mellett is rugalmas maradt, vagyis a kamat nem hat kellő mértékben.

Az is segíti a dollárt, hogy a tízéves referencia államkötvény hozama másfél évtizedes csúcsra futott. A kötvények árfolyama a hozamukkal ellentétesen mozog, vagyis az árfolyam a mélybe zuhant. Ebben szerepet játszhat az újabb kormányzati leállás kockázata, ami valószínűsíti az újabb kötvénykibocsátásokat, hogy fedezzék a költségvetést. Amíg a befektetők kivárnak a kötvénypiacon, addig is kézenfekvő menedék a dollár.

A nyár közepén, amikor már mindenki a dollár ellen fogadott, mondván, gyengülésre van ítélve, még akkor is volt két óvatosságra intő körülmény. Az egyik az amerikai infláció és az emiatt plafonon ragadó kamatok. A másik a globális recessziós félelem és a dollár menedékjellege. Akárhonnan nézzük, egyelőre

mindkét kardinális dollártámasz

a helyén van. De azt is mondhatjuk, hogy ezzel a két mankóval még jó darabig lépegethet felfelé a zöldhasú az árfolyamlépcsőkön.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.