késleltetett adatok

Két irányból is lehetőséget nyújtanak az egészségügyi szektor befektetései

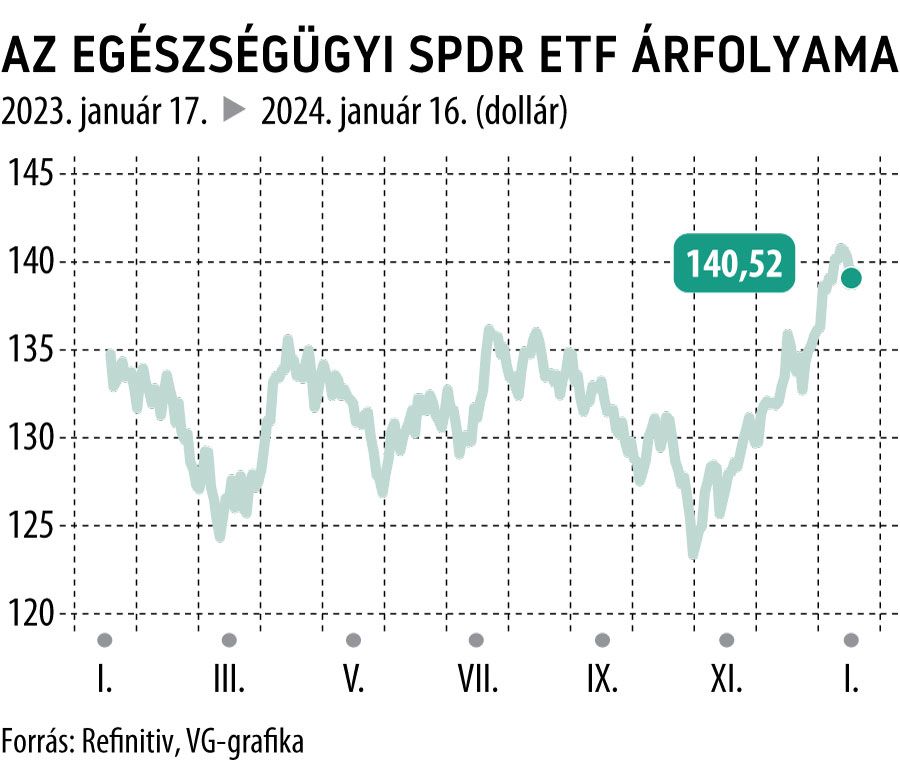

Érdemes lehet figyelni az egészségügyi szektort. 2024 elején elsősorban a pénzpiaci termékekbe, alapokba láttunk jelentős tőkebeáramlást az Egyesült Államokban és világszerte is. Azonban azok, akik a részvénypiacot választották az év elejei tőkeallokáció céljául, a legnagyobb volument az egészségügyi szektorba fektették.

A hedge fundok és más intézményi befektetők, így például a Goldman Sachs elemzői elsősorban azzal érvelnek, hogy az elmúlt év a fundamentumok szempontjából fordulópontot jelenthetett a szektornak. Bár a 2023-as nyereségességi mutatók sok javulást nem hoztak, de 2024-ben egy gyors, néhány hónapos fellendülést követően a második negyedévtől a szektor reneszánszát élheti. Főképp az amerikai egészségügyi vállalatok kilátásai kedvezők.

A szektor egyszerre defenzív jellegű, itt főleg a nagy gyógyszergyártók állandó bevételére, magas marzsaira lehet támaszkodni. Általánosságban az egészségügyi szektorban legtöbbször stabil és kiszámítható osztalékfizető részvényekről van szó, amelyek rossz tőkepiaci hangulat esetén is vonzók tudnak maradni.

Ugyanakkor a biopharma és a MedTech terület sok képviselőjénél felmerül, hogy vajon még egészségügyi vagy már technológiai vállalatról beszélünk-e.

A lehetőségek, amelyeket a géntechnológia, az automatizáció vagy a mesterséges intelligencia alkalmazása jelent a gyógyszeripari és egészségügyi kutatásban és fejlesztésben, mai fejjel még szédítőek. De az már most látható, hogy a hosszabb és minőségibb élet elérésének már a reménye is azonnal megjelenik a gyógyszervállalatok vagy az orvosi műszertechnikai cégek tőzsdei árfolyamában. Nem érdemes tehát a kutatási folyamat végeredményére és az első tapasztalatokra várni, a hatás már sokkal korábban látszik a tőkepiacokon.

Az egészségügyi vállalatok közötti felvásárlásokról és összeolvadásokról szóló hírek is egymást érték az elmúlt hónapokban. Ez szinergiát és technológiai előnyt jelent a győztes vállalatok számára. Csak néhány példa a teljesség igénye nélkül: a Johnson & Johnson 2 milliárd dollárért vásárolja meg az Ambrxet, amely a rák ellen küzd. A Boston Scientific az Axonics orvostechnikai cégért ajánlott 3,7 milliárd dollárt. A Merck pedig a Harpoon Therapeuticsot vásárolta fel 680 millió dollárért.

A 2024-ben várható bizonytalan gazdasági helyzetben érdemes arra figyelni, hogy olyan instrumentumot válasszunk, amelyben az egészségügyi szektor klasszikus és úttörő vállalatai is képviseltetik magukat. Az egyedi részvények árfolyam-ingadozása magas lehet, gondoljunk csak a már 2023-ban is rakétaként kitörő, fogyasztószereket forgalmazó vállalatokra, mint a Novo Nordisk vagy az Eli Lilly. Érdemes inkább többelemű kosarat vagy tőzsdén kereskedett, illetve hagyományos befektetési alapot keresni. Mivel a szektor új típusú technológiai kitettsége elsősorban az Egyesült Államokban magas, hasznos lehet földrajzilag is diverzifikálni, és például egy megfelelően összeállított globális alapot választani a hosszabb távú megtérülés reményében.

A jelen írásban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak! A jelen írásban foglaltak célja kizárólag tájékoztató jellegű információk közlése a befektetőkkel, és azt a PFN Prestige Financial Zrt. az Erste Befektetési Zrt. közvetítőjeként készítette.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.