Bőkezűek lesznek idén is az európai részvényarisztokraták

Az idén a várakozások szerint már mérséklődő európai kamatszintek újra kelendővé teszik az osztalékrészvényeket az Atlanti-óceán keleti partján is, amiről már tavasszal, az éves osztalékok közzétételével megbizonyosodhatunk – írta a német Handelsblatt kedden.

Fotó: Golden Shrimp/Shutterstock

Sorjáznak a kiváló hozamok a vén kontinensen

Ráadásul az erőteljesebb amerikai részvénypiaci rali nyomán az elemzők szerint a vén kontinens részvényei jellemzően magasabb hozamot is termelnek, azaz a részvények árfolyamához mérten százalékosan több osztalékot fizetnek, mint az Újvilágban.

A frankfurti DAX-index által követett 40 német tőzsdei cég átlagos hozama például 3,2 százalék körül alakulhat, szemben a Dow Jones és az S&P 500 2 százalék alatti szintjével.

Még többet hoznak a befektetők konyhájára a vezető finn és osztrák tőzsdemutatót követő ETF-ek (tőzsdén kereskedett befektetési alap), hiszen előbbi esetében 5,1 százalékkal, míg a bécsi ATX kosarát alkotó részvényeknél átlagosan 5,8 százalékkal számolnak a szakértők. Sőt, a spanyol, az olasz és a brit vezető részvényindex is a 4 százalékos hozammérce felett cövekelhet le ebben az évben.

Az egyedi részvények közül a Handelsblatt a két, hazánkban is aktív német prémiumautó-gyártót, a Mercedest és a BMW-t emeli ki, hiszen előbbi osztaléka a részvénykurzus 8 százalékát, a Debrecenben beruházó bajoroké pedig 8,5 százalékát teheti ki.

Azért nem árt az óvatosság

A tágabb európai porondon két, 10 százalék feletti osztalékhozamot kínáló tőzsdei vállalat, a részvényeseit előreláthatóan 10,2 százalékos javadalmazással megörvendeztető finn Fortum energiacég, és a 12,4 százalékot visszaosztó brit Vodafone tűnik vonzónak.

Fotó: Shutterstock

Mindkettővel kapcsolatban azonban javasolt az óvatosság, mivel a magas osztalék főként a részvényárfolyam összeomlásának a következménye, és a jövőben az elemzők ismét csökkenő kifizetéseket várnak.

A csökkenő részvényárfolyamok a magas osztalékhozamok ellenére ugyanis éppen a piacok szkepszisét mutatja a cégek üzleti modelljével szemben, azaz azt feltételezik, hogy a vállalati nyereség újra csökkenni kezd, és a vállalatok kénytelenek lesznek alacsonyabb osztalékot fizetni

– jegyezte meg a lapnak Andreas Hürkamp, a Commerzbank elemzője.

A befektetők végső soron csak azokkal a részvényekkel járnak jól, amelyek az emelkedő nyereségükkel összhangban folyamatosan növelik osztalékukat. „A részvényeseket csak egy ilyen befektetés védi meg az inflációtól” – hangsúlyozta Markus Zeiss, az LBBW Asset Management alapkezelője.

Zeiss a megbízhatóan magas és emelkedő osztalékra való tekintettel ebből a szempontból mindenekelőtt az egészségügyi ágazatot ajánlja, mivel a társadalom elöregedése miatt folyamatosan növekszik az orvosi termékek iránti kereslet.

A pénzben dúskáló Novartis

Az ágazat európai nagyágyúi közül az egyik célpont az osztalékát 1996 óta minden évben növelő svájci Novartis, amely a következő négy negyedévre várt nettó nyeresége alapján 14 alatti P/E arány (árfolyam/nyereség) mellett igen mérsékelten értékelt.

Ráadásul mivel hazai szektortársa, a Roche bő 18 milliárd eurónak megfelelő értékű saját részvénycsomagot vásárolt vissza tőle, rengeteg pénze is van, úgyhogy sorra vásárolhatja magának a blockbuster – azaz kasszasikerrel kecsegtető – készítményeket fejlesztő cégeket. Ezek olyan gyógyszerek, amelyek éves forgalma meghaladja az egymilliárd dollárt.

A hangsúly a neurológián, a rákkezelésen, a szív- és érrendszeri betegségeken, valamint az immunológián van.

Nemrég jelentették be a német Morphosys biotechnológiai vállalat megvásárlását 2,7 milliárd euróért. Ezzel a Novartis megszerezte a pelabresibet, egy ritka vérrákfajta kezelésére használt gyógyszert.

Ráadásul integrációs nehézségekre sem kell számítani, hiszen a két cég már közel két évtizede dolgozik együtt a rákkutatásban. A Deutsche Bank a felvásárlás bejelentése után azonnal megerősítette vételi ajánlását. Szerinte az így megszerzett új gyógyszer jól illeszkedik a cég portfóliójába.

A bőkezű francia részvényarisztokrata

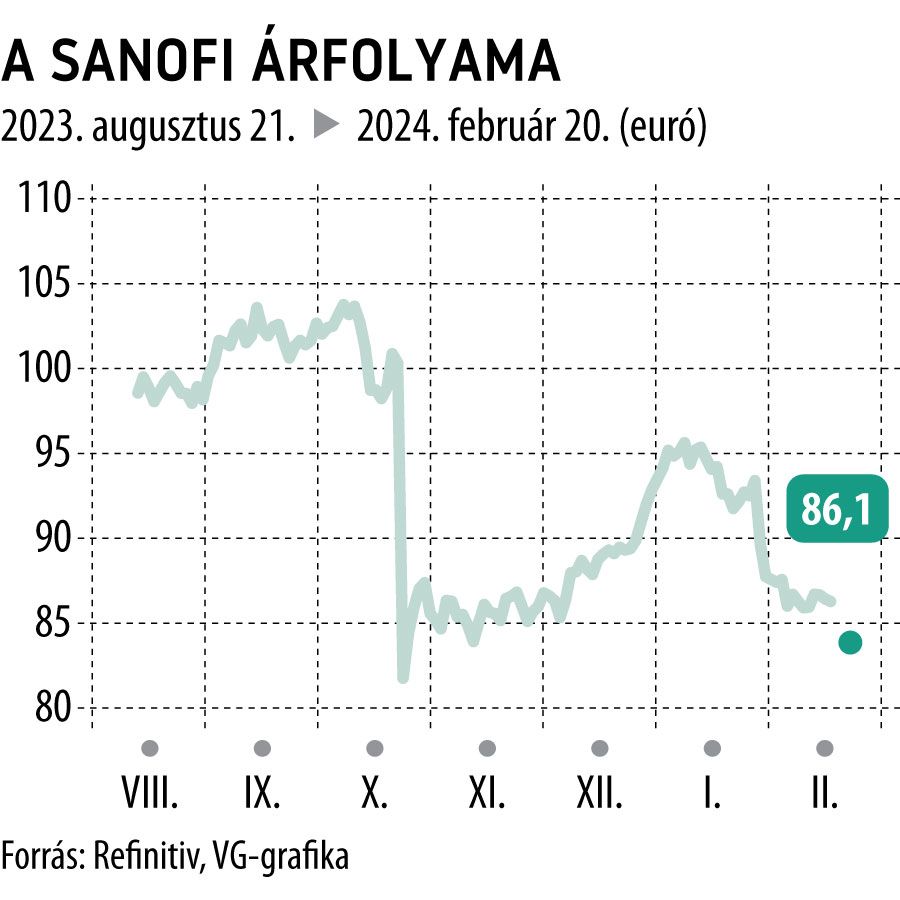

Még hosszabb sikerszériát mondhat a magáénak az osztalékát idén már harmincadik alkalommal növelő francia Sanofi . A részvény idei 4,4 százalékos osztalékhozama egyébként már önmagában is vonzó.

Bár a vállalat nettó profitja tavaly 35 százalékkal, 5,4 milliárd euróra esett vissza és ezért a részvény árfolyama is 20 százalékkal beszakadt az egy évvel ezelőtti rekordszinthez képest, az egyszeri torzító hatásoktól – például szervezeti változásoktól – megtisztított visszaesés alig két százalékos volt.

A Novo Nordisk és az AstraZeneca után a Sanofi kecsegtet a harmadik legnagyobb növekedési ütemmel az európai gyógyszeriparban, ám mindössze 10,8-as P/E arányával mindkettőnél lényegesen kedvezőbb értékeléssel rendelkezik – emeli ki Jo Walton, aUBS elemzője.

Az ingujjában adut rejtegető Linde

Szintén éppen 30 éve emeli az osztalékát, az amerikai riválisával, a Praxairrel hat évvel ezelőtt egyesült és a Wall Streetre átköltözött Linde is, amely a fúzióval globális piacvezetővé vált az ipari felhasználású gázok termelésében. A vállalat oxigént, hidrogént és más gázokat szállít a teljes ipari szektornak, a kórházaknak és az élelmiszergyártóknak. Ezen kívül az elmúlt 8 év mindegyikében rekordnyereséget ért el.

Az elemzők 2024-re átlagosan 6,2 milliárd eurós nettó nyereséget prognosztizálnak, a tavalyi 5,7 milliárd euró után.

A borítékolható siker egyik oka, hogy világszerte csak négy nagy beszállító maradt a piacon, az oligopolisztikus struktúra pedig garantálja a megbízható bevételeket és a magas jövedelmezőséget, 20 százalék feletti árbevétel-arányos megtérüléssel.

A vállalat azonban az ingujjában is rejt még egy adut, ez pedig nem más, mint a hidrogénüzemű járművek esetleges áttörése. Emellett az energiaválság is a Linde malmára hajtja a vizet, lévén a cégek egy része ipari gázok felhasználásával és földgázfogyasztásuk mérséklésével javítja energiahatékonyságát.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.