késleltetett adatok

Meddig maradnak le a tengerentúlon a kispapírok?

Szerző: Árokszállási Zoltán, az Equilor vezető elemzője.

A politikai bizonytalanságok mellett geopolitikai feszültségek (Tajvannal összefüggésben), fegyveres összecsapások (a Közel-Keleten), illetve háborúk (orosz–ukrán konfliktus) borzolják a kedélyeket. Kérdés emellett, hogy a piacok nem szaladtak-e túlságosan előre a kamatvágások beárazásával a tengerentúlon és Európában, és ennek a várakozásnak a farvizén nem mentek-e túl magasra a részvényindexek.

Bár rengeteg geopolitikai kockázat azonosítható idén, és több piaccal kapcsolatban erős a félelem, hogy már a túlárazott tartományba értek (például a mesterséges intelligencia piacán néhány vállalat esetében),

a félelemindexnek becézett VIX viszonylag alacsony szinteken jár.

2014 februárja óta, azaz az elmúlt tíz évben a heti adatokat tekintve a VIX index mediánja 16 körül alakult, miközben az átlag 17 felett volt – azaz a jelenlegi, 13-14 körüli VIX-érték a szokásosnál alacsonyabb befektetői félelemszintre utal. Ez pedig általában nem jó idő a vásárlásra. Azok a befektetők, akik az elmúlt tíz évben 16 alatti VIX-nél fektettek be az S&P 500 indexbe, átlagosan három hónap alatt mindössze 0,6 százalékos hozamra tehettek szert, szemben a 4,5 százalékos hozammal, amelyet akkor lehetett elérni, ha 16 feletti VIX indexnél vásárolt be a befektető. Az 12 hónapos hozamnál a különbség már kisebb, de továbbra is számottevő: az elmúlt tíz évben 16 alatti VIX esetén 9,1 százalékot, 16 feletti VIX esetén azonban csaknem 11 százalékot lehetett elérni az S&P 500 indexbe való befektetéssel.

Mindez arra utal, hogy jelen helyzetben érdemesebb a piac mélyére nézni, és nem egyszerűen beülni a széles indexbe egy buy-and-hold stratégia mentén.

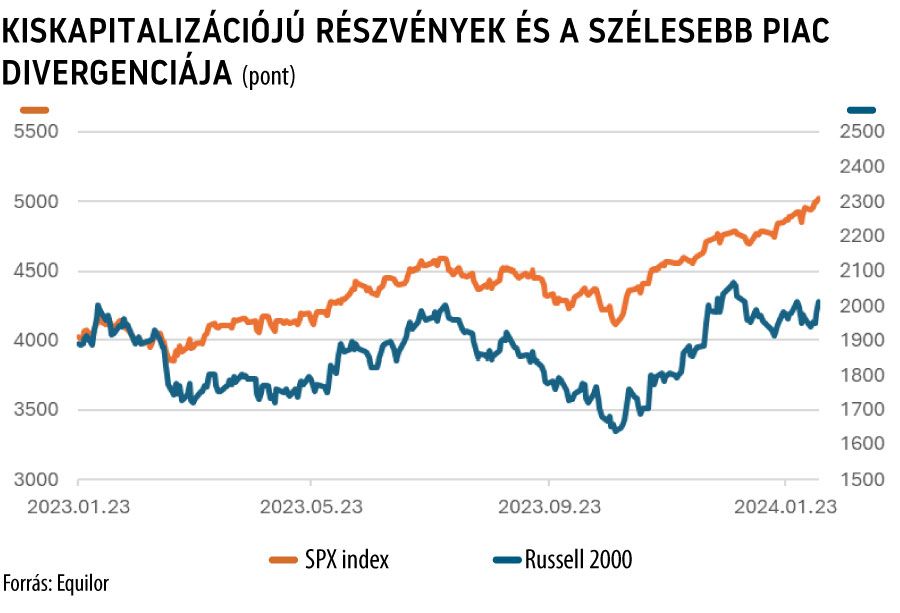

Az elmúlt hetekben, ahogyan csökkentek az idei évre vonatkozó kamatcsökkentési várakozások, úgy tűnik egyre érdekesebbnek a szélesebb piachoz képest a kisebb kapitalizációjú részvényeket tartalmazó Russell 2000 index. Egyrészt a Russell 2000 már jó ideje alulteljesíti a szélesebb piacot, ami idén is folytatódott eddig, hiszen az S&P 500-ban a fantasztikus hetes (vagy behemót hetes) húzza felfelé a teljesítményt, amelyek értelemszerűen nem szerepelnek a kisebb kapitalizációjú papírok között.

Másrészt, recessziókat követően, a gazdasági növekedés magára találásával a Russell 2000 index jellemzően túl szokta teljesíteni a szélesebb piacot. Bár jelenleg nem vagyunk recesszió után, de az emelkedő kamatvárakozások alapján az amerikai gazdaságtól a későbbiekben egyre gyorsabb növekedés várható, ami idővel a kisebb kapitalizációjú cégek malmára hajthatja a vizet.

A fenti elemzés nem a befektetési elemzések függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült. A benne foglalt számszerű adatok kizárólag tájékoztató jelleggel bírnak, csak a szerző adott időpontban készített véleményét tükrözik. Az EQUILOR Zrt. nem vállal felelősséget arra, hogy a dokumentumban megfogalmazott előrejelzések és kockázatok a piaci várakozásokat tükrözik és a valóságban is beigazolódnak.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.