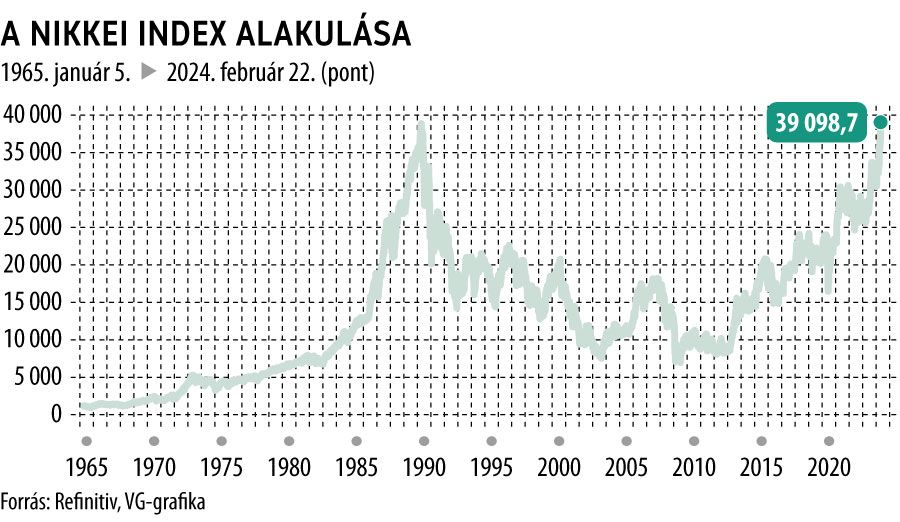

Véget ért a 34 éves rémálom a japán részvénypiacon, történelmi csúcson a Nikkei index

Több mint 34 évbe telt, de végül csak magára talált a japán tőzsde legmeghatározóbb indexe, a Nikkei 225. A szigetország részvénymutatója az idén 16 százalék feletti, tavaly év eleje óta pedig közel 50 százalékos ralit futott be, a vezető börzék mindegyikét magasról lekörözve – a számára talán legfontosabb relációban, a kínai piaccal szembeni relatív teljesítménye pedig 2023 januárjától mérve több mint 65 százalékos szakadékká szélesedett.

Fotó: Shutterstock

A legdurvább felülértékeltségből a legnagyobb diszkontig

A japán részvénypiac 1989-ben, a Nikkei korábbi árfolyamcsúcsakor a globális paletta 50 legnagyobb cége közül 32-nek adott otthont, ezek többsége a pénzügyi szektort képviselte, főként bankokat foglalt magában. Ezzel szemben ma mindössze egyetlen japán céget,

a Toyotát találjuk meg a félszáz legnagyobb vállalat között globálisan.

Ez a látványos változás elsősorban annak köszönhető, hogy míg 1989-ben és az azt megelőző években a japán részvények hatalmas felülértékeltség mellett forogtak, az azt követő 20 évben mérhetetlen diszkontig szakadtak: 1989 decemberében ugyanis kippukkadt a regionális tőzsdebuborék, majd az ezredfordulóhoz közeledve a globális dotcomlufi, 2008-ban pedig a nagy gazdasági világválság adta meg a végső döfést a japán papíroknak, amelyek elsődleges befektetői akkortájt még a helyi lakosok voltak.

Míg 1989-ben a részvények mindössze 5 százaléka volt nemzetközi befektetői kézben, mára ez az arány 30 százalékra nőtt, a leglátványosabb növekedés pedig 2012-ben indult meg, amikor Abe Sinzó miniszterelnök megreformálta a szigetország gazdaságát. Ez a folyamat sokkal befektetőbarátabbá tette a parkettet, mint korábban volt, így a nemzetközi tőke elkezdhetett beáramolni – a valódi tőkeár azonban az elmúlt években ömlött a tőzsdére, ahogy a kínai piac felpattanásával kapcsolatos befektetői várakozások a múlté lettek.

Az Abenomics, az inflációs várakozások és Warren Buffett

Az Abenomics kétségtelenül megadta a kezdőlökést a nemzetközi befektetők számára, a hosszú távú tervezés lehetőségét azonban az elmúlt évek teremtették meg a piac számára. Omaha orákuluma ugyanis 2020-ban elkezdett nagy mennyiségben bevásárolni a szigetország papírjaiból, majd később – immáron a nyilvánosság fokozott japánoptimizmusával karöltve – bejelentette, hogy szinte folyamatosan növeli kitettségét a szebb napokat is megélt parkett irányába.

Buffett ritkán nyúl mellé, és ezt az őt hűen követő befektetők is tudják: a Nikkei index a Covid-mélypont óta 138 százalékkal erősödött,

az előretekintő optimizmusnak azonban végérvényesen az ágyazott meg, hogy kiderült, januárban 41 éves csúcsot jelentő 3,1 százalékos inflációról számolt be a japán statisztikai hivatal, emiatt a jegybank minden bizonnyal már az idén maga mögött hagyja majd a negatív alapkamatot, a helyi befektetők pedig elkezdhetik fejlesztési projektekbe forgatni eddig kuporgatott vagyonukat – ez pedig már a nemzetközi tőke számára is kedvező makrogazdasági kilátásokat jelent.

Hosszú időbe telt, de végül sikerült meggyőzni a nemzetközi befektetőket arról, hogy a japán piac igenis megváltozott. A vállalati nyereségek egyértelműen növekednek, a profitráták tágulnak, így japán most már egyértelműen egy bikapiac potenciáljával rendelkezik

– fejtette ki Jonathan Garner, a Morgan Stanley vezető ázsiai stratégája a Bloombergnek.

A Nikkei további felfutására is bőven van még hely

Annak ellenére, hogy a japán piac az elmúlt években elképesztő felértékelődésen ment keresztül, az elemzők a jövőre vonatkozó kilátásokkal kapcsolatban egyre optimistábbak, egyesek egy akár 15 százalékos felfutást is el tudnak képzelni még az idén. Optimizmusuk pedig távolról sem alaptalan: a Nikkei részvényeinek 37 százalékával ugyanis még mindig könyv szerinti értékük alatt kereskednek, míg ez az arány az európai Stoxx 600 index esetében 20, míg az amerikai S&P 500 tekintetében mindössze 4 százalék.

A japán papírok az átlagos P/E-mutató tekintetében is mutatnak potenciált a felfutásra: a Nikkei átlagos értéke 16,1, az S&P 500-é 20,6, míg a Nasdaqé 29, a távol-keleti parkett azonban az európai piaccal szemben magasabb prémium mellett forog – a francia CAC 40 13,2-es, a német DAX 11,9-es, míg a brit FTSE 11-es mutatóval büszkélkedhet.

Lefelé mutató kockázatok is vannak

Egyes elemzők szerint a japán piac további szárnyalására elsődlegesen a kínai parkett jelent veszélyt: az évek óta ingatlanválságokkal, egyre növekvő geopolitikai feszültségekkel és megtorpanó gazdasági teljesítménnyel sújtott Kína ugyanis, ha gondjai legalább egy részét le tudja magáról rázni, könnyen lehet, hogy ismét magához tudja szólítani az elmúlt két évben 7 ezermilliárd dollárt kivonó nemzetközi tőkét, ami szakértők szerint jó eséllyel a japán piac rovására történne.

Mások arra figyelmeztetnek, hogy ahogy a japán papírok elkezdik egyre jobban megközelíteni reális értékeltségeiket, vonzerejük látványosan csökkenhet majd a nemzetközi befektetők számára, akik így előbb-utóbb elfordulnak majd tőlük.

Eljött végre a tokiói pezsgőpukkantások ideje?Utoljára 1989-ben jegyezték ilyen magasan a japán tőzsdeindexeket, mint mostanában. Feléledt az évtizedek óta tetszhalott tokiói részvénypiac. |

A negatív hangoknak azonban egyelőre nincs igazuk: a japán tőzsdefelügyelet arra ösztönzi a vállalatokat, hogy tegyenek közzé minél több árfolyam-erősítést célzó tervet, ezért egyesek részvény-visszavásárlásokat, mások pedig osztalékfizetéseket jelentettek be nemrég, ahogy a vállalati felvásárlások piaca is erősödő tendenciát mutat – 34 évbe telt, de úgy tűnik, ismét felszálló ágra kerülhetnek a japán részvények.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.