késleltetett adatok

Leintik a részvénypiaci ralit a kitárazó amerikai nyugdíjalapok

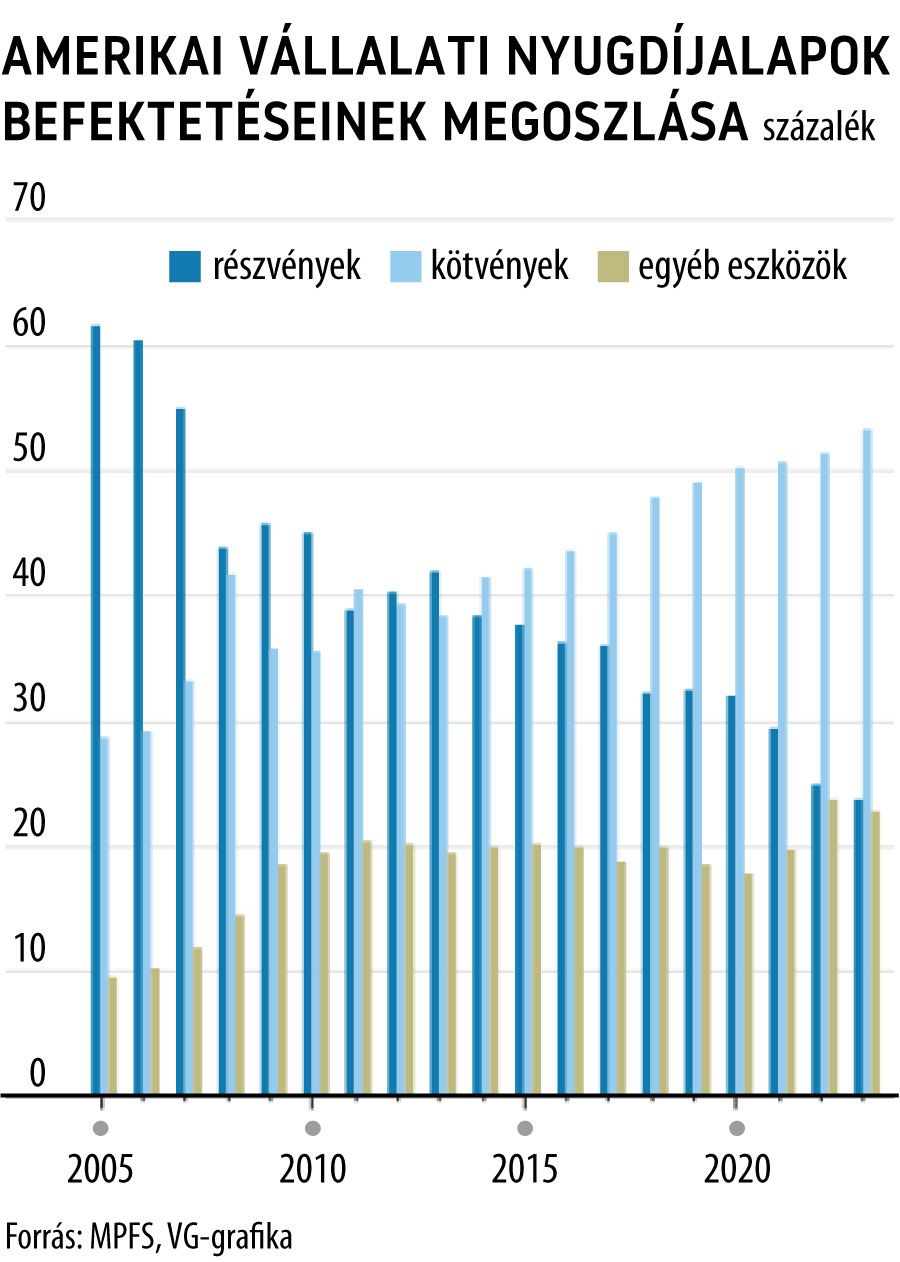

Nagyot kaszáltak a részvénypiaci ralin az amerikai nyugdíjalapok. Most a vállalati nyugdíjalapok kötvényekbe teszik át a pénzüket, míg az állami és önkormányzati alapok alternatív befektetésekre cserélik a részvényeiket. A Goldman Sachs elemzői becslése szerint a nyugdíjalapok idén 325 milliárd dollár értékű részvényt adnak el, szemben a tavalyi 191 milliárd dolláros kitárazással.

Nem akarják visszaadni a piacnak a nehezen megszerzett nyereségüket, ha a részvénypiacok a csúcsdöntések után zuhanórepülésbe kezdenének

– magyarázta a nyugdíjalapok agresszív profitrealizálását Zorast Wadia, a Milliman vezető és tanácsadó aktuáriusa. „Nem akarod visszaadni, ha a részvények esnek.”

A Federal Reserve adatai szerint

a vállalatok, valamint az állami és helyi önkormányzatok dolgozóinak nyugdíjalapjai együttesen 9 ezermilliárd dollárt tettek ki tavaly év végén.

A vállalati nyugdíjalapok tavaly arról számoltak be, hogy a 2008–2009-es pénzügyi válság óta először van újra elegendő fedezete a kötelezettségeiknek. Emiatt a vállalati nyugdíjkezelők most kevésbé agresszívan fektetnek be, a részvénybefektetések a portfóliók kevesebb mint egynegyedét teszik ki.

Más a helyzetük az állami és önkormányzati alapoknak. Itt a befektetések fele fekszik részvényekben, a portfóliók 15 százalékát pedig kifejezetten kockázatos eszközökben, például magántőkealapokban tartják.

A 80 milliárd dollárt kezelő Alaska Permanent Fund (APFC) állami nyugdíjbefektetési alap például a tavalyi 36 százalékról 2025-re 32 százalékra csökkenti a részvényportfólióját. Korábban, amikor még bíztak a közeli kamatcsökkentésben, azt tervezték, hogy a kötvényportfóliót vágják 20 százalékról 18 százalékra, ám ezt az elképzelést elvetették, mert

a magasan ragadó kamatlábak miatt továbbra is elegendő bevételre számíthatnak a kötvényekből,

hogy elérjék a hozamcéljukat, a fogyasztói árindex plusz 5 százalékpontot. És most nagyon úgy tűnik, hogy tartósan be lehet rendezkedni a magasan ragadó kamatlábakra.

Ahogy a Marcus Frampton, az APFC befektetési vezetője megállapította, a részvények túlértékeltek a vállalati nyereségekhez képest, ami aggodalmat kelt. A széles piacot leképező S&P 500 indexkosár vállalatai az elmúlt 12 havi nyereségük 24-szeresén forognak, ami meghaladja az ötéves átlag 22-szeres szorzóját a FactSet szerint.

Amikor ennyire drága tőzsde, csak rossz dolgok történhetnek

– mondta Marcus Frampton.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.