késleltetett adatok

Richter: sokat érő vélemény érkezett, erre számíthatnak a befektetők

Jó hírt kaptak a Richer és a magyar gyógyszergyártó vállalat részvényesei, miután a Scope Ratings kedden kiadott elemzésében megerősítette a társaság BBB+ besorolású kibocsátói hitelminősítését, amihez továbbra is stabil kilátások társulnak. A Scope ezzel egyidejűleg megerősítette a Richter által kibocsátott, nem fedezett kötvények BBB+ szintű minősítését is.

A német hitelminősítő szerint a megerősített besorolás tükrözi a Richter továbbra is nagyon erős pénzügyi kockázati profilját, valamint a makrogazdasági és geopolitikai kockázatok ellenére is kedvező növekedési és készpénztermelő kilátásait. Az utóbbiakat nagyrészt a cariprazine – az Egyesült Államokban Vraylar néven forgalmazott – csúcsgyógyszerre alapozza a Scope.

A cariprazine fűti a Richter eredménytermelését

A Richter kutatói által kifejlesztett, a tengerentúlon az AbbVie által forgalmazott antipszichotikum értékesítése 2023-ban 35 százalékkal, 2,7 milliárd dollárra nőtt az Egyesült Államokban. Az értékesítés felfutása nagyban hozzájárult a magyar gyógyszergyártó royalty bevételeinek 40 százalékos megugrásához is, ami így 194 milliárd forintra rúgott tavaly.

A hitelminősítő kiemeli a nőgyógyászati portfólió eredmény-hozzájárulását is, illetve a Richter ambícióit a bioszimiláris portfóliójának erősítésére.

A termékkoncentráció tekintetében a cariprazine-tól való függőség azonban továbbra is erős a termék felfutóban lévő értékesítése miatt. Ez magában foglalja a Vraylarból származó, növekvő jogdíjakat is. Idén 3,4 milliárd dolláros értékesítés várható az antipszichotikumból az Egyesült Államokban, a csúcsévben pedig közel ötmilliárd dollárt hozhat majd a konyhára. A hitelminősítő szerint pozitívum, hogy a 29 százalékos amerikai kitettség (amely a Vraylar miatt nagy valószínűséggel tovább növekedhet) támogatja a Richter diverzifikációját.

Kockázatot jelent a Richter oroszországi kitettsége

Negatív minősítési lépést a hitelmutatók romlása idézhetne elő, abban az esetben, ha a Scope által korrigált eladósodottság tartósan az EBITDA másfélszeresére emelkedne, például egy nagyobb akvizíció esetén, vagy ha a vállalat nem talál megoldást a cariprazine középtávon kieső bevételeinek pótlására.

A felminősítés lehetősége egyelőre távolinak tűnik a Scope szerint, egyfelől a tetemes oroszországi kitettség miatt, amely a Richter második legnagyobb piaca. Az Ukrajna ellen háborút indító, nemzetközi szankciókkal sújtott Oroszországot ugyanis magas kockázatú piacnak tartja a hitelminősítő. A rubel leértékelődése tavaly negatívan befolyásolta a Richter helyi értékesítését, a devizaárfolyam ingadozása pedig idén is folytatódhat. Másfelől kockázatot jelentenek a hazai szabályozói beavatkozások is, amelyek hatásait nehéz előre jelezni.

A pozitív hitelminősítői intézkedés ezzel együtt is indokolttá válhat, ha az innovatív üzletág tovább növekszik, erősítve ezzel a diverzifikációt, miközben a szabályozói beavatkozások vagy az Oroszországgal szembeni kitettséggel kapcsolatos kockázatok enyhülnek.

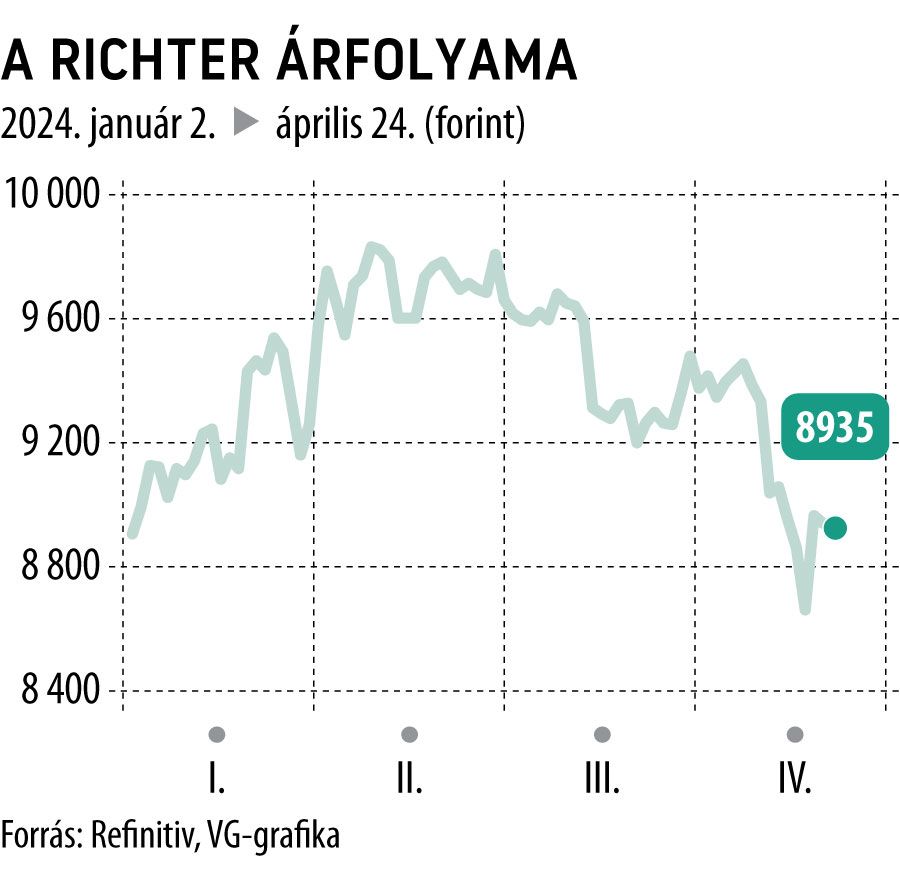

A Richter részvényei szerda délelőtt 0,1 százalékkal ereszkedtek, és az év eleje óta is csupán 2,3 százalékos emelkedést mutat a kurzus.

Hamarosan Magyarországról is ítéletet mond egy nagy hitelminősítő, a Standard & Poor’s péntek este dönt a hazai adósbesorolásról.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.