késleltetett adatok

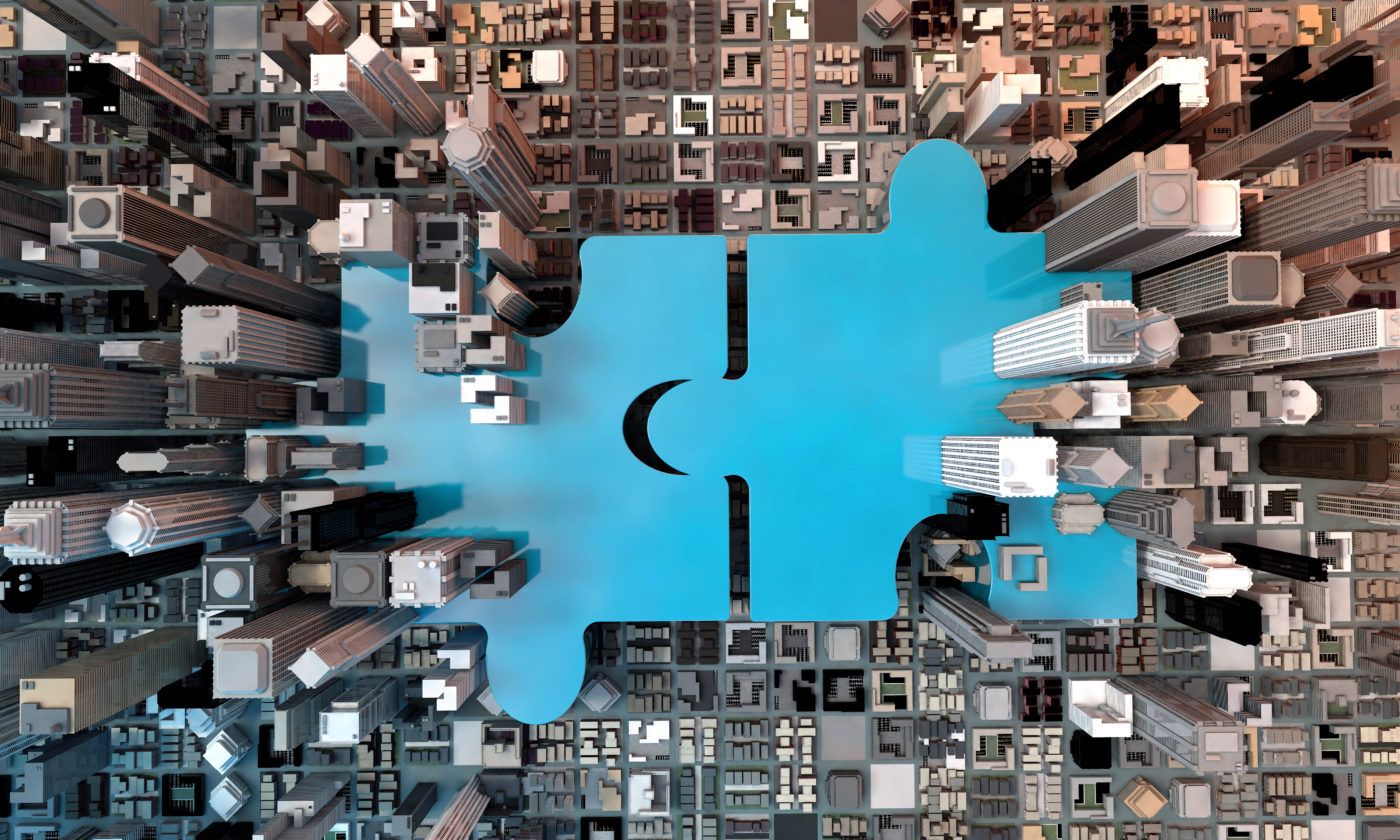

Mikor durran a biankó csekk lufi?

A járványügyi intézkedések nyomán kerültek ismét előtérbe a tengerentúlon több évtizedes, részben „sötét múlttal” rendelkező, speciális célú akvizíciós társaságok (SPAC).

Ezek olyan tőzsdecégek, melyeknek egyáltalán nincs tevékenységük, a rájuk fogadó kisbefektetők a pénzükért csak „biankó csekket” kapnak.

Egy ígérettel, hogy ha két éven belül nem találnak valami értékes felvásárlási célpontot, akkor visszakapják a tőkéjüket, meg kamatként némi aprót.

A Wall Street Journal szombati cikke példákat is sorol a SPAC előnyeire. Épp a héten kezdték a kereskedést a Hims & Hers Health, Inc. részvényeivel, melyeket nem a hagyományos kibocsátással (IPO) vezettek a New York-i tőzsdére. A San Francisco-i Telehealth startup, mely egy távegészségügyi platformot üzemeltet, tavaly októberben állapodott meg az 1,6 milliárd dolláros fúzióról az Oaktree Acquisition Corp. SPAC-céggel. És négy hónappal később, már a tőzsdén vannak a HIMS részvények.

Ahogy azt Andrew Dudum vezérigazgató és társalapító kiemelte: nagyjából 12-18 hónapig tartott volna a hagyományos tőzsdei bevezetés. És a megtakarított idő rendkívül értékes a vállalata számára.

A múlt század nyolcvanas éveiben – emlékeztet az amerikai tőzsdei lap, még „blind pools” (vakmedence) névvel illették ezeket a pénztemetőket, melyek úgy nyelték el a kisbefektetők megtakarításait, hogy a károsultak azt sem tudták megmondani melyik ágazat emelkedésében bíztak. A kilencvenes években és az ezredfordulót követően is többször forró piaccá váltak a SPAC-ek.

A nagy összeomlásokat követően ugyan valamelyest szigorodott a szabályozás, de még mindig afféle pénzügyi zavarosnak tartja a SPAC piacot Jay Clayton, az amerikai értékpapír- és tőzsdefelügyelet (SEC) volt elnöke. Szerinte aggályos, hogy a fúziókról zárt ajtók mögött döntenek, hogy az árazás nem kötődik eléggé a piaci kereskedéshez és hogy egy youtube klip elegendő a hosszú távú növekedési tervek bemutatására. A piac most arra számít, hogy majd rendet tesz ezen a spekulatív piacon a Biden elnök által a SEC élére jelölt Gary Gensler, aki a szigoráról közismert. Korábban a Libor manipulációkat leleplező nyomozást vezette, de döntő szerepe volt a pénzügyi „vadnyugatot”megregulázó, 2010-es Dodd-Frank Wall Street reform és fogyasztóvédelmi törvény előkészítésében is.

A SPAC őrület mértéket jellemzi, hogy van ilyen üres cége Paul Ryannek, az amerikai képviselőház korábbi elnökének, Bill Ackman hedge fund menedzsernek és még Shaquille O'Nealnek is, akit nem kell bemutatni.

Az amerikai gazdagok most SPAC feliratú kalapokba gyűjtik az utca emberének pénzét. A Wall Street Journal szerint 300 SPAC keresi az akvizíciós célpontokat, mintegy 90 milliárd dollárnyi készpénzzel kitömve. És minden munkanapon elstartol 5 újabb SPAC.

Bár a SPAC piac az elnökválasztást követően megtorpant, de az újabb fiskális stimulus még tovább fújta a lufit. Biden gáláns segély csekkjei is ezt a piacot a fűtik, mert a kisbefektetőknek gyakran fogalmuk sincs, hogy mire költsék a pénzüket. Az üres tőzsdei társaságok kitalálják helyettük, hogy mibe fektessenek.

Mindeközben talán a tőzsde történetének egyik legveszélyesebb buborékja dagad. Mert még a 2008-as pénzügyi válságot gerjesztő jelzálogpiaci derivatívák mögött, a sok áttét árnyékában is megbújt valami valós értéke, egy nyilvánvalóan túlértékelt, de legalább létező ingatlan. Nos, a SPAC cégek olyan légüresek mit, a mélyűr. Nincs bennük más, csak a befektetők pénze.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.