Fed, EKB – lehet még pár kamatemeléssel több?

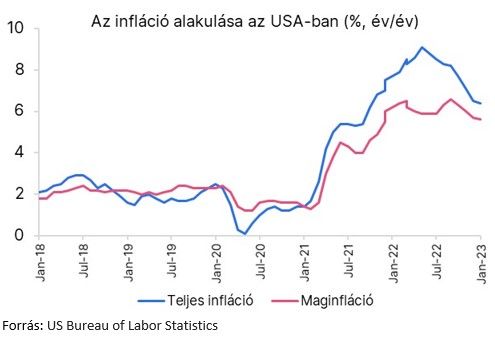

Amerika jegybankjának szerepét betöltő Fed az elmúlt időszakban mérsékeltebb ütemben folytatta kamatemelési ciklusát: a nyári0ľőszi 75 bázispontosról, decemberben először 50-re, majd február elején 25 bázispontos ütemre lassított. Jelenleg az irányadó Fed kamatláb a 4,50–4,75 százalékos sávban áll. A dezinflációs tendenciák az amerikai gazdaságban is megindultak, azonban erősek az aggodalmak, hogy a feszes munkapiac miatt a bérinfláció továbbra is erőteljes marad. S bár a februári kamatdöntés után Powell elnök optimistán nyilatkozott arról, hogy jó úton haladnak az infláció megfékezésének irányába, a nem sokkal ezután érkező – vártnál erősebb munkapiacról és a vártnál lassabban csökkenő inflációról szóló – makroadatok a piacot várakozásainak átgondolására késztették. Januárban ugyanis a mezőgazdasági szektoron kívül robusztus számú, 517 ezer darab új munkahely keletkezett, míg az éves infláció csak hajszálnyit lassult. A teljes inflációs index 6,4 százalékon, a maginflációs mutató pedig 5,6 százalékon állt januárban. Ráadásul, a szolgáltatások inflációja, amit döntően a bérek alakulása mozgat még magasabb volt, 7,2 százalékon állt. Az adatok hatására a piacok elkezdték újrakalibrálni a további Fed kamatemelésekre vonatkozó várakozásaikat.

Az árazások, amelyek nemrég még azt sem hitték el a Fednek, hogy a tavaly decemberi dot-plot előrejelzésének megfelelően az 5–5,25 százalékos sávba emeli 2023 tavaszán a kamatot, most már ennél is magasabb, 5,25–5,50 százalék közötti kamatcsúcsot várnak. Az elemzői előrejelzések picit mérsékeltebbek a piaci árazásnál, a konszenzus az 5–5,25 százalékos sávba várja a tetőt a Bloomberg legfrissebb felmérése alapján. Igazából azonban, ha belegondolunk nem is az a legfontosabb kérdés, hogy a tavasz végére nyár elejére 5, 5,25 vagy 5,5 százalékon lesz végül a kamatemelési pálya csúcsa, hanem inkább az, hogy az így kialakuló, kifejezetten restriktívnek számító kamatszint mennyi ideig marad fenn. Lesz-e lehetőség már az év második felében a kamatvágásra Amerikában vagy a tartósan magas kamatkörnyezetre hosszabb időre kell berendezkedni? Egyelőre nehéz erről biztosat mondani, azonban fontos látni, hogy a globális dezinflációs tényezők megindulása és a támogatóvá váló bázishatás miatt Amerikában is csökkenhet az infláció az év második felétől, akár ütemesebben is, mint most gondoljuk. A szakértői előrejelzések szerint pedig – feszes munkapiac ide vagy oda – a fogyasztói infláció már 2024-ben 3 százalék alatt lesz, miközben a gazdaság középtávú növekedési kilátásai kapcsán elég visszafogottak a várakozások. Ez nem utal arra, hogy 2024-ben is ötössel kezdődne az irányadó kamatláb a tengerentúlon.

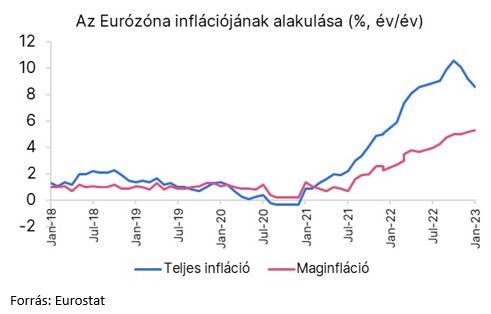

Az Eurózónában az EKB 50 bázispontos emelési sebességre váltott decemberben a korábbi 75 pontos lépéseket követően. Februárban is 50 bázisponttal emeltek, az irányadó refinanszírozási ráta az Eurózónában így 3 százalék, a betéti kamatláb pedig 2,50 százalék. Az EKB legutóbb lényegében márciusra is előrevetítette az újabb 50 bázispontos emelést. Kommunikációjuk szerint a továbbra is erőteljes kamatemelésekre azért van szükség, mert a maginflációs folyamatok szintjén még nem következett be a fordulat, s az infláció csökkenése nagyrészt az energiaárak normalizálódásának köszönhető. És valóban: bár a teljes inflációs mutató pozitív meglepetésre 8,6 százalékra csökkent januárban, a maginflációs mutató kicsit tovább emelkedett, 5,3 százalékra. Márciusban – a beharangozott 50 bázispontos kamatemeléssel egyidejűleg – az EKB publikálja friss középtávú növekedési és inflációs előrejelzéseit, talán ezek valamelyest oszlatják a bizonytalanságot annak kapcsán, hogy március után mit várhatunk a közös európai jegybanktól.

Az EKB tisztviselők nyilatkozatai nem könnyítik meg a piac dolgát, de talán már hozzászoktunk a „kibeszélésekhez” az elmúlt időszakban. Míg a „héjább” döntéshozók továbbra is az infláció miatt aggódnak, jelezve, hogy messze vagyunk még az infláció felett aratott győzelemtől, a héten a kormányzótanács francia tagja François Villeroy de Galhau úgy nyilatkozott, hogy a piac kissé túllőtt a kamatemelési pálya tetőpontjára vonatkozó várakozások kapcsán, és a kamatok igazából már most a restriktív tartományban vannak az Euróövezetben. Ez mindenképpen érdekes, hiszen a piac pontosan a pár nappal korábban érkező jegybanki kommentárok hatására kezdett intenzív szigorításokat árazni március utánra is. Mindenesetre a héten publikált, vártnál valamelyest kedvezőbb európai konjunkturális adatok azt sugallják, hogy egy darabig még maradhat a szigort szorgalmazó tagok túlsúlya a döntéshozó testületben.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.