késleltetett adatok

Tarolhat az új lakásoknál a zöldhitel

Állami támogatásokkal eddig főként a gyerekvállalást, az otthonfelújítást segítették, a jegybank zöldjelzáloghitel-programja pedig új terméktípussal bővíti a kínálatot – közölték a VG-vel az MKB Bank szakértői. A piaci hitelek teljes hiteldíjmutatója (THM) azonban várhatóan nem fog csökkenni, mivel a Magyar Nemzeti Bank (MNB) most kezdett kamatemelési ciklusba. Az elemzők felhívták a figyelmet:

a kamatemelési ciklus miatt a piaci kamatok várhatóan emelkednek, így a zöldjelzáloghitelek feltételei egyre kedvezőbbek lehetnek.

Az MNB a július 6-i monetáris tanácsi ülésén döntött a zöldjelzáloghitel-, illetve a zöldjelzáloglevél-programok bevezetéséről. A jelzáloghiteleket a Növekedési hitelprogram folytatásaként igényelhetik legalább BB energetikai besorolású, új lakások vásárlásához, illetve építéséhez.

Az ügyleti kamat végig fix, legfeljebb 2,5 százalék lehet, a maximális futamidő 25 év, a felvehető összeg nem haladhatja meg a 70 millió forintot.

A zöldjelzáloglevél-program során a legalább BB energetikai besorolású ingatlanok után kibocsátott értékpapírokat vehet a jegybank. Mindkét programnál 200-200 milliárd forintos keretet határoztak meg. Az UniCredit Bank lapunknak hangsúlyozta, hogy

az ingatlanvásárlások egy részét a korábban elérhető konstrukciók helyett az MNB-program keretein belül valósíthatja meg a lakosság.

Mivel a forrásszerkezet kifejezetten előnyös, a hitel árazása is kedvező lehet. A hitelintézet szakértői aláhúzták: a programnak általános kamatcsökkentő hatása lehet.

Amelyik ingatlan megfelel a követelményeknek, annál szinte biztosan a zöldotthon-konstrukciót választják majd az ügyfelek

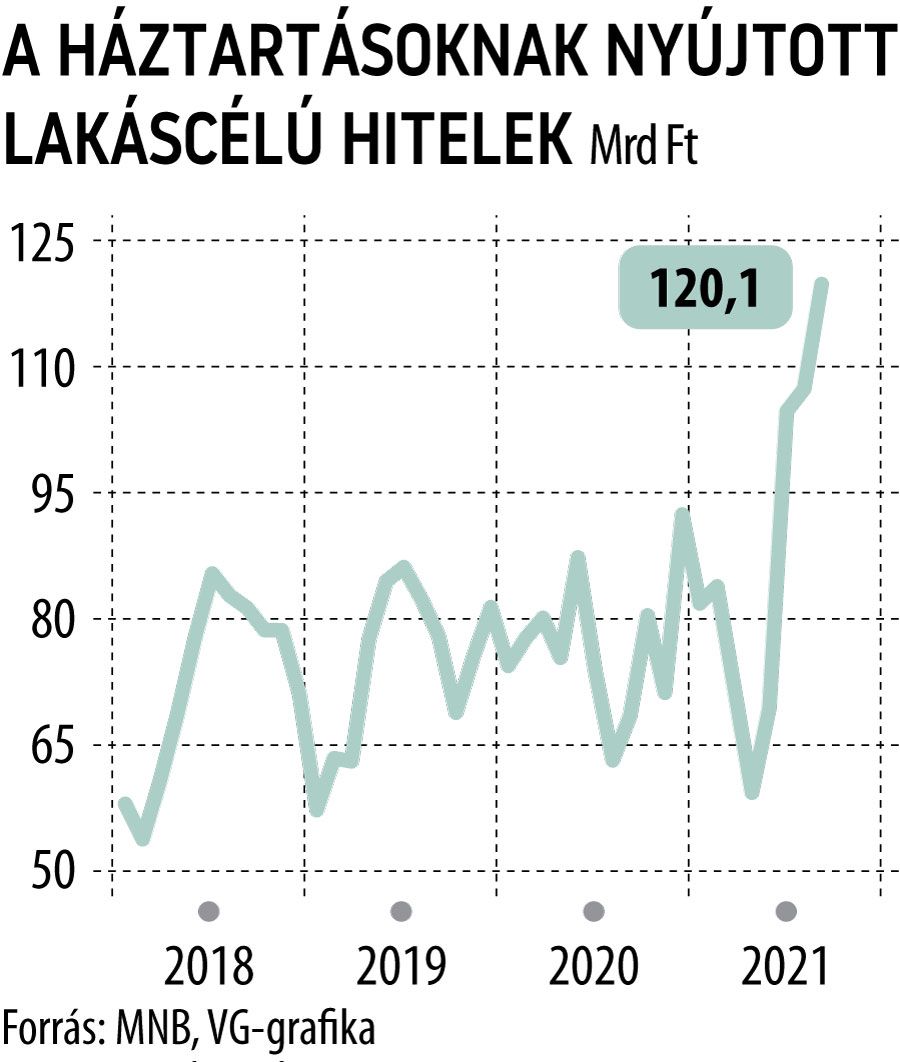

– húzták alá az UniCredit Bank szakértői. A 200 milliárd forint az elmúlt időszakra jellemző hitelkiáramlás mellett nagyjából másfél évig lehet elegendő, azonban a hitelintézetnél jelentős igénnyel kalkulálnak, így gyorsabban elfogyhat a keret. Az MKB Bank válaszában rámutatott: az új lakáshitelek THM-je kamatperiódustól függően 3,5-5,5 százalék körül alakul, amihez képest a zöldlakáshitelek 2,5 százalékos maximális kamata több százalékpontos előnyt jelenthet. A Központi Statisztikai Hivatal (KSH) adatai szerint a lakáshitelek közel 12,2 százalékát (111,4 milliárd forintot) új lakás vásárlására, további 8,6 százalékát (78,7 milliárd forintot) pedig építésre folyósítottak, azaz

az összes szerződés 21 százalékánál merülhet fel a zöldprogramban való részvétel.

A program hatására emelkedhet az új lakások iránti kereslet, ennek következtében pedig nem kizárt, hogy az MNB újrastrukturálja a zöldjelzáloghiteleket annak érdekében, hogy kielégíthesse a megnövekedett keresletet.

A hitelprogram gazdasági hatása a következő évekre elosztva elnyújtott lehet a jelenlegi építőipari környezet, a magas építőanyagárak, a hosszú átfutási idők és a csúszások miatt – értékelt Kuti Ákos, a Danube Capital vezérigazgató-helyettese. Az MNB hitelezési felmérése szerint a magyar bankok eleve élénkülő hitelezési kereslettel kalkuláltak a következő fél évre, amit a hitelprogram erősíthet, kínálati oldalon pedig a jelzáloglevél-program támogathatja. Átlagos hitelösszeggel kalkulálva 13 ezer lakáshoz használható fel a jelzáloghitel 200 milliárd forintos keretű programja. Kuti Ákos rámutatott: a válság alatt újraindított jelzáloglevél-programban 307 milliárd forint értékben vett értékpapírokat a jegybank, így a zöldjelzáloglevél 200 milliárd forintos kerete jelentősnek mondható.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.