késleltetett adatok

Hogyan takarítsunk meg, és miért fontos a pénzügyi tudatosság?

Azzal nagyjából mindenki tisztában lehet, hogy mi az a két legfontosabb ok, amiért érdemes megtakarítani: az egyik, hogy kevésbé legyünk kiszolgáltatottak a váratlan helyzeteknek – illetve az ezekkel sokszor együtt járó, nem tervezett kiadásoknak –, ezzel növeljük anyagi biztonságunkat, másrészt fel tudjunk készülni az előttünk álló, várható nagyobb kiadásokra, illetve céljaink, terveink megvalósítására.

Hogyan kezdjünk el megtakarítani?

A megtakarításokkal kapcsolatos egyik leggyakoribb kérdés, hogy egyáltalán hogyan érdemes takarékoskodni, melyek az alapok a megtakarításnál, és mibe fektessük a bevételeink nélkülözhető részét. Az alapvető gond az, hogy a fogyasztói társadalom diktálta körülmények között már nagyon könnyű elveszni a megtakarítási konstrukciók és a célok tengerében is. Ami az utóbbiakat illeti, elég csak arra gondolni, hogy egy átlagos, munkajövedelmekből élő családnak egyszerre kell(ene) gondoskodni biztonsági tartalék képzéséről, a gyermekek jövőjéről, a nyugdíj-előtakarékosságról vagy akár a családi autó vagy lakás jobbra, nagyobbra, korszerűbbre cseréléséről.

Éppen ezért elengedhetetlen, hogy első lépésként – a pénzügyi tudatosságot szem előtt tartva – meghatároznunk, hogy mekkora az az összeg, amelyet minden hónapban biztosan félre tudunk tenni, és melyek azok a legfontosabb célok, amelyek motiválnak abban, hogy takarékoskodjunk.

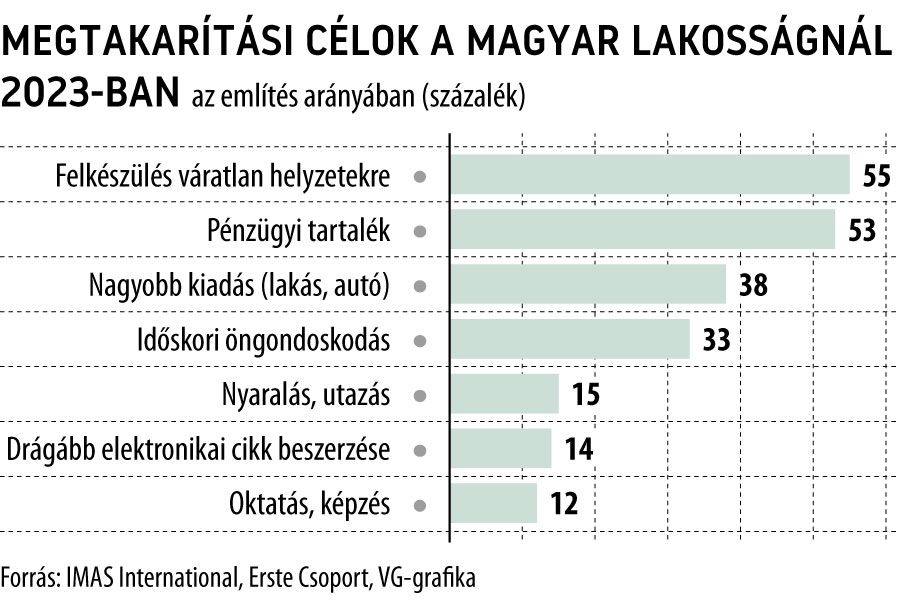

A megtakarítási motivációkat persze a pénzügyi szolgáltatók is igyekeznek rendszeresen felmérni – és részben pénzügyi edukációs célokra felhasználni –, és ezeknek a kutatásoknak az eredményeiben ritkán találni nagyon meglepő elemeket. Az Erste Bank közelmúltban végzett, a banki ügyfelek megtakarítási szokásait vizsgáló felmérésében megkérdezett magyar felnőttek legnagyobb hányada – 55, illetve 53 százaléka – a váratlan kiadások finanszírozását, illetve a pénzügyi tartalék képzését említette meg mint megtakarítási célt, de a háztartások igen jelentős része gyűjt nagyobb kiadásokra – autó, lakás vásárlására – és nyugdíjcélra is.

Hogyan tudjuk megteremteni az anyagi biztonságot?

Ezen a ponton persze könnyű eljutni addig, hogy amellett, hogy a félretehető pénzünk viszonylag kevés, célokból négy-ötfélét is tudunk azonosítani. Erre a helyzetre a tervezett befektetési/megtakarítási időtávok szétválasztása a megoldás. A háromféle időtáv – rövid, közép- és hosszú – szerint ugyanis már csoportosíthatjuk a céljainkat, és sokkal könnyebb dolgunk lesz az egyes megtakarítási konstrukciók kiválasztásakor, illetve a félretehető pénz beosztásakor.

Az első kategóriába azok a megtakarítások tartoznak, amelyeket leginkább tartalék képzése céljából, nagyobb váratlan kiadások fedezésére tettünk félre. A rövid távra félretett pénznél pedig nyilván arra kell figyelni, hogy ha szükséges, gyorsan és komolyabb hozamvesztés nélkül hozzá tudjunk férni a pénzünkhöz, miközben a kiválasztott megtakarítási termékkel nem is vállalunk jelentősebb kockázatot. Itt a pénzügyi tudatosságnak még csak annyiban jut szerep, hogy a váratlan helyzeteknek való kiszolgáltatottságunkat igyekszünk csökkenteni.

A középtávú megtakarítások viszont már inkább azoknál a céloknál lehetnek ideálisak, amelyek ugyan már láthatók a horizonton – ilyen például egy tervezett lakáscsere –, de reálisan csak évek múlva következnek be, ezért már van lehetőségünk arra, hogy hosszabb távra is nélkülözzük a pénzünket.

A hosszú távú megtakarítások körébe pedig azok a befektetések tartoznak, amelyek valamely stratégiai célunk megvalósítását, az öngondoskodást célozzák: ilyen lehet a gyermek útnak indulását támogató tartalék felhalmozása, a pénztári megtakarítások vagy az élet- és nyugdíjbiztosítások.

Mit tegyünk, ha még most kezdünk takarékoskodni?

A megtakarítási alapok, a céljaink meghatározásához persze elengedhetetlen tisztában lenni azzal, hogy egyáltalán mekkora az az összeg, amelyet rendszeresen – havonta – félre tudunk tenni, főleg akkor, ha még most kezdünk neki a rendszeres és tervszerű takarékoskodásnak. Ennek meghatározása érdekében reálisan fel kell mérnünk, hogy a havi bevételünkből mennyi marad a rendszeres kiadások – rezsi, napi költések, az esetleges hiteltörlesztés és egyéb költségek – után. Ha meghatároztuk, hogy mekkora az az összeg, amelyet mindenképpen félre tudunk tenni a jövedelmünkből, már kidolgozhatunk egy egyszerűbb éves tervet is arra vonatkozóan, hogy mekkora portfóliót halmozhatunk fel. Itt két dolgot nagyon fontos szem előtt tartani: az egyik, hogy mindig maradjunk a realitások talaján, tehát csak olyan bevételekkel számoljunk, amelyek biztosan beérkeznek, és a kiadások kapcsán se legyünk indokolatlanul optimisták. A másik, hogy ha netán csak minimálisnak tűnő összeget – akár havi 20-30 ezer forintot – tudunk is félretenni, ez se tántorítson el: a lényeg, hogy legyen valamekkora összeg, amit havonta félreteszünk, és ehhez minden körülmények között próbáljuk tartani magunkat.

Persze a megtakarítási képességünk – tehát az, hogy mekkora összeget tudunk rendszeresen nélkülözni – nagyban meghatározza a stratégiánk kialakítását is. Havi pár tízezer forintból ugyanis nyilvánvalóan nem lehet egyszerre általános tartalékot képezni, lakásra gyűjteni és még nyugdíjcélra is félretenni, de már havi 20-30 ezer forint megtakarítása is elég lehet ahhoz, hogy rövid időn belül több százezer forintos tartalékot halmozzunk fel. Ez annál is inkább igaz, mert már a legtöbb, a lakossági piacon aktív banknál elérhetők rendszeres megtakarítási programok, ahol a számunkra megfelelő befektetési konstrukciót kiválasztva már egészen kis összegek rendszeres elhelyezésével is részesedhetünk a különböző piacok hozamaiból.

Mibe érdemes fektetni a pénzt?

Az a kérdés, hogy mibe érdemes fektetni a megtakarított pénzünket, számtalanszor elhangzik, annak ellenére, hogy nem létezik rá örök érvényű, mindenki számára releváns válasz. Az ugyanis, hogy valakinek mibe érdemes fektetnie a pénzét, nem a pénzügyi tudásán, pénzügyi magabiztosságán múlik, hanem számtalan egyéb körülménytől függ: például attól, hogy milyen időtávban gondolkodik, mekkora kockázatot hajlandó vállalni a jobb hozam reményében, vagy hogy éppen milyen élethelyzetben van.

Azért sötétben tapogatóznia senkinek sem kell a pénzügyi döntései kapcsán, vannak ugyanis olyan alapvető szabályok, amelyek támaszt adhatnak ezekhez. Az egyik ilyen nagyon fontos, általános szabály, hogy ha a takarékoskodásnak még az elején járunk, és nem túl szerteágazók a pénzügyi ismereteink, igyekezzünk az alacsony kockázattal járó, rövid lejáratú befektetési formák közül választani. A következő, nagyon fontos szabály, hogy csak olyan megtakarítási vagy befektetési konstrukciót válasszunk, amelynek teljesen tisztában vagyunk a működésével: például mielőtt befektetési jegyet vásárolunk, érdemes alaposan áttanulmányozni az adott befektetési alap paramétereit: milyen időtávra ajánlott, mibe fektet, mekkora a kockázata. Ha valamiben nem vagyunk biztosak, inkább kérjünk személyes tanácsot pénzügyi tanácsadótól, később bőven megtérülhet az erre fordított idő. Azt az információt pedig, hogy egy adott konstrukcióval a múltban milyen hozamot lehetett elérni, kezeljük a helyén, hiszen a jövőbeni teljesítmény szempontjából nincs túl nagy jelentősége.

Szintén nagyon fontos szabály – főleg, ha már jelentősebb méretű portfóliót építettünk fel –, hogy mindig igyekezzünk többféle termékbe fektetni – szakszóval diverzifikálni –, ezzel porlasztva, megosztva a kockázatot az egyes termékek között.

A kezdő megtakarítóknál gyakori hiba, hogy nem veszik figyelembe, hogy az elérhető hozam összefügg a vállalt kockázattal: tehát ha nem vagyunk hajlandók kockázatot vállalni, általában az elérhető hozam is alacsonyabb.

Mit kell tudni az egyes megtakarítási formákról, mibe fektetnek a magyarok?

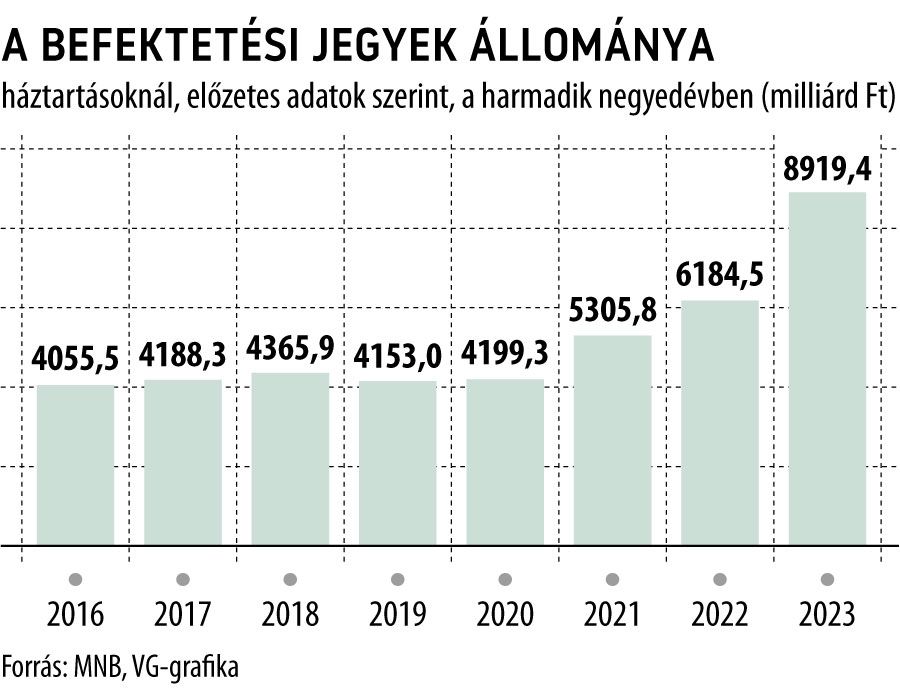

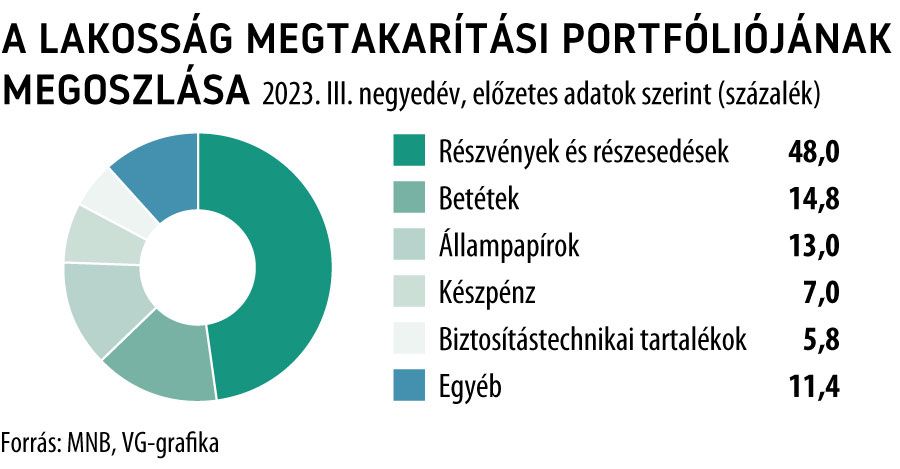

A Magyar Nemzeti Bank legfrissebb, a 2023. harmadik negyedévi állapotot tükröző, előzetes adatai szerint a magyar lakosság az állampapírokat és a befektetési jegyeket preferálta leginkább az utóbbi időszakban meghozott befektetési döntéseinél. A háztartásoknál lévő befektetési jegyek állománya például több mint 44 százalékkal nőtt a szeptemberig tartó egy év alatt, de meggyőző mértékű, 24 százalékos emelkedést mért a jegybank az állampapíroknál is.

Az alábbiakban nagyon röviden megpróbáljuk összefoglalni az egyes, a kisbefektetők által kedvelt megtakarítási, befektetési termékek legfontosabb tulajdonságait.

Lekötött betétek: a bankbetét a legegyszerűbb megtakarítási termékek közé tartozik. Legfőbb előnye, hogy csak egy lakossági bankszámla kell ahhoz, hogy betétben köthessük le a pénzünket, miközben teljesen kockázatmentes konstrukcióról van szó. A lekötésekkel jól el tudjuk különíteni az egyes célokra félretett pénzünket. A bankbetét ugyanakkor a jelenlegi körülmények között inkább rövid távú tartalékolás céljára ideális, hiszen – egyes, akciós konstrukcióktól eltekintve – meglehetősen alacsony kamatokat lehet vele elérni.

Állampapírok: az állampapírok vásárlása már értékpapírszámla meglétét feltételezi (ennek a feltételnek a biztosítását viszont a közelmúltban jelentősen megkönnyítette a kormány), ám nagy előnyük, hogy gyakorlatilag kockázatmentesen teszik lehetővé szabad szemmel már látható hozamok elérését. Az állampapírok hozamainál is vannak ugyanakkor objektív korlátok, így leginkább arra jók, hogy a befektetett pénzünk megőrizze a reálértékét.

Befektetési jegyek: a befektetési jegyek vásárlásával egy vagy több eszközbe fektető alapok teljesítményéből részesedhetünk. Nagy előnyük, hogy rajtuk keresztül már egészen kis összegek befektetésével is beszállhatunk – közvetett módon – a különféle piacokba: az egyszerű, alacsony kockázatú pénzpiaci és kötvényalapoktól keresztül eljuthatunk a magas kockázatú, részvényekbe fektető vagy abszolút hozamú alapokig is. A magasabb kockázatú befektetési jegyeknél viszont kiemelt a jelentősége a már emlegetett diverzifikációnak és annak, hogy minél jobban igyekezzünk előzetesen megismerni azt az alapot, amelybe fektetünk.

Részvények: a tőzsdei részvények azoknak a befektetőknek ajánlottak, akik hosszú távra szeretnék befektetni a pénzüket, az átlagosnál nagyobb hozam mellett. Ha részvényt veszünk, szintén figyelni kell a diverzifikációra éppúgy, mint az árfolyamveszteség kockázatára.

Biztosítások és pénztári megtakarítások: a befektetési célú életbiztosítások és a nyugdíjpénztári megtakarítások a hosszú távú, öngondoskodási célú megtakarítások közé tartoznak. Nagy előnyük, hogy a hosszú – több évtizedes – futamidő miatt már havi néhány tízezer forint befektetésével is komoly vagyontömeg halmozható fel. Tekintettel viszont arra, hogy esetükben hosszú távú elköteleződésről van szó, nagyon nagy a jelentősége a megfontolt befektetési döntés meghozatalának.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.