késleltetett adatok

Meglepő dolog történt a jelzáloghitelekkel, nem biztos, hogy a személyi kölcsön a jó

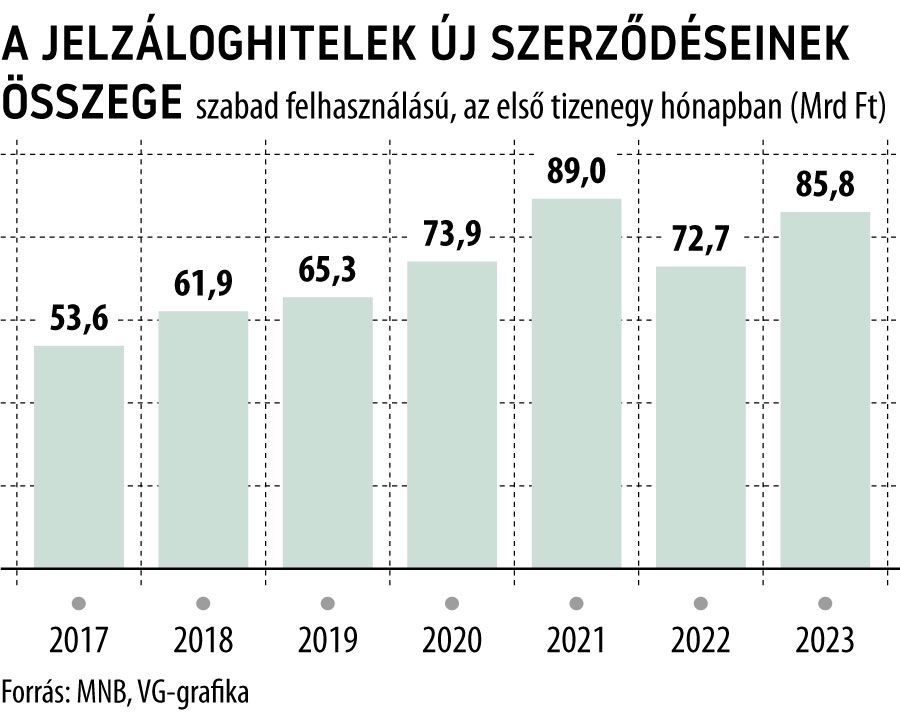

Meglepően kedvezően alakult a múlt év a szabad felhasználású jelzáloghitelek szempontjából: miközben 2023 első tizenegy hónapjában a lakossági hitelpiac nagyjából a harmadával zsugorodott az egy évvel korábbihoz képest, a jelzáloghitelek új szerződéseinek összege 18 százalékkal – 85,8 milliárd forintra – emelkedett – derül ki a Magyar Nemzeti Bank (MNB) adataiból.

Abban viszont, hogy az utóbbi években erőteljesen háttérbe szorult konstrukció ilyen mértékben túl tudta szárnyalni a teljes piacot, a hitelkamatok és a lakossági állampapírhozamok közötti nagy különbség is kellett: a második negyedévben ugyanis az új jelzáloghitel-adósok jelentős része azért vett fel hitelt, hogy abból állampapírt vegyen.

Ennek nyomán április és június között rég nem látott szintre, 37,6 milliárd forintra ugrott az új szerződések volumene, amely közel 44 százaléka volt a január és november közötti mennyiségnek. A spekulatív hitelfelvételek nyomán – amelyeknél egyébként semmiképp sem tömeges, csak néhány százas darabszámra kell gondolni – az egy szerződésre jutó átlagos hitelösszeg is látványosan megugrott:

miközben a Világgazdaság számításai szerint 2022 első tizenegy hónapjában még 12,3 millió forint körül járt, addig idén november végéig már elérte a 16,9 milliót.

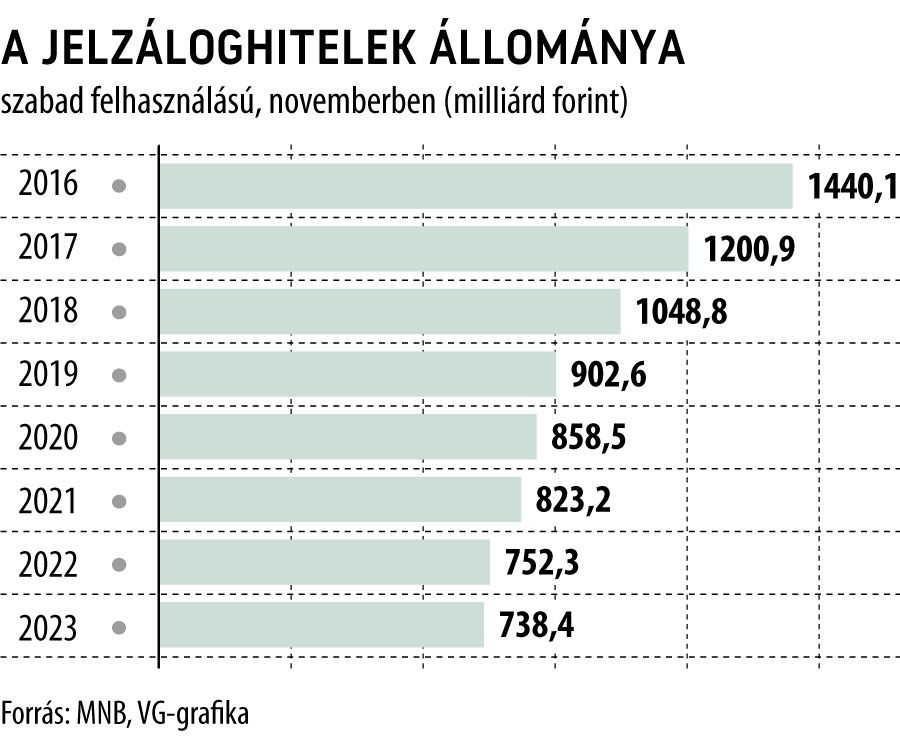

A tavalyi kiugrás ugyanakkor semmiképp sem elegendő ahhoz, hogy a jelzáloghitelek szerepe növekedjen a lakossági finanszírozási piacon. Ezt alátámasztja, hogy a múlt év novemberéig megkötött szerződések száma már alig haladta meg az ötezret, miközben egy évvel korábban még 5900 felett járt. A havi szinten néhány milliárdnyi forintnyi új szerződés pedig kevés ahhoz is, hogy az állomány évek óta tartó csökkenését megállítsa: az MNB adatai szerint

a szabad felhasználású jelzáloghitelek állománya 738,4 milliárd forintot ért el novemberben, ami ugyan csak 1,8 százalékkal marad el az egy évvel korábbitól, de a 2016. novemberi mennyiségnek már csak alig több mint a fele.

Ennek nyomán a jelzáloghitelek súlya is folyamatosan csökken a lakossági portfólión belül: tavaly novemberben már csak 7,3 százalékot ért el.

A jelzáloghitelek iránti visszafogott kereslet mögött egyértelműen a személyi kölcsönök előretörése húzódhat meg. Az utóbbiaknál ugyanis az elmúlt időszakban folyamatosan emelkedett az elérhető hitelösszeg – egyes bankoknál már 12 milliós a plafon –, miközben az igénylésük is jóval egyszerűbb és gyorsabb, úgy, hogy tehermentes ingatlant sem kell felmutatni fedezetként.

Azoknak, akik nagyobb összegű – tízmillió forint feletti –, szabadon felhasználható kölcsön felvételét tervezik, és rendelkeznek fedezetként felajánlható ingatlannal, még mindig releváns alternatíva lehet a jelzáloghitel, hiszen az árazása jóval kedvezőbb a személyi kölcsönökénél, miközben a hosszabbra nyújtható futamidő miatt a havi törlesztési teher is alacsonyabb.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.