Nincs túlárazva Ferihegy visszaszerzése

Miközben 2005-ben a brit hátterű BAA csaknem harmincszoros EBITDA-szorzóval vásárolta meg a Budapest Airport Zrt. (BUD) 75 százalékát, illetve a budapesti repülőtér üzemeltetési és vagyonkezelési jogát 75 évre, a visszavásárlásban érdekelt magyar konzorcium most tizennyolcszoros áron szerezheti meg a társaság százszázalékos tulajdonrészét – ez az arány állapítható meg a BUD többségi tulajdonosának, a Düsseldorfban bejegyzett AviAlliance-nek a frissen közzétett vállalati beszámolójából.

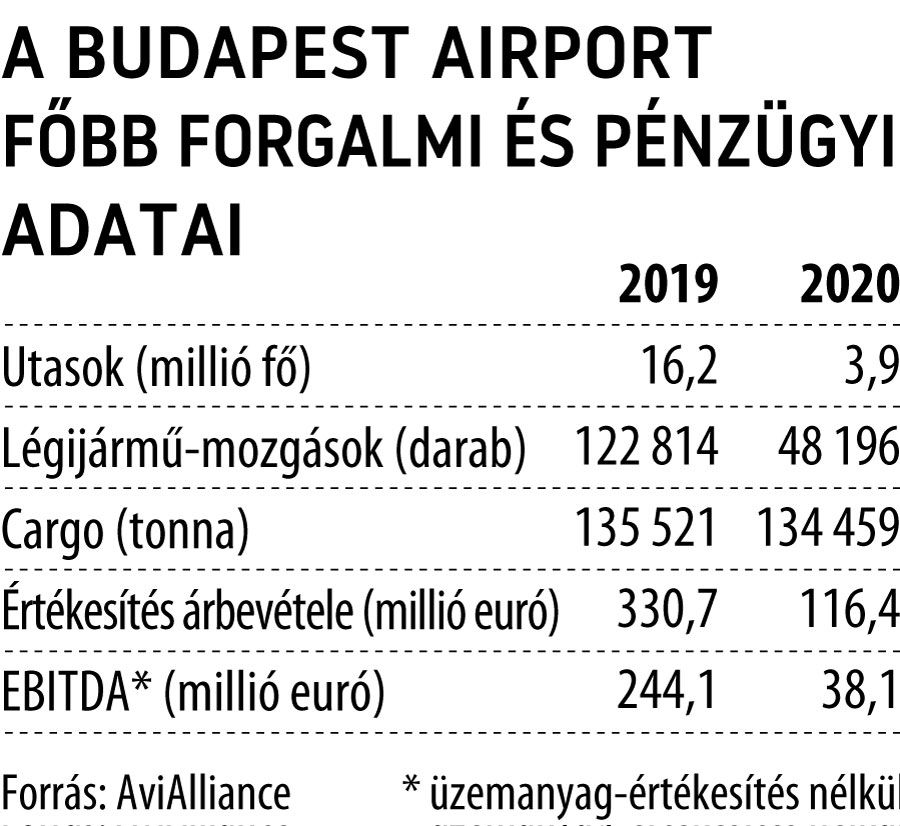

Eszerint a BUD a Covid-járvány kitörése előtti évben, 2019-ben 244,1 millió euró – a légi közlekedést beszakító, átmeneti hatásként számontartott koronavírus-járvány miatt 2020-ban már csak 38,1 millió – EBITDA-eredményt ért el.

Ez a VG által először ismertetett 4,44 milliárd eurós vételárhoz képest 18,2-szeres szorzót jelent.

A nemzetközi piacon a repülőterek tranzakciós értékét számos marker alapján határozzák meg, de a fő szabály szerint az EBITDA-mutató (kamatok, adózás és értékcsökkenési leírás előtti eredmény) számít irányadónak. Egy-egy reptéri infrastruktúra nagyjából a 15–24 közötti tartományban cserél gazdát. A 18-as szint tehát ennek alapján sem számít drágának, de összevetésben a 16 évvel ezelőtti eladás 29-30-szoros EBITDA-árazásához képest mértéktartó kalkulációnak minősül.

A hazai konzorcium vételi ajánlata kapcsán – noha a szakértőként felkért Deutsche Bank is 4,2–4,7 milliárd eurót tart reálisnak – a túlárazáson felül olyan kritikák is megfogalmazódtak, amelyek szerint a BUD visszaszerzése értelmetlen törekvés, pénzkidobás.

Az Orbán-kormány – amely meghatározó szerepet játszik a vevői oldalon – egyrészt deklarálta, hogy számára Ferihegy magyar kézbe kerülése stratégiai fontosságú küldetés. Ugyanakkor ettől eltekintve is éppen Ferihegy privatizációja mutatta meg, hogy a cég valódi értéke és jelentősége gyakorlatilag felbecsülhetetlen. Annak idején a Gyurcsány-kormány pénzügyminisztere, Veres János az eladás szándékról szóló döntést azzal vette védelmébe, hogy a kabinet várakozása szerint akár 300 milliárd forint is befolyhat Ferihegy eladásából. Ehhez képest ennek több mint a másfélszerese teljesült, 464,5 milliárdon zárult a BUD-ért folyó, egyébként rendkívül agresszív licit a BAA, a Hochtief és a Fraport reptér-üzemeltető óriáscégek között – a BAA sikerével.

Pusztán a vételárat tekintve az állam tehát kedvező üzletet kötött 2005-ben, más kérdés, hogy a kapott összeget rövid időn belül teljes egészében elnyelte a lyukas költségvetés és a napi működés finanszírozása. Iparági forrásaink azt is nehezményezték, hogy hiába maradt 25 százalékos pakett az államnál, a szerződést úgy kötötték meg, hogy semmiféle beleszólásra ne legyen módja. Ráadásul a Liszt Ferenc Nemzetközi Repülőteret üzemeltető vállalat magánbefektetőknek való átjátszása súlyos színvonalromlást okozott az utaskörülményekben, és barátságtalanná vált az üzleti környezet a légitársaságok számára.

A BAA például alaposan megnyirbálta a takarításra fordítható költségeket, kizárólag langyos víz vételezését engedélyezte a mosdókban, azért, hogy minél több hűtött folyadék fogyjon a reptér kereskedelmi egységeiben, és leszereltette a padokat a tranzitvárókból, hogy az utasok ne ingyen üljenek ott, hanem a kávézókban-éttermekben fogyasszanak. Ezzel párhuzamosan a légitársaságok költségeit nagymértékben megemelte. Összességében hiába fizetett brutális összeget a BUD-ért, és hiába vette biztosra, hogy jól költötte el a pénzét, a befektetése pedig hosszabb távon nyereségbe fordul át, ez nem válhatott valósággá, mert a ferihegyi 2005. december végi tulajdonszerzése után alig másfél évvel, 2007 nyarán a spanyol Ferrovial a komplett BAA-t felvásárolta. A vasút- és útépítő cég a Hochtief Airportnak értékesítette a BUD részvényeit, a németek pedig 2013 tavaszán adtak túl rajtuk a jelenlegi főtulajdonos kanadai nyugdíjalapnak.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.