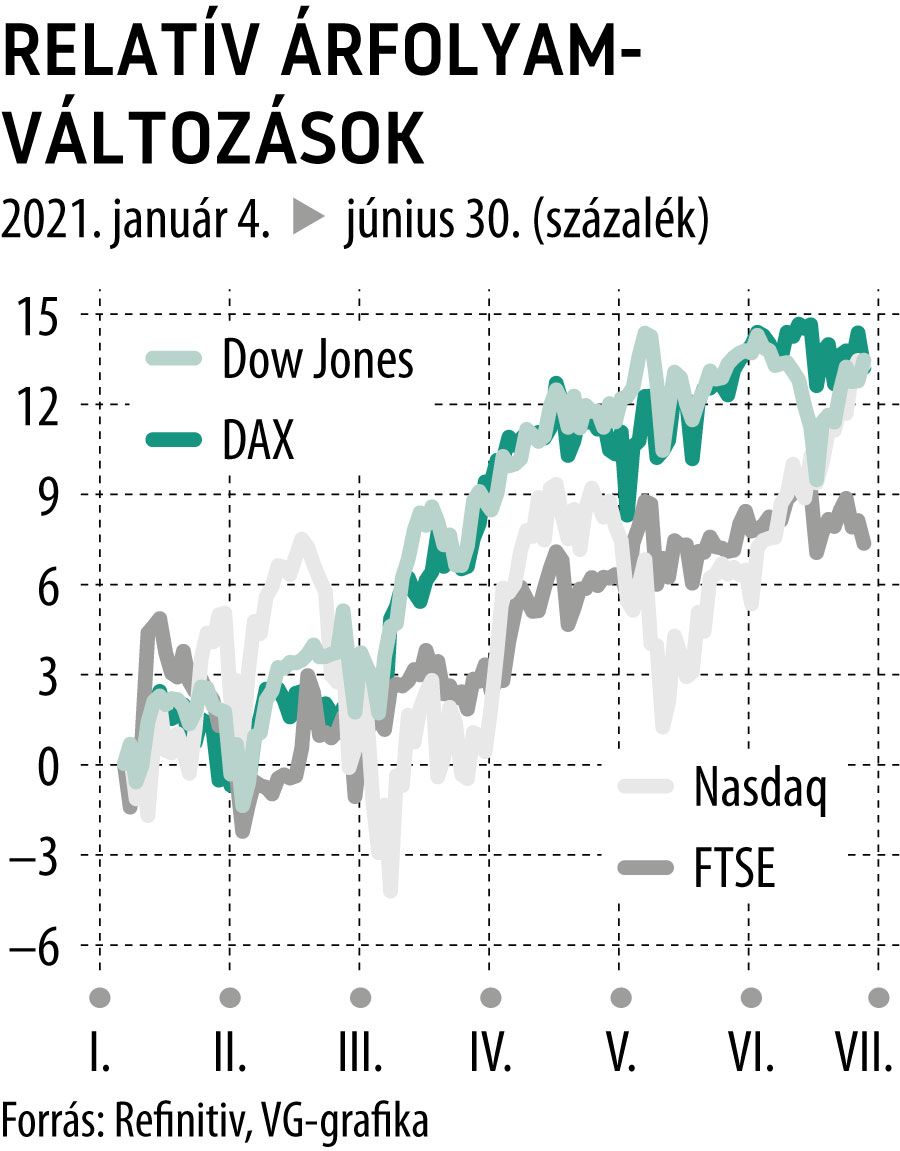

Jobbak a kilátások Európában, mint Amerikában

A Goldman Sachs csütörtöki elemzése szerint egyre szívesebben veszik az európai eszközöket az amerikai és az ázsiai befektetők. Ennek egyértelmű jele, hogy

az elmúlt hat évben folyamatosan rekordot döntött az európai részvényekbe más kontinensről beáramló pénz mennyisége.

Emellett a történelmi léptékű jegybanki gazdaságösztönző programok is kapósabbá teszik az európai papírokat, illetve a reálgazdasági fellendülés is kedvcsinálóként hat a befektetőkre – írja elemzésében a Goldman Sachs. A reálgazdaság felpörgésének félreérthetetlen jele, hogy

júniusban a beszerzésimenedzser-indexek értékei soha nem látott magasságokba repültek az öreg kontinensen.

A Morgan Stanley európai részvénystratégája, Graham Secker szerint a befektetők még mindig alulsúlyozzák Európát, ahol a részvények valószínűsíthető pályája továbbra is igen vonzó. Ugyanakkor a kötvényhozamok robbanására nem kell számítani.

A Barclays stratégája, Emmanuel Cau pedig azt jegyezte meg, hogy

amíg a tengerentúli adatok csúcsra értek, Európa még egy korábbi stádiumban van, amikor az Európai Központi Bank a Fednél egyelőre szelídebben viselkedik.

Hangsúlyozta, a felfelé menetet több tényező támogatja: egyrészt a magánszektor költései is magas szinten vannak, emellett a bankokat sem tépázta meg a válság, és az európai költségvetések is támogatják a növekedést. Kedvező éveket vizionál a UBS európai közgazdásza. Reinhard Cluse, a CNBC-nek elmondta, hogy az EU helyreállítási alapja által generált GDP-növekedés jövőre és 2023-ban lesz kézzelfogható. Így tehát szerinte az ipari-kereskedelmi vállalatok, a közüzemi szektor, az autógyártók és a távközlési szolgáltatók részvényei teljesíthetnek kimagaslóan, ugyanis ezek a szektorok részesültek a helyreállítási alapból.

Kedvezők az európai piacok kilátásai az Erste részvénystratégája szerint is. Miró József a Világgazdaságnak azt mondta, hogy a delta variáns miatt nem várhatók lezárások, így az csupán enyhén hathat a gazdasági teljesítményre. Ugyanakkor az euróövezeti infláció mindössze 2 százalékos, szemben az Egyesült Államokban mért 5 százalék körüli ütemmel. Ebben a környezetben a Fed már a jövő év elején elkezdheti a szigorítást, míg ugyanez az Európai Központi Banktól csak 2022 tavaszán várható. A szakértő szerint

elsősorban a gyógyszerszektor alulértékelt ma az európai piacokon, a feltörekvő piacokon a kamatemelések jót tehetnek a bankpapíroknak (így idehaza az OTP-nek is), és az egy éve a lezárások miatt nyomás alatt lévő szolgáltató- és turisztikai szektor részvényei mehetnek nagyot.

Kiemelte, hogy a DAX értékeltsége már most is az átlag fölött van, de miután közben a cégek eredménykilátásai is érdemben emelkedtek, az értékeltség jó 10 százalékos elmaradásba került. Ha ez visszarendeződik a megszokott szintre, az önmagában 10 százalékos részvényár-emelkedést okoz.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.