Felkorbácsolódtak, majd megnyugodtak a kedélyek az arany piacán

A legtöbb piaci elemző és a határidős tőzsdéken nagyban spekuláló befektetők is arra számítottak, hogy a Fed elnöke a mennyiségi lazító intézkedések (Quantitative Easing, QE3) harmadik felvonását fogja beharangozni az amerikai kongresszus előtt. A kötvényvásárlások folytatására utaló szavak olajat öntöttek volna a tűzre a megtakarításaik vásárlóértékét féltő befektetőknél, ami további aranyár emelkedést szabadíthatott volna fel. A meghiúsult elvárások ehelyett a nemesfémekből való kitárazást indították el.

Az árfolyamok beszakadása a bankközi kereskedésben és a határidős piacokon adott nagyszámú megbízásokkal kezdődött, majd ahogy ez ilyenkor lenni szokott, a veszteségek minimalizálása céljából azonnal automatikusan életbe lépő stop-loss eladások még inkább felgyorsították az eseményeket. New Yorkban az arany spot árfolyama néhány órán belül több mint 100 dollárt zuhant 1.687 dollárig, majd onnét kezdett talpra állni a kedvezővé vált árszinten megélénkülő keresletnek köszönhetően. Az ezüstöt még ennél is jobban megtépázták az események. A rövid időn belül bekövetkezett csaknem 3,5 dolláros esés több mint 9%-os napon belüli veszteségnek felelt meg. A korrekció mértéke azért is kerekedett nagyobbra, mert a szürkésfehér nemesfém az ezt megelőző napokban az egészséges mértéken jócskán túllőve emelkedett.

A nagy esések láttán sokaknak összeszorult a gyomruk, de nem úgy a Távol-Keleten. A nem várt árengedményre ébredő hongkongi kereskedők rég nem látott keresletről számoltak be szerte Ázsiából. Ott az embereket szemlátomást kevésbé érdeklik a rövidtávú technikai árfolyammozgások, és inkább a fundamentumok alapján szavaznak töretlenül bizalmat a nemesfémeknek. Amúgy is sántít az az érvelés, hogy az amerikai pénzcsapok újbóli megnyitásának elmaradása csökkentené az inflációs nyomást a világban, és a sárga nemesfém ezért veszítene a vonzerejéből az elkövetkezendőkben. Éppen elég likviditást öntöttek az Egyesült Államokban az elmúlt három évben a tőkepiacokra ahhoz, hogy ez ne így legyen. Láttunk eddig két nagy eszközvásárlási programot (QE1 és QE2) 2.300 milliárd dollár értékben és jelenleg is fut az „Operation twist” névre keresztelt kötvénycsere hadművelet, a 2014-ig tartó zéró kamatrátáról már nem is beszélve.

Az Európai Központi Bank pedig mintha csak versenyezne a Feddel abban, hogy kinek sikerül a devizáját jobban hígítani a másiknál. Az elmúlt bő két hónapban a frankfurti székhelyű pénzintézet az európai stabilitási rendszer (ESM és ESFS) 750 milliárdján túl még ezer milliárd eurót meghaladó friss pénzt is juttatott az európai bankrendszer számára. Ennek az 1%-os kamat mellett három évre kihelyezett forrásnak egy része elfolyik ugyan a bankok egymás közötti adósságszolgálatára illetve egyelőre még az EKB-nál parkol egyéjszakás készpénzbetétek formájában, de más részei inflációs hatást kiváltva idővel eljutnak a reálgazdaságba. Az ebből a pénzből vásárolt kötvényekkel állami kiadások, többek között konjunkturaprogramok kerülnek finanszírozásra, a fokozott állami fogyasztás (pld. az építőiparban) pedig serkenti az inflációt. Az ebből a pénzes fazékból a magánhitelezésbe megérkező pénz is közvetlenül árfelhajtó hatással jár, amennyiben változatlan árumennyiség találkozik szembe növekvő pénzmennyiséggel. És végül a bankok a rendkívül olcsón kapott hitellel a nyersanyagpiacokon befektetőként is megjelennek, ahol keresletükkel felfelé tornászva az árakat, a fogyasztói árak (energia, ingatlanok stb.) emelkedését idézhetik elő.

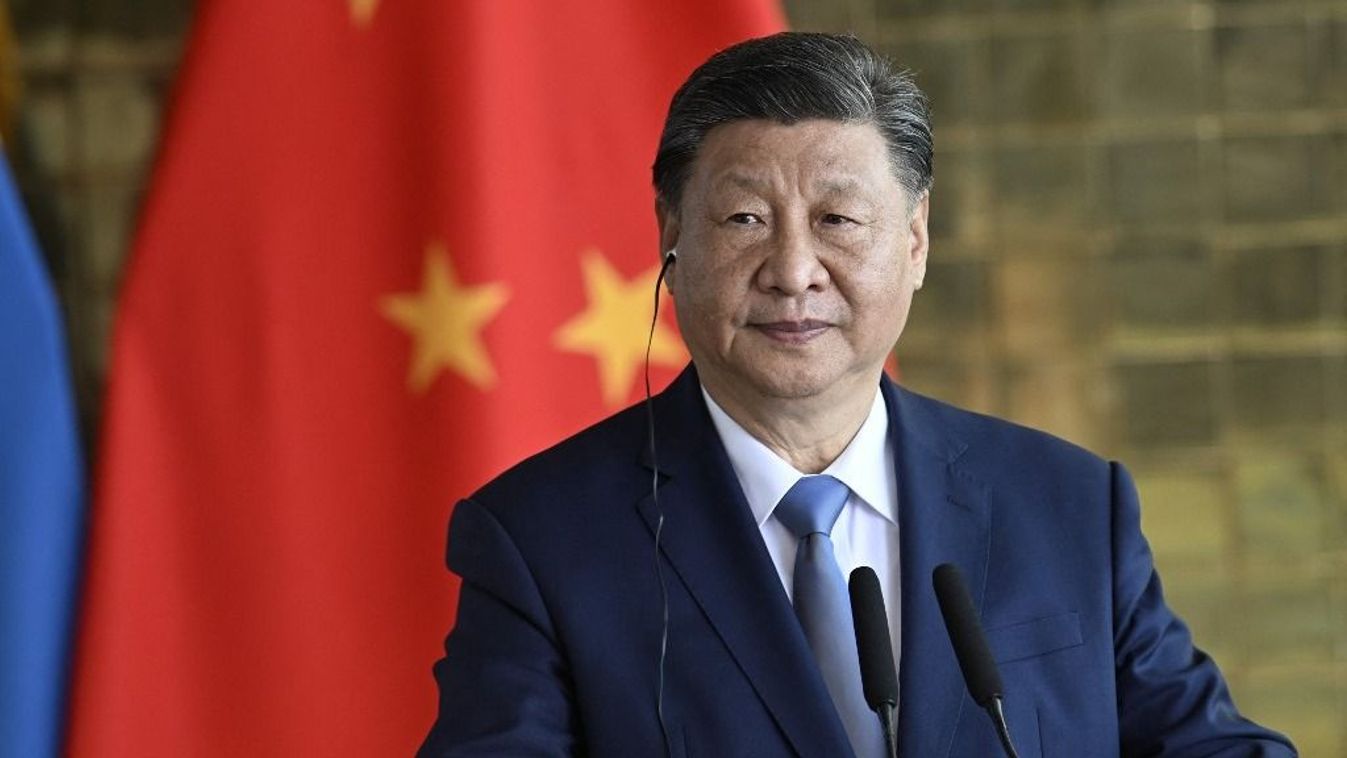

Az Atlanti-óceán mindkét partján azon fáradoznak tehát jelenleg a monetáris politika irányítói, hogy a pénzszaporítással és a mesterségesen alacsonyan tartott kamatokon keresztül gyengítsék a saját devizáikat. Ez a politika irritációt kelt ugyanakkor a gyors ütemben fejlődő BRIC országok (Brazília, Oroszország, India és Kína) körében. Olyannyira, hogy Brazília elnöke, Dilma Rousseff szerint országa már devizaháborúban áll a fejlett nyugati gazdaságokkal, amelyek az olcsó pénz politikájával pénzügyi „cunamit” okoznak a világban. Az ennek következtében olcsóbbá váló európai és amerikai termékek rontják a brazil ipar versenyképességét, amelynek exportja megsínyli a brazil fizetőeszköz erejét és a magas hazai kamatokat. Erre való reakcióként Latin-Amerika legnagyobb gazdaságának harcos elnökasszonya az elmúlt héten a külföldi tőke fokozott megadóztatását jelentette be.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.