Fittyet hánynak a kockázatokra a befektetők

Az év első fele optimista hangulatban zárult az amerikai részvénybörzéken, az államkötvények piaca azonban mutat bizonyos aggodalmat a második fél év növekedésével kapcsolatban. Washingtonban nagy reményeket fűznek ahhoz, hogy a kétpárti megállapodással megszülető infrastrukturális beruházáscsomag lökést ad a gazdaságnak. A siker közelebb kerülhet azáltal is, hogy Biden nem kívánja az infrastrukturális csomagot egy nagyobb, több ezermilliárdos „szegénységellenes” törvénycsomag részévé tenni.

Közben fokozódnak azok az aggodalmak, amelyek az egyre emelkedő árak nyomása miatt fájdítják a befektetők fejét, a figyelem a héten egyre feszültebben fordult a pénteken megjelenő munkaerőpiaci statisztikák felé. A Federal Reserve – az Egyesült Államok jegybankjának szerepét betöltő pénzintézet – továbbra is kiáll amellett, hogy az infláció ütemének emelkedése csak átmeneti jelenség, ám a jegybankárok az is közölték, hogy a munkaerőpiac mutatóinak alakulása is meghatározó lesz akkor, amikor a havi eszközvásárlási program méretének csökkentése kerül napirendre, vagy amikor a kamatemelés időpontjának és mértékének kérdése is a tárgyalások része lesz.

Néhány Fed-tisztségviselő arra számít, hogy az első kamatemelés már 2022 vége felé megtörténhet, a mennyiségi lazítás mértékének csökkentése pedig akár a következő év elején is kezdetét veheti.

A Wall Street azzal kalkulál, hogy az esztendő második felében a vállalati profitok növekedése átlagosan 17 százalék közelébe lassul az S&P 500 vállalati kosarában. Az első negyedévben ez 35 százalék volt, míg a második negyedévre 55 százalékos rekordról szólnak a piaci várakozások. A 17 százalékos átlag ugyan az utóbbiakhoz képest gyengének tűnik, azonban a 2002-ig visszanyúló negyedéves növekedés átlagos, 8 százalékos értékéhez képest egyáltalán nem mondható annak.

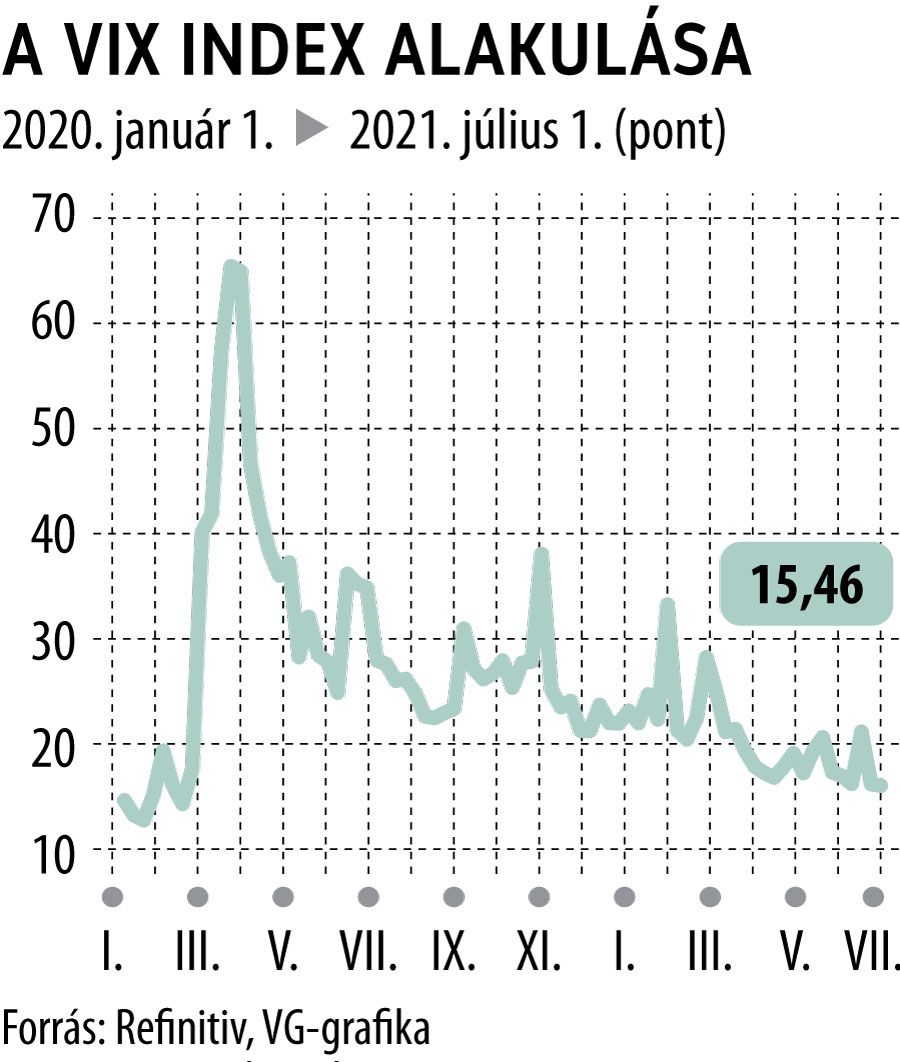

Ahogy a fejlettebb országok többé kevésbé kiemelkednek a Covid gerjesztette gazdasági válságból, a pénzügyi eszközök piacaira visszatér az árfolyam-ingadozás. A CBOE volatilitási indexe, a VIX az idén több mint hat ponttal a 16 hónapos mélypont közelébe esett. A mozgás alapvetően a Fed eddigi magatartásának, a lower for longer politikájának a következménye. Viszont a befektetői félelem statisztikái, például a ferdeség – annak a mutatója, hogy mennyire drágák az árfolyamcsökkenésre játszó ügyletek az emelkedésre játszó ügyletekhez képest –, rekordmagasságok közelében járnak.

Ez azt jelzi a befektetők számára, hogy küszöbön áll a volatilitás visszatérése, például mert a különböző Covid-variánsok miatt késlekedhetnek a normalizálódás irányába tett jegybanki lépések. Ezek a figyelmeztető jelek egyszerre vannak jelen a fél év végén azzal, hogy az indexek egyre feljebb és feljebb emelkednek.

Azok a figyelmeztetések, amelyek a volatilitás növekedéséről szólnak, azt is mutatják, hogy az indexek tovább fognak emelkedni.

Másfelől a befektetők nyomon követik, melyik ország a következő, ahol nőni fog a Covid-fertőzések száma, mely kormányok rendelhetnek el ismét lezárást, és hol a leggyorsabb az oltás. Az is bonyolítja helyzetet, hogy a kormányok a korábbi monetáris ösztönzők mellett költségvetési ösztönzőket is bevetettek a gazdaságaik élénkítése érdekében. Bármekkora optimizmust kikezdhet az a gondolat, hogy mikor kezdik el a pénzeket az ellenkező irányba terelni.

Az S&P 500 index 1928-ig visszamenő statisztikái szerint, amikor az adott év első felében a tőzsdei mutató teljesítménye meghaladta a 13 százalékot, a második fél év átlagos teljesítménye is elérte a 9 százalékos szintet. A Covid–19-variánsok elterjedése azonban felveti egy „fekete hattyú” esemény lehetőségét is, amikor valami olyan egyedülálló és váratlan történik, amelynek nagy hatása van a tőzsére.

Az investing.com legutóbbi adatai szerint a spekulatív határidős nettó pozíciók mennyisége ismét a pozitív tartományba fordult (59 335 kontraktus). Ez az első fecske azután, hogy a statisztika – két hetes apró megszakítással idén májusban – lényegében 2020 november 30. óta negatív értékeket vett fel, ezen időszak mélypontját mínusz 79861-nél érve el. Összehasonlításul 2015 júliusa óta a legmagasabb érték (legoptimistább piac) 286,2 ezer kontraktus volt 2018 szeptember 2-án, míg a legnegatívabb (legpesszimistább piac) mínusz 303,3 ezer kontraktus 2020. június 19-én.

Jelenleg úgy tűnik, hogy az erős növekedés és a laza monetáris politika kedvező háttere 2022-ig megmarad. Érdemes viszont készen állni a volatilitás emelkedésére, mivel bizonytalanság fokozódása miatt az eszközosztályok közötti kavarodás is növekedhet, miközben lehet, hogy a fő indexek továbbra sem veszik egyértelműen délnek az irányt.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.