késleltetett adatok

Concorde: vége az aranykornak, jöhet a kijózanodás

Biztosan vége van a globálisan kedvező gazdasági környezetnek, amely példátlanul hosszú, négy évtizedes aranykort hozott – mondta Gyurcsik Attila, az Accorde Alapkezelő vezérigazgatója a Concorde Értékpapír Zrt. háttérbeszélgetésén.

Markáns fordulat jön – fogalmazott –, vége a tartósan alacsony infláció időszakának, a fejlődő gazdaságok gyors növekedésének és annak, hogy a kisebb-nagyobb válságok idején a jegybankok (a költségvetési politikát megtámogatva) mentőövet dobtak a gazdaság szereplőinek.

De hogyan sikerült alacsonyan tartani az inflációt?

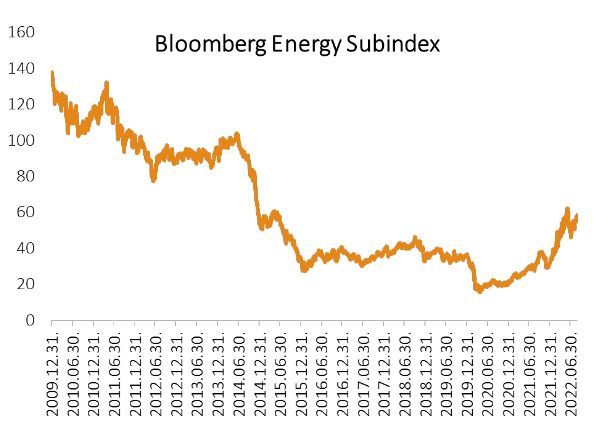

Gyurcsik szerint kifejezetten szerencsés együttállás tartotta mederben a fogyasztói árakat. Egyrészt a kínai és a közép-európai régió országainak munkaereje bekapcsolódott a globális gazdaságba, évtizedeken át munkaerő-többletet generálva. Mindez párosult olcsó nyersanyagokkal és a különösen alacsony áron beszerezhető energiával.

Az idén véget ért, 2009 óta szinte megszakítások nélküli időszak aranykor volt nemcsak a gazdaság szereplői, de a megtakarítók szemszögéből is,

szárnyaltak a részvény- és ingatlanpiacok, feljött a bitcoin és drágultak a műkincsek.

De ennek biztosan vége, most az eddigi piaci környezet tükörképe következik, ami pedig mindebben meghatározó kérdés: meddig szigorít a Fed. A Concorde elemzői egyetértenek abban: az amerikai jegybanki kamatpálya alakulásában nem az infláció alakulása az elsődleges, sokkal inkább a munkaerőpiacé. Ez pedig feszes, kétszer annyi a nyitott pozíció, mint az álláskereső, és

mindez a 60-as évek óta először csúcsosodhat ki durva ár-bér spirálban, ezért általános vélemény, hogy a tartósan magasan ragadó inflációnak nagy a kockázata a tengerentúlon.

Nagy kérdés persze az is, hogyan alakul a belső fogyasztás az Egyesült Államokban, aggasztó ugyanis az elkölthető jövedelem jelentős visszaesése, miután egy mediánértékű lakás hiteltörlesztése havi ezer dollárról egy év alatt a duplájára nőtt.

Amerika nyer, a világ egy-két kivételtől eltekintve veszít

Látványos a dollár erősödése az elmúlt hónapokban, de a jelenlegi euró/dollár paritás korántsem veszélyes a kellőképpen zárt amerikai gazdaság számára, és ilyen szempontból az is előny, hogy az Egyesült Államok már nettó energiaexportőr. (Hasonló helyzetben van Brazília is, így a reál szintén jól teljesít.)

Móró Tamás vezető stratéga hozzáfűzte, a mérleg másik nyelvén jóval többen találták magukat: többek közt Dél-Korea, Európa, köztük természetesen Magyarország, mindenhol aggasztó külkereskedelmi-mérleghiány tendenciákkal. Móró szerint ugyanakkor, ha hazánk energiaimport-költségei valahogyan csökkennének, akkor a globális ellátási láncok átalakulásának lehetünk az egyik nyertesei azáltal, hogy több ázsiai cég telepíti a térségbe az európai piac ellátására szánt gyártókapacitásait.

Elsőkből utolsók – nem fest jól a részvénypiac

A 2009 óta az idei év elejéig tartó részvénypiaci emelkedést a Nasdaq 100 indextagok vezették, az akkori 1000 pontról 16-szorosára emelkedett a mutató – elevenítette fel Jónap Richárd, a Concorde portfóliómenedzsere. Az éllovasokból, a big tech óriásokból lettek a piac vesztesei, az év elejétől a Nasdaq 100 nagyobbat esett, mint a Covid-pánik idején. A szakértő szerint a 200 hetes mozgóátlag a kulcs, ez a fő indexet – S&P 500 – tekintve 3600 pontnál található. A 200 hetes történelmi léptékben is kulcstámasz, a 70-es években többször elesett, igaz, azóta csak 2001-ben és 2008-ban.

Ha kitart a támasz, akkor nem sérül a hosszú távú emelkedő trend, amennyiben igen, akkor a történelmi példák alapján 40-50 százalékos zuhanás jöhet.

Ami viszont szép a részvénypiacon, hogy az sem zárható ki, hogy az év végére új csúcsra repüljön az S&P 500, de erre kevesebb mint 5 százalék esélyt lát Jónap Richárd, és legalább egy ukrajnai békekötésre lenne hozzá szükség. Nagyobb a sansz arra, hogy inkább profitfigyelmeztetésekről szólnak a következő hetek, a folyamat már elindult, a sort a FedEx kezdte. Egészen durva visszaeséseket hozhat a harmadik negyedéves jelentési szezon, az S&P 500 hét szektorindexében (a 11-ből) már az összesített nyereség csökkenését várják az elemzők.

A Fed most nem lesz támogató

De hiába jönnek profitfigyelmeztetések, a Fed részéről ezúttal nem várható segítség – folytatta a gondolatmenetet Jobbágy Sándor vezető makrogazdasági elemző. Egyébként bármit tesz a Fed, tökéletes lépés ezúttal nincs, az infláció alakulásához képest keveset, a gazdasági növekedés megtorpanásának kockázatához képest már eddig is túl sokat szigorított (az augusztusi infláció 8,3 százalékos volt éves alapon, míg az aktuális alapkamat 2,5 százalék).

A Concorde szakértői a Fedtől paradigmaváltást várnak, a kamatemelési ciklus véget értével nem lesz szó lazításról, egész 2023-ban magas maradhat az alapkamat (még ha a Wall Street többsége továbbra sem hajlandó elfogadni ezt). A tartósan magas Fed-alapkamat azonban egyértelműen rossz hír a részvénypiacoknak, a dollár pedig tovább erősödhet, súlyosbítva a magas dolláradósságú államok gondjait.

Nagyobb forinterősödést is hozhattak volna a hétvégi események

Ütött-kopott formában várta a forint a magyar kormány és az Európai Bizottság közti egyeztetéseket az országnak járó források lehívásáról. A hétvége történései pozitívumként is értelmezhetők – vélte Jobbágy Sándor –, hiszen eldőlt, hogy egy évre legfeljebb egymilliárd euró, makroszinten kezelhető összegtől eshet el az ország. Ezt akár nagyobb forinterősödés is követhette volna (csütörtökön a helyreállítási alappal kapcsolatban várható bejelentés).

A magyar makrogondok enyhüléséről azonban nincs szó, nyárra például az energiaimport értékben triplájára nőtt 12 hónap alatt, de ez sem feledteti, hogy a fizetési mérleg romlása már a gázárválság kitörése előtt elkezdődött. Jobbágy szerint a forintpiac most a szeptemberi inflációs adatra vár, ami 20 százalék fölé nőhetett éves alapon, a rezsirendszer módosítása plusz 3 százalékpontot jelenthetett. A Concorde vezető makroelemzője 2023-ban éves alapon recesszióra, végig két számjegyű inflációs adatokra számít, utóbbi év végére csökkenhet 10 százalékra, és akkor már pozitív lehet a reálkamat.

A kilátások a kötvénybefektetőket is óvatossá teszik, nélkülük pedig gyors forinterősödés sem várható, de 2022 végére lehet realitása a 390-es euró/forintnak. A jegybanki alapkamat csúcsa 14 százalékra várható, duplája a cseh és lengyel rátának. A forintnak segíthet, ha az ország spórol a gázfogyasztáson, 20-25 százalékkal sikerülhet visszavágni a felhasználást, ezzel a havi beszerzési költségek 1,5-ről 1 milliárd euróra mérséklődnének. A hírek szerint Magyarország megteszi amit tud, jelenleg is zajlanak egyeztetések az orosz szállítóval a halasztott fizetésről.

A nagy kérdés, mibe fektessünk most – Zűrös lehet az ősz

A Concorde-nál a rövid kötvényeket favorizálják, a részvénypiaci befektetésekkel kapcsolatban a kivárás javasolt. A Prémium Magyar Állampapírok éves hozama jövőre 15 százalék körül alakulhat. Jelentős változást hozhat a részvénypiaci árazásokban, ha beigazolódik a várakozásuk, és a tengerentúli kamatsáv 2–5 százalék között stabilizálódik.

A részvénypiacok újabb pofont kaphatnak ősszel, ha beigazolódnak a várakozások, és a túl nagy adóssággal rendelkező vállalatok csak sokkal magasabb kamatok mellett tudják refinanszírozni a hiteleiket (mikroszinten túl gyors és éles volt a változás a kamatkörnyezetben). Az uniós gázbeszerzés is könnyen szűkössé válhat, nem szabad elfelejteni, hogy Amerikában midterm választásokat tartanak, politikai megfontolásokból pedig dönthetnek a gázexport ideiglenes korlátozásáról. A Concorde szakértői az olajárhoz kötött gázárképlethez való visszatérést szorgalmaznák, a globálisan kereskedett olaj sokkal jobb benchmark, míg a gázpiacon kilencszeres árkülönbözetre is látunk példákat.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.