késleltetett adatok

Közeleg az igazság pillanata a tőzsdéken

Rémülten döbbentek rá a részvény- és a kötvénypiacok, hogy rosszul árazták az inflációt. A vártnál magasabban tetőzhetnek a jegybanki alapkamatok és tovább is maradhatnak ezen a szinten.

Ezzel együtt újra megjelent az r betűs szó a parketteken, hiába Janet Yellen pénzügyminiszter kincstári optimizmusa, a tőzsdék ismét elkezdték árazni a recessziót. Az öreg kontinensről sorra jönnek a rossz hírek, a spanyol, a francia és a német inflációs adatok után az eurózóna összessége is kiábrándító képet mutat: alig csökkent az infláció, ráadásul nőtt a maginfláció. A piac ezek után arra számít, hogy a jelenlegi 3 után 4 százalékon tetőzik az EKB irányadó kamata. A csalódást keltő adatok nyomán az eurózóna államkötvényeinek a hozamai a 2011–2012-es adósságválság óta nem látott szintekre emelkedtek.

Hasonló a helyzet a tengerentúlon is, ott a 10 éves papírok hozama 40 bázisponttal emelkedett februárban, ez tavaly szeptember óta a legnagyobb havi növekmény. A részvénypiac irányadó indexe, az S&P 500 az idén 3,5 százalékkal süllyedt.

„Ha továbbra is magas inflációs adatok érkeznek, akkor ismét visszajönnek a durva földet érésre (hard landing, recesszió) vonatkozó forgatókönyvek”

– mondta a Reutersnek Mark Dowding, a BlueBay Asset Management befektetési vezetője. A BlackRock Investment Institute heti hírlevelében közölte, hogy a rövid lejáratú (amerikai) állampapírokat, valamint a befektetésre ajánlott kategóriát preferálja a hosszú lejáratok helyett, ezzel párhuzamosan alulsúlyozza portfólióiban a fejlett részvénypiacokon lévő papírokat, mert azok még nem árazták be az előttünk álló recessziót.

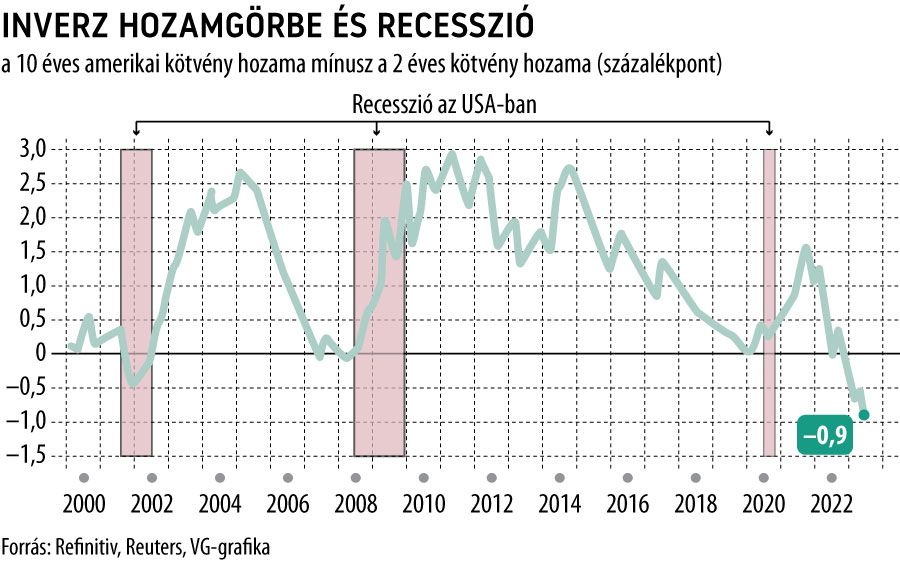

Az ábránkon látható görbe a 10 éves amerikai kötvények hozamából kivont kétéves hozamokat mutatja, és jól látszik, hogy amikor ez nulla alá megy, nagy valószínűséggel bekövetkezik a recesszió. A jelenlegi –0,9 százalékpontos érték meglehetősen vészjóslónak mutatkozik, minimum 20 éves mélypont. Hasonlóan mélyen inverz a hozamgörbe az eurózónában is, ami azt jelenti, hogy

a rövid távú hitelfelvételi költségek jócskán meghaladják a hosszú távú várakozásokat.

A kamatvárakozások nyomán az eszközök átárazódása igencsak meglepő, lévén alig egy évvel ezelőtt még azzal kapcsolatban is kétségek vetődtek fel, hogy az EKB egyáltalán hajlandó-e emelni az irányadó kamatán, a 10 éves német kötvények hozama még a negatív tartományban volt – jellemezte a helyzetet Jim Reid, a Deutsche Bank stratégája.

„A fejlett nyugati gazdaságoknak hosszú utat kell megtenniük, hogy viszonylag kényelmes inflációs szinteket érjenek el. Ehhez magasabb kamatszintek szükségesek, és a kötvénypiacok ezt azonnal árazzák is. A részvények pedig ennek tükrében túlárazottnak tűnnek” – mondta Bruno Schneller, az INVICO Asset Management ügyvezető igazgatója.

A svájci Swiss Re, a világ egyik legnagyobb viszontbiztosítója ehhez hozzáteszi, hogy az emelkedő állampapírhozamok egyre kevésbé teszik vonzóvá a kockázatosabb befektetési eszközkategóriákat (így például a részvényeket és a feltörekvő piacokat). A klasszikusnak nevezhető, a részvénypiaci lejtmenetek idején megbízható támaszt kínáló 60 százalék részvény, 40 százalék kötvény, azaz

60/40-es portfóliók kora leáldozott, egy ilyen mix hozama jelenleg alacsonyabb, mint a hat hónapos amerikai kincstárjegyé

– hasonlóra utoljára 20 éve volt példa.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.