késleltetett adatok

Négy félelem, amelyek bedönthetik a részvénypiacokat

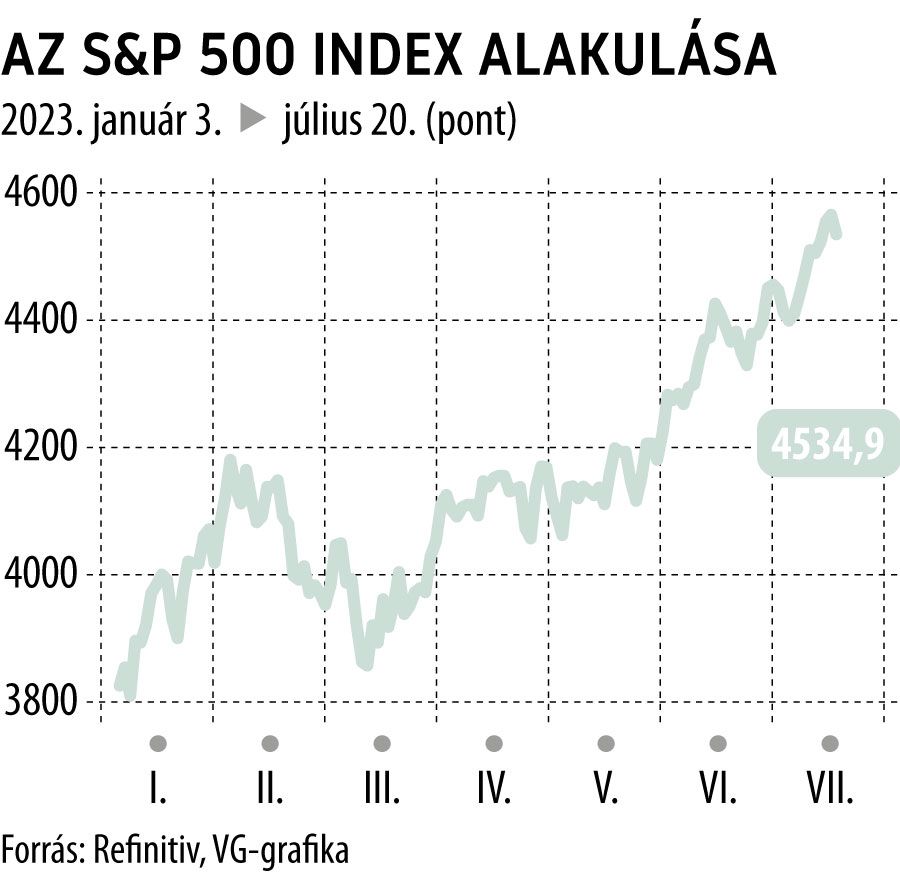

Remekelnek idén a részvénypiacok, az S&P 500 index közel 19 százalékkal áll magasabban, mint az év elején, mégsem jelenthető ki, hogy kevesebb kockázat leselkedne a befektetőkre, mint néhány hónapja. A DataTrek Research gyűjtött össze 4 forgatókönyvet, amelyek – ha beigazolódnak – letörhetik a tőzsdebika szarvát.

A cég társalapítóját, Nicholas Colast a Business Insider idézte, aki szerint az indexben lévő részvények átlagos előremutató P/E mutatója már 20,3 (azaz a részvényárfolyam 20 évnyi nyereséget tükröz). Ez az értékeltség azonban nem biztos, hogy a realitásokat mutatja. Colas szerint rendben lennének a P/E-számok, ha a vállalati profitok emelkedését várná a piac, mint 2020-ban és 2021-ben, de épp ellenkező a helyzet,

a 2024-re vonatkozó profitprognózisok a múlt héten tovább süllyedtek.

A DataTrek várakozása szerint az is nyomás alá helyezheti a részvénypiacokat, ha egyszerűen tömegek kezdenek profitot realizálni. A technológiai részvények óriási ralin vannak túl idén, érdemes a nyerőt zsebre tenni, vagy átforgatni a lemaradó szektorok részvényeibe (ipar, pénzügy). Az S&P 500-tagok harmada számít tech cégnek, ha itt bekövetkezne egy 10 százalékos korrekció, az 5 százalékkal húzná vissza a főindexet. Ez a kockázat pénzügyi és iparvállalatok részvényeinek tartásával védhető ki, illetve mérsékelhető.

Egy következő kockázat az infláció, ezzel kapcsolatban a probléma az lenne, ha a fogyasztói árindex nem tolerálhatóan magas szinten ragad, szigorúbb kamatpolitikára ösztönözve az amerikai jegybankot, akár a recessziótól sem visszariadva. Egy ilyen szcenárió minden bizonnyal komoly megrázkódtatásokat eredményezne a részvénybefektetők körében, akik most az árazzák, hogy még egy kamatemelést kell kibírni, a recesszió pedig így is elkerülhető lesz.

Aki mégis valósnak látja az inflációs kockázatokat, annak energetikai vállalatok részvényeit érdemes vennie

– jelezték a szakértők a Business Insidernek.

Ugyancsak rázós terep a munkaerőpiac, itt egyelőre nincs gond az Egyesült Államokban, hiába emelt a Fed az elmúlt évben 500 bázisponttal a kamatokon, nem nő érdemben a munkanélküliség. Colas szerint azonban, ha néhány hónapon keresztül a fogyasztás visszaesésére utaló adatok érkeznek az amerikai gazdaságról, egyre többen győződhetnek meg a recesszió valós veszélyéről. Ez sok vállalatvezetőt ösztönözhet majd leépítésekre, ami végül valóban a gazdaság visszaesését váltaná ki.

Jó hír, hogy ez a kockázat is ellensúlyozható, amerikai állampapírok tartásával.

A negyedik kockázatos pont szintén a Fedhez kapcsolódik. A DataTrek elemzői szerint, ha a központi bank hozzálát a mérlege csökkentéséhez, vagyis kötvényeket ad el, nő a másodpiacon elérhető kötvényállomány, ami csökkenti azok árfolyamát, és növeli az aktuális lejárati hozamokat. Nos, mindennek az eredménye az lenne, hogy a kötvénypiacon egyre jelentősebb reálkamatot lehet majd zsebre tenni, akár annyit, hogy az valóban elszívó hatással legyen a részvénypiacra. Magasabb reálkamat dollárerősödést válthat ki, ami viszont lenyes a vállalati profitokból. Ez a Fed-kockázat kétféleképp védhető ki, a nagyobb részvénypiaci felfutásokat érdemes részvényeladásokra kihasználni, a kötvényportfólióban pedig csökkenteni kell a lejárati átlagidőhöz kapcsolódó kockázatokat.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.