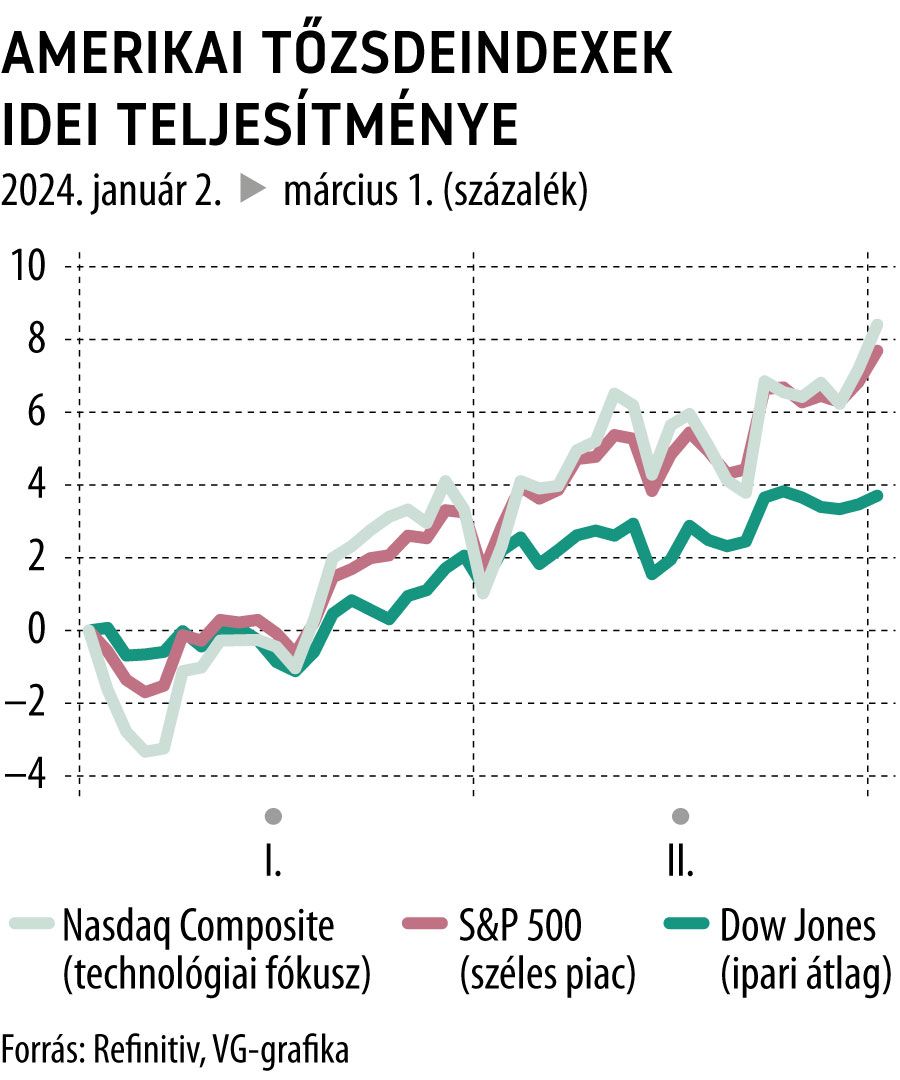

késleltetett adatok

Már megint rodeó a tőzsde – érdemes még felpattanni?

Ilyen időkben, amikor az Nvidia vezetésével elszabadul az MI-szektor, amikor egymás után döntik az újabb csúcsokat a részvényindexek, s még a bitcoin sem bír magával, talán a legveszélyesebb a FOMO- (Fear of missing out – félelem, hogy kimaradsz) hatás. Nem véletlenül figyelmeztetik a pénzügyi tanácsadók az ügyfeleiket, hogy ne próbálják meglovagolni az érett bikapiac hullámait, hanem diverzifikálják befektetéseiket, s ragaszkodjanak a dollárköltség átlagolásához. Lehetőleg rendszeres időközönként egy fix összeget fektessenek be, mert a piaci csúcsok és a mélypontok előrejelzésére tett kísérletek ritkán kifizetődők.

A technológiai fókuszú Nasdaq Composite index egy év alatt csaknem 40 százalékot ralizott, de a széles piacot leképező S&P 500 is ment majdnem 27 százalékot. Ráadásul a Charles Schwab pénzügyi szolgáltató szerint

2021 óta nem volt ilyen erős a bikapiaci várakozás a piacon,

mint most. Amikor a válaszadók fele vár részvénypiaci emelkedést, míg a tavalyi utolsó negyedévben csak egyharmad voksolt a bikákra. Bár sokan tőzsdei buborékot látnak, mások úgy vélik, még bőven van tere a részvénypiac tágulásának.

A historikus adatok a részvények mellett szólnak, melyek történelmi távlatban felülmúlják a vállalati kötvények és a kincstárjegyek hosszú hozamát. A részvénypiaci eufóriát szítják a puha landolásra tett fogadások is. Eszerint az amerikai gazdaság elkerüli a recessziót, s a Fed hamarosan kamatot vág. Ami azért is érdekes, mert a növekedési részvények érzékenyek a magas kamatokra.

Például a mesterségesintelligencia-fejlesztések kulcscsipjeit gyártó Nvidia árfolyama tavaly megháromszorozódott, ám idén is már 70 százalékot ralizott eddig. Eközben a következő 12 hónapban várt bevétel 31-szeresén forog. Ez az S&P 500 átlagos 21-es szorzójához képest ugyan nagyon magas, de az Nvidia kétéves átlagához viszonyítva, amely 38-szoros szorzó, kifejezetten olcsó árazást jelent. Vagyis még bőven lehet tere az emelkedésnek.

Olyan, mintha a részvénypiac kezdene kicsit diverzifikálódni. Tavaly a technológiai fókuszon belül is óriási volt néhány meghatározó vállalat túlsúlya, ami komoly kockázatot hordozott. Most az látszik a VandaTrack adataiból, hogy a Magnificent Seven vállalatcsoport részvényeinek vásárlása a kisbefektetők körében 28 százalékra apadt az egy évvel ezelőtti 45 százalékról. Bár az Nvidia és a Tesla népszerűsége töretlen, mégis jó hír, hogy a tőzsdei rali kezd túlmutatni a Nagy Hetes (a Google-anyavállalat Alphabet, az Amazon, az Apple, a Facebook-szülő Meta, a Microsoft, az Nvidia és a Tesla) paklin, és

kicsit mélyebben szántja a szélesebb piacot.

Amikor tombolnak a bikák, méltán népszerűek a spekulatív eszközök. A VandaTrack adatai szerint a hétköznapi befektetők körében kedveltek a kriptográfiai papírok, de egyre többen fogadnak a széles piaci tőzsdén kereskedett alapokra (ETF) is. Ez utóbbiban is lehet ráció, mert a Carson Investment Research adatai azt mutatják, hogy 1957 óta a széles piacot leképező S&P 500 körülbelül 1200 rekordmagasságot ért el.

Az indexcsúcsok sosem magányosak.

A tőzsdei tapasztalat azt mutatja, hogy az újabb csúcsokra jellemzően három nagy vonulatban kapaszkodik fel az index. Más szóval, csúcsra akár újabb csúcsot is lehet húzni a pakliból, ha valaki elég merész, hogy lapot kérjen. Persze a kockázatokat sem lehet elkerülni. Ahogy Ayako Yoshioka, a Wealth Enhancement Group vezető portfóliómenedzsere fogalmazott:

A tőzsde egy hullámvasút, nincs hegymenet árfolyamlejtő nélkül.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.