Mikor érhet véget az aszály a kereskedelmiingatlan-piacon?

Igencsak vegyes kilátásokkal fordult rá a hazai kereskedelmiingatlan-piac az idei második negyedévre. Az infláció elhozta az olcsó pénz korszakának a végét, és már közel egy éve folyamatosan növekedik a nemzetközi kamatkörnyezet, ezzel drágítva a hiteleket, lassítva a gazdaságot és megtépázva a piacokat. A tőkeáttételes befektetések ilyenkor kevésbé lesznek vonzó lehetőségek, hiszen az emelkedő hitelkamatok csökkentik az elérhető hozamokat, és ez a likviditás csökkenéséhez vezet a hitelalapon működő szektorokban – így a kereskedelmi ingatlanok piacán is.

A hozamokat a marzsok határozzák meg

A befektetéseken elért hozam gyakorlatilag a bevétel (bérleti díj) és a befektetett összeg hányadosaként adható meg. Minél több a bevétel, annál magasabb a hozam, és ilyenkor nagyobb hitelkamattal is lehet profitábilis a befektetés. A bérleti díjakat szerződéses úton rögzíti a bérbeadó a bérlővel, piaci sztenderd szerint három-öt évre előre. A hozam emelkedése pedig a bérleti díj vagy a marzsok növeléséből adódhat, ha ez lehetséges. Az elmúlt év időben teret engedett a bérbeadóknak, hogy változtassanak kondícióikon a bérleti szerződések és a kedvezmények kifutásával, de a bérlők nem feltétlenül kerültek kedvező helyzetbe. A kereskedelmi ingatlanok piacán típusonként eltérő teljesítménynek lehettünk szemtanúi, a kiskereskedelmi ingatlanok például gyengébben, a logisztikai ingatlanok viszont kiemelkedően teljesítettek az elmúlt időszakban. Ennek ellenére elmondható, hogy a lassuló gazdasági tevékenység, a növekedő energiaárak és a hitelek drágulása megtépázta a vállalati szférát a régióban, így azok kevésbé rugalmasak a magasabb bérleti díjak megfizetésében.

Miért jó a tőkeáttétel?

Minél nagyobb az LTV (Loan To Value), azaz a tőkeáttétel, annál nagyobb többlethozamot lehet elérni a saját tőkén. A kereskedelmi ingatlanok piaca tipikusan ilyen szektor, ahol az intézményi befektetők a saját tőkéjük akár többszörös értékében vásárolnak több tízmillió eurós ingatlanokat. A befektetésen elérhető hozam így emelkedhet, hiszen megnövekedik a hitelkamat és a befektetésen elért hozam különbözetével, arányosítva a tőkeáttétel mértékével. Tehát minél magasabb a tőkeáttétel, annál magasabb többlethozamot lehet elérni, és minél alacsonyabb a kamat, annál magasabb lehet a kamatkülönbözet, amelyet megnyer a befektető. Ennek célja lényegében a magasabb hozam elérése, ami alacsony kamat mellett lehetséges.

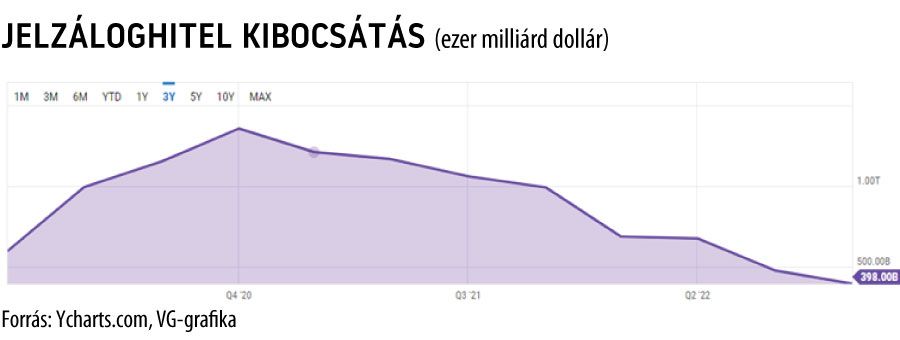

A hitelfelvétel éppen ezért csak kedvező kamatfeltételek mellett történik meg, azaz növekedő kamatkörnyezetben nem fognak magas kamatozású hitelekkel vásárolni a befektetők, hiszen azok csökkentik, akár negatív tartományba fordítják a hozamot. Ez a finanszírozás csökkenését jelenti, ilyenkor visszaszorul a hitelfelvétel és a -kihelyezés, és a piac likviditása is mérséklődik. Az alábbi ábra jól reprezentálja az amerikai jelzáloghitel-kihelyezés volumenét, látható a 2020-as év végi csúcs és azt követően a folyamatos esés.

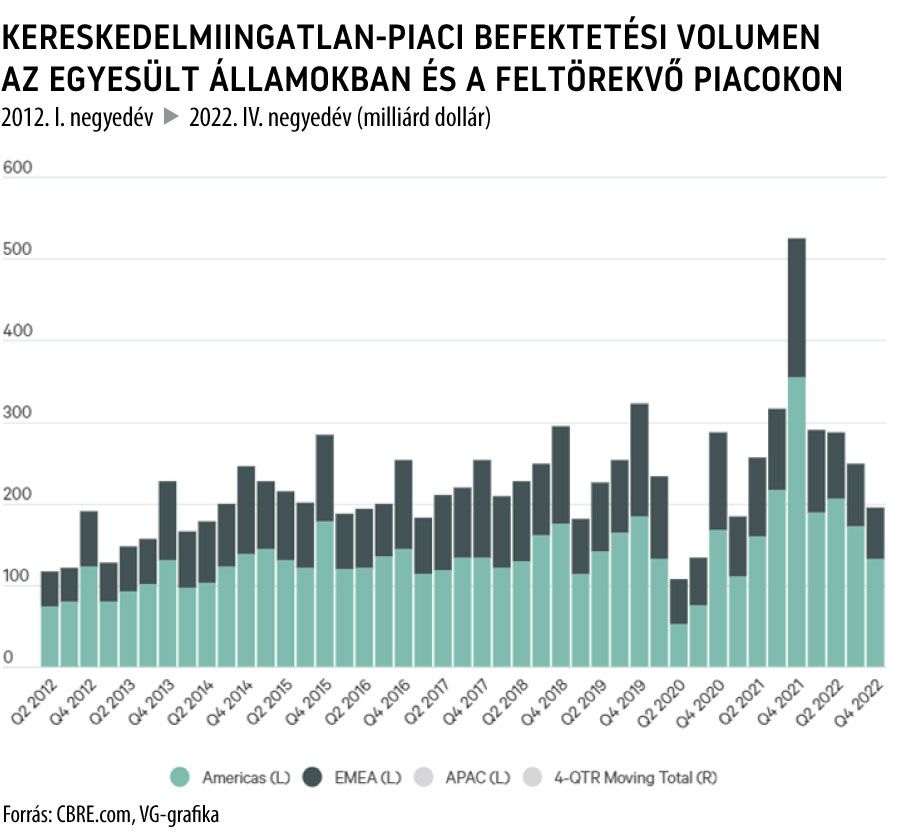

Ezt időben eltolódva követi az ingatlanpiac teljesítménye, amely ingatlanbefektetési oldalon rekordévet zárt 2021 végén, 2022 utolsó negyedévére pedig 60 százalékos zuhanást mutatott volumen tekintetében nemzetközi szinten.

A kamatemelkedés megnehezíti a hiteltörlesztést

Az ingatlanpiacon bevett szokás a refinanszírozás, amelynek célja egy kedvezőbb hitel felvétele a régi helyett. Egy csekélyebb kamatozású hitel alacsonyabb törlesztőket jelent, ami növeli a befektető cash flow-ját és a hozamát. A refinanszírozás mellett a befektetők dönthetnek az előtörlesztés mellett is. Az előtörlesztés az exit stratégia fontos része, hiszen általában a hitel teljes előtörlesztése teszi lehetővé a kifutás előtti értékesítést. Ez a folyamat viszont költséges, hiszen a banknak alapvetően az éri meg, ha kifutásig kapja a kamatokat a kibocsátott hitelekre. Ellenkező esetben a hitelező díj fejében teszi lehetővé az előtörlesztést, amelynek meghatározó tényezője szintén a kamatkörnyezet.

Volumen és likviditás

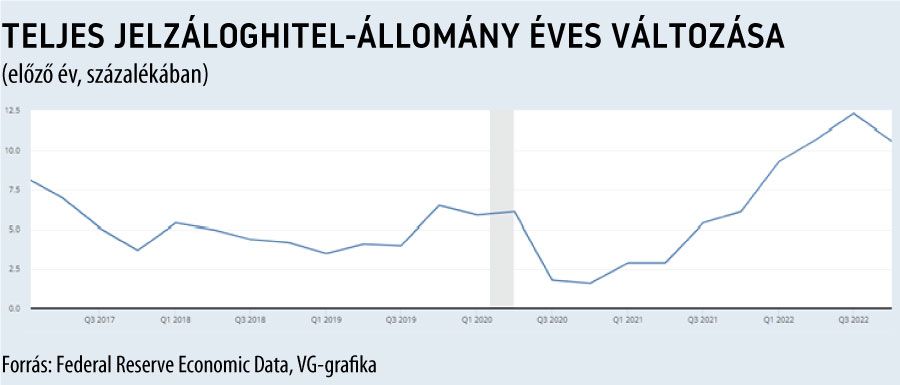

Ezek a folyamatok hozzájárulnak a volumen növekedéséhez, hiszen teret engednek a tranzakciók gyorsabb lebonyolításának, gyorsabban generálva így újabb és újabb keresletet a piacon. A hiteldíj-emelkedés egyik eredménye, hogy a befektetők, akik alacsonyabb kamatozású hiteleken vásároltak, nem refinanszíroznak, hiszen kedvezőtlen kondíciók mellett lenne erre csak lehetőségük. Emellett, ahogy említettük, az előtörlesztés díjának meghatározó tényezője a kamat, hiszen a folyamat során a bank jövőbeli kamatbevételekről mond le. A kamatok emelkedése magasabb előtörlesztési díjakat von maga után, ami eltántoríthatja a befektetőket ettől a lépéstől. Így a piaci szereplők költségesebben vagy a hitel kifutása után tudják csak értékesíteni pozícióikat, kivéve abban a nem túl gyakori esetben, ha olyan konstrukciót választottak, amely átruházható. Érdemes megfigyelni a következő ábrát, amely az Egyesült Államok hitelezési aktivitását mutatja be az éves változás százalékában.

A dráguló hitel így nehezíti a befektetések értékesítését: nem keletkezik új kereslet, és nem történik refinanszírozás sem, ennek eredményeként csökken a piaci volumen és a likviditás. Továbbá a bankok folyamatosan figyelik, hogy a bérleti díjak kapott összege korrigálva a működési (opex) és beruházási (capex) költségekkel megfelelően nagy-e ahhoz, hogy a terheket biztonságosan fizetni tudja a hitelfelvevő. Ha ez a különbözet kedvezőtlen, és túl nagy kockázatot okoz a banknak, az visszafoghatja a finanszírozást, így csökkentve kitettségét az ingatlanpiac felé.

A kínálat szintén kárát láthatja a dráguló hiteleknek, a nehezebb finanszírozás miatt a befektetők mellett az ingatlanfejlesztők is tolhatják projektjeiket, így csökkentve az új épületek átadási volumenét.

A hazai kilátások vegyesek

A magyarországi kereskedelmiingatlan-piacon hasonlóképpen megtalálhatók a fentiekben részletezett problémák, igaz, ebben a régióban különböző a pénzügyi és befektetési kultúra, illetve a szabályozói környezet is, ami megnehezíti az összehasonlítást más piacokkal. Mégis, a magas kamatok itt is megnehezítik a finanszírozást, és hatványozottan igaz a csökkenő likviditás. Mindemellett a hazai hozamszint a régiós átlag körül alakul az MNB Kereskedelmiingatlan-piaci jelentése szerint. A régióban nehezítő tényező, hogy az ingatlanok euróban vannak értékelve, így a befektetők devizakockázatot is vállalnak – ha az nincs lefedezve határidős termékekkel. Ennek használata elengedhetetlen egy ingatlanbefektető számára, ha nem célja az árfolyam-spekuláció, az utóbbit pedig igen megnehezítené a forint volatilitása.

Egy előnye van a magas kamatnak, pontosabban az euróénál magasabb forintkamatnak. Ha a befektető számára a forintban való értékelés a fontos – mint ahogy például a hazai lakossági befektetők esetében –, akkor az árfolyamváltozásokat fedezni szokás, elsősorban forward ügyletekkel. Ezen tranzakciók árazásának pénzügyi matematikája pedig az, hogy ha az eurós ingatlanértéket forintra visszafedezzük, megnyerjük a két deviza közötti kamatkülönbözetet. Egyszerű példa: ha 3 százalék az eurókamat és 18 százalék a forintkamat, akkor a kettő különbségét, azaz 15 százalékot nyerhet a befektető, amit még természetesen csökkentenek a banki marzsok, így nagyságrendileg 13-14 százalék körüli nyereség adódik. Ennek oka, hogy a partner, akivel kötjük az ügyletet, devizát ad el az azonnali piacon, és betétbe helyezi a forintot az ügylet kifutásáig, amelyet aztán kamattal együtt ad tovább a fedezőnek. Cserébe viszont kamattal növelt eurót kér cserébe, és a két kamat közötti különbség lesz a fentiekben elmagyarázott carry hozam. Ha a devizák közötti kamatkülönbözet nem lenne, akkor ez a forintban számított nyereség sem keletkezne.

Összefoglalva, a likviditás csökkenése a piac felszáradásához vezet a dráguló finanszírozáson keresztül. A tőkeáttételes pozíciókat nehéz értékesíteni, viszont nincs arra utaló jel, hogy a befektetők kényszerlikvidálnának pozíciókat, így a piaci volumen zuhanása mellett nem várható számottevő áresés, sokkal inkább stagnálás. A várható monetáris lazítás újabb lendületet adhat a pénz- és tőkepiacok mellett a kereskedelmiingatlan-piacnak is.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.