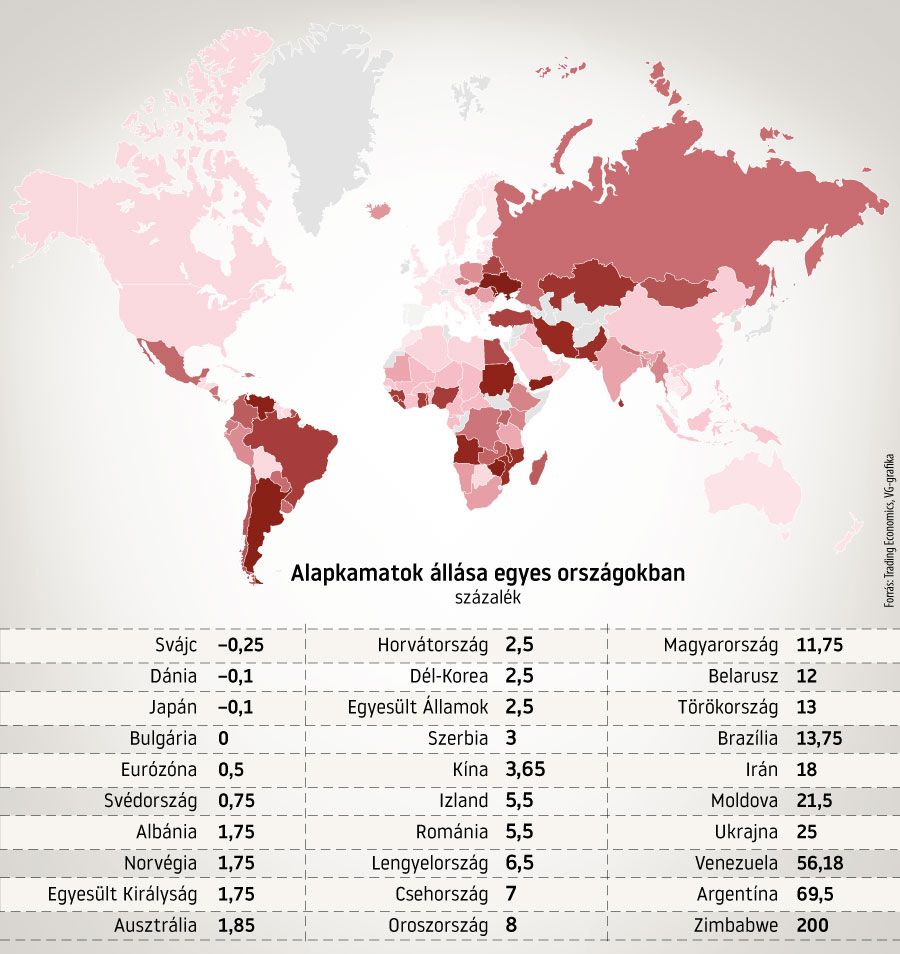

késleltetett adatok

Kevés országban magasabb az alapkamat a magyarnál, de a jegybank kényszerpályán van

Európában az elsők között kezdett kamatemelési ciklusba a Magyar Nemzeti Bank (MNB) tavaly nyáron, egy-két hónappal megelőzve a régiós jegybankokat, amelyek aztán „lólépésben” igyekeztek felzárkózni a magyar alapkamathoz, sőt, volt időszak, amikor meg is haladták annak mértékét. Az azóta eltelt több mint egy évben sokat változott a helyzet, hiába a tomboló infláció, a régióban a lengyel és a cseh jegybank is nagyot lassított, vagy teljesen le is állt a kamatemelésekkel, így a magyar alapkamat jócskán előrehúzott.

Az MNB monetáris tanácsa a legutóbbi, keddi döntésével 11,75 százalékra emelte a magyar alapkamat mértékét, így a ráta már jelentősen túlszárnyalta a 7 százalékos cseh- és a 6,5 százalékos lengyel alapkamatot is. A szomszédos – nem eurózónához tartozó – országok közül is egyedül az épp háborúban álló Ukrajnában nagyobb csak az alapkamat, 25 százalék. A világon pedig ehhez hasonlóan főleg olyan országokban magas az alapkamat, ahol vagy romokban a gazdaság, esetleg szankciókkal sújtják őket, mint Iránban, vagy épp óriásira nőtt az infláció, mint például Törökországban, illetve Argentínában.

Jó a magas alapkamat?

Felmerül a kérdés, hogy megéri-e Magyarországnak ilyen magasan tartani az alapkamat mértékét. Regős Gábor, a Makronóm Intézet szakmai vezetője szerint akár jó, akár nem, egyszerűen nem nagyon van más lehetőség.

„Az alapkamatok világméretű összehasonlításával óvatosnak kell lennünk, hiszen a monetáris politika eszköz- és célrendszere más és más lehet. A mostani válság egy energiaválság, amely az energiaárak drasztikus emelkedéséből indul, majd az árnövekedés a termékek és szolgáltatások széles körére kiterjed. Ehhez Magyarország esetében hozzáadódik a forint jelentős értékvesztése. Míg az energiaárak növekedése ellen a monetáris politika nem tud mit tenni, a forint értékvesztésének megállításáért igenis tennie kell, ennek pedig az egyik legfontosabb eszköze a kamatemelés” – mondta a VG-nek Regős Gábor, hozzátéve:

a kamatemelés jelenleg egy kényszer, nem nagyon van más lehetősége az MNB-nek.

Kiemelte: a lengyelek esetében júliusban az infláció sem nőtt tovább, míg a cseheknél az új jegybanki vezetés eltérő szemlélete okozta a szigorítás leállását.

Hasonlóképpen látja a helyzetet Varga Zoltán, az Equilor Befektetési Zrt. szenior elemzője, aki rámutatott: Csehországban és Lengyelországban jóval alacsonyabb az eladósodottság, illetve a folyó fizetési mérleg hiánya, ráadásul kevésbé függenek az orosz energiahordozóktól.

„A forint jóval nagyobb mértékben gyengült az euróval szemben, mint a zloty és a korona, ezért mindenképpen szükséges egy bizonyos szintű kamatkülönbözetet fenntartani, mivel a gyengülő deviza további inflációs kockázatot hordoz. Az inflációt a következő hónapokban a rezsicsökkentés módosítása, az üzemanyagár-sapka esetleges változása/eltörlése fogja felfelé tolni, így az őszi hónapokban átlépheti a 20 százalékos szintet. Hosszabb távon az energiahordozók világpiaci ára lehet a legfontosabb tényező az infláció alakulásában” – magyarázta lapunknak Varga Zoltán.

Jó üzenet volt az emelés

Az MNB megteszi, amit tud – véli Regős Zoltán. Az inflációval lépést kell tartania a jegybanknak, kimondott cél a reálkamat elérésre.

Ha hosszabb szünetet tartana az MNB a kamatemelési ciklusban, félő, hogy a török útra lépnénk, és drámai forintgyengülés, majd az infláció jelentős felgyorsulása következne.

Regős Gábor szerint a kamatemelést a piac kedden kifejezetten jó üzenetként értékelte, a forint ezt követően érdemben erősödni tudott.

„Természetesen hasznos lenne, ha nem lenne ekkora infláció, és a forint is erősebb lenne, de a jelenlegi inflációs és árfolyamtrendek mellett a magas alapkamat a realitás. Tegyük hozzá: nem biztos, hogy a balti országok 20 százalék feletti inflációja mellett egészséges a 0,5 százalékos eurózónás kamatláb, hiszen ez egy hihetetlenül nagy negatív reálkamatot eredményez” – összegezte Regős Gábor.

Meddig nőhet az alapkamat?

Abban a kérdésben, hogy meddig tarthat a kamatemelési ciklus, és hol tetőzhet az alapkamat, nagy szerepe van annak, hogy mi lesz az ársapkákkal, és sikerül-e megállapodni az uniós forrásokról, ami a forint szempontjából is kiemelten fontos. Az ársapkákkal kapcsolatosan Nagy Márton, gazdaságfejlesztésért felelős miniszter a napokban úgy fogalmazott, hogy betöltötték a szerepüket, előbb-utóbb ki kell vezetni őket, mert drága a fenntartásuk.

Varga Zoltán úgy látja, hogy

év végére 14,25 százalék lehet a kamatszint, a tetőzés pedig a 15-16 százalékos szint között lehet a jövő év első felében.

„Amikor a maginfláció elkezd csökkenni, akkor már lehet gondolkodni a kamatvágáson, várakozásom szerint a jövő év második felében kerülhet először sor rá” – mondta Varga Zoltán.

Kamatcsökkentés Regős Gábor szerint sem merülhet fel egyelőre. „A kamatszintek mérsékléséről akkor lehet elkezdeni egyáltalán gondolkozni, ha a háború véget ér, a forint árfolyama erős, az infláció érdemi lassulásnak indul, illetve az energiaárakban is jelentős visszarendeződés következik be” – tette hozzá a szakértő.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.