Ezért veszünk fel kevesebb jelzálogkölcsönt

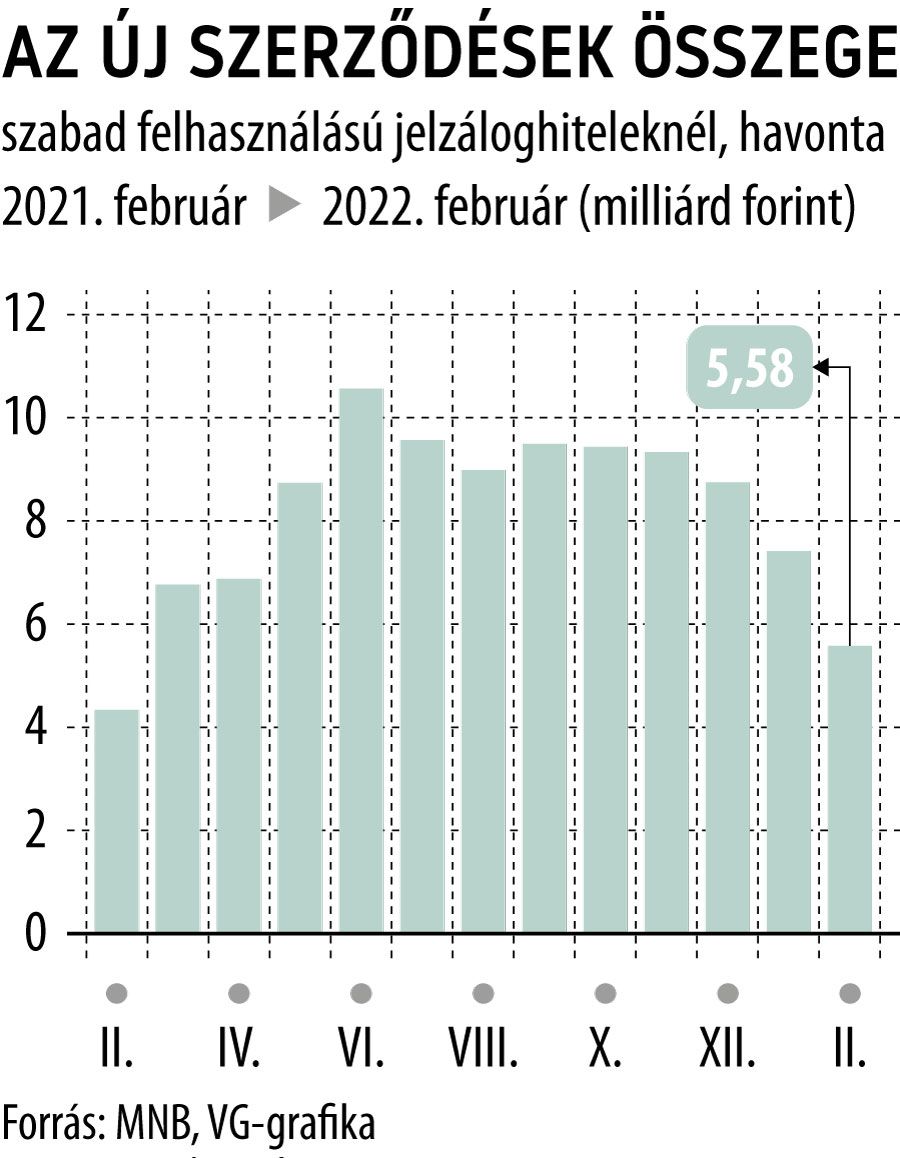

Februárban már csak közel 5,6 milliárd forint értékben kötöttek szabad felhasználású jelzáloghitel-szerződéseket a háztartások, ami jelentős visszaesés a januári 7,4 milliárdhoz és a múlt év második felében megszokott havi 8-10 milliárdhoz képest is – derül ki a Magyar Nemzeti Bank (MNB) adataiból. Az új szerződések havi volumene ráadásul a 2021. júniusi 10,6 milliárd forintos csúcs óta trendszerűen csökken, tehát a jelek szerint nem egyszerű megtorpanásról van szó.

Az első két hónap összesen 13 milliárd forintnyi kihelyezése persze még így is jóval meghaladja az egy évvel korábbi 8,2 milliárdot,

ám 2021 elején, a koronavírus-járvány harmadik hulláma miatti bizonytalanságban erőteljeset fékezett a teljes lakossági hitelpiac.

Az elmúlt időszakban úgy tűnt, hogy lassan újraéled a kereslet az utóbbi években igencsak háttérbe szorult jelzáloghitelekre: a tavaly megkötött, 97,8 milliárd forintnyi új szerződés 22,8 százalékkal meghaladta az egy évvel korábbit, és az előző években is rendre bővülést könyvelhetett el az MNB. Más kérdés, hogy ez sem tudta megállítani a jelzáloghitelek állományának erodálódását: február végén már csak 811 milliárd forintot tett ki az ügyfeleknél lévő portfólió, így e konstrukció részesedése mindössze 8,6 százalékot ért el a teljes lakossági tortából.

A múlt év végén és az idei év elején tapasztalható lassulás két fő okkal magyarázható a jelzáloghitelek kihelyezéseinél: az egyik, hogy a múlt év közepe óta a teljes lakossági piacon csökken a kereslet, amelyet csak az NHP Zöld Otthon Hitel őszi megjelenése tudott – egyébként nagyon hatásosan – ellensúlyozni. A másik ok, hogy a szabad felhasználású jelzáloghitelek fő alternatíváját jelentő személyi kölcsönök vonzerejét igencsak megnövelték a viszonylag alacsony kamatok és az akár tízmillió forintot elérő felső limitek, valamint a korábbinál is egyszerűbbé váló igénylés.

Nem szabad megfeledkezni a szintén szabad felhasználású babaváró kölcsön kiszorító hatásáról sem, bár ennek mértéke a támogatott konstrukció feltételei miatt nyilván korlátozott.

Az emelkedő lakossági hitelkamatok miatt ugyanakkor ismét nőhet a kereslet a szabad felhasználású jelzáloghitelekre. Annak ellenére ugyanis, hogy ennél a terméknél is emelkednek a kamatok – az MNB adatai szerint februárban már az egy évvel korábbinál majdnem 1 százalékponttal magasabban, 6,8 százalék felett járt a szerződésekben szereplő átlagos ráta –, az árelőnyük markáns lehet az egyre gyorsabban dráguló személyi kölcsönökhöz képest.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.