Erősödésre van ítélve a dollár

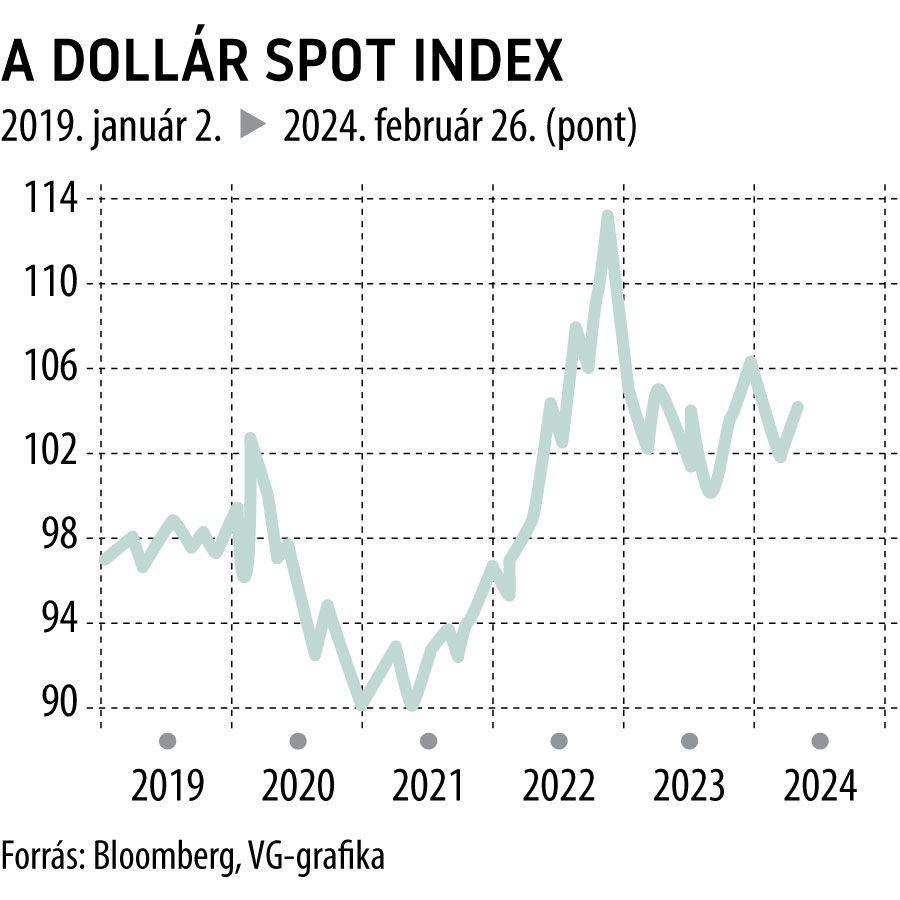

A globális viharok közepette az amerikai dollár ismét két évtizedes csúcsok közelében cirkál. A Bloomberg dollár spot indexe a világjárvány óta lejtőre került, a közelmúltban azonban ismét megerősödött. Eközben a feltörekvő piaci devizák dollárral szembeni gyengülése töretlenül folytatódik.

Themos Fiotakis, a Barclays elemzője szerint a zöldhasú erődösének hátterében trendszerű makrotényezők állnak. Az elmúlt 20 évben az Egyesült Államokban magasabb volt a termelékenység növekedése, mint a versenytársaknál, javultak a kereskedelmi feltételek és magasabb hozamokat lehetett elérni a portfólióbefektetések után. Az USA ráadásul az elmúlt években más gazdasági modellt választott, mint versenytársai, ami sikeresebbnek bizonyult. Washington a hazai gazdaság támogatása mellett tette le voksát – lásd Trump mozgalmát, a Make America Great Againt. A versenytársak viszont továbbra is követték a klasszikus globalizációs modellt, amely sikeres volt egészen addig, míg valóban működött a globalizáció.

Leválás a globalizációs hullámról

A 2008-as válság és az azt követő rövid árupiaci fellendülés óta a globalizáció megtorpant, sőt megfordult. A növekedés lelassult. Európa, Kína és számos feltörekvő piac ki van téve ennek, míg az USA, legalábbis bizonyos mértékig, lekapcsolódott a globalizációs hullámról. Jó példa erre az energiafüggetlenség támogatása, amely az Egyesült Államokat nettó energiaexportőrré tette, csökkentve az ellátási vagy az ársokkok kockázatát. Washington politikája a big techre is kedvezően hatott, globálisan is domináns óriáscégek jöttek létre, az ezekbe történő befektetés pedig mágnesként vonzotta a külföldi portfóliótőkét. (Ezek a befektetők dollárt vásárolnak saját devizáik ellenében, ezen keresztül is erősítve a zöldhasút.)

Az amerikai fizetőeszközt azonban rövid távú tényezők is erősítik. A Fed történelmi léptékű kamatemelési ciklusa növelte az amerikai állampapírokon elérhető – gyakorlatilag kockázatmentes – hozamot. Az is világossá vált, hogy a magasabb kamatszint a vártnál hosszabb ideig marad fenn. A Bloomberg által a Fed Funds határidős árfolyamaiból származtatott World Interest Rates Probability index szerint gyakorlatilag megszűnt a korai kamatcsökkentés esélye. A chicagói árutőzsde által a határidős árfolyamokból számított eszköz az idén legkorábban júniusban vághatja (56 százalékos valószínűséggel) 25 bázisponttal az irányadó kamatot az amerikai jegybank.

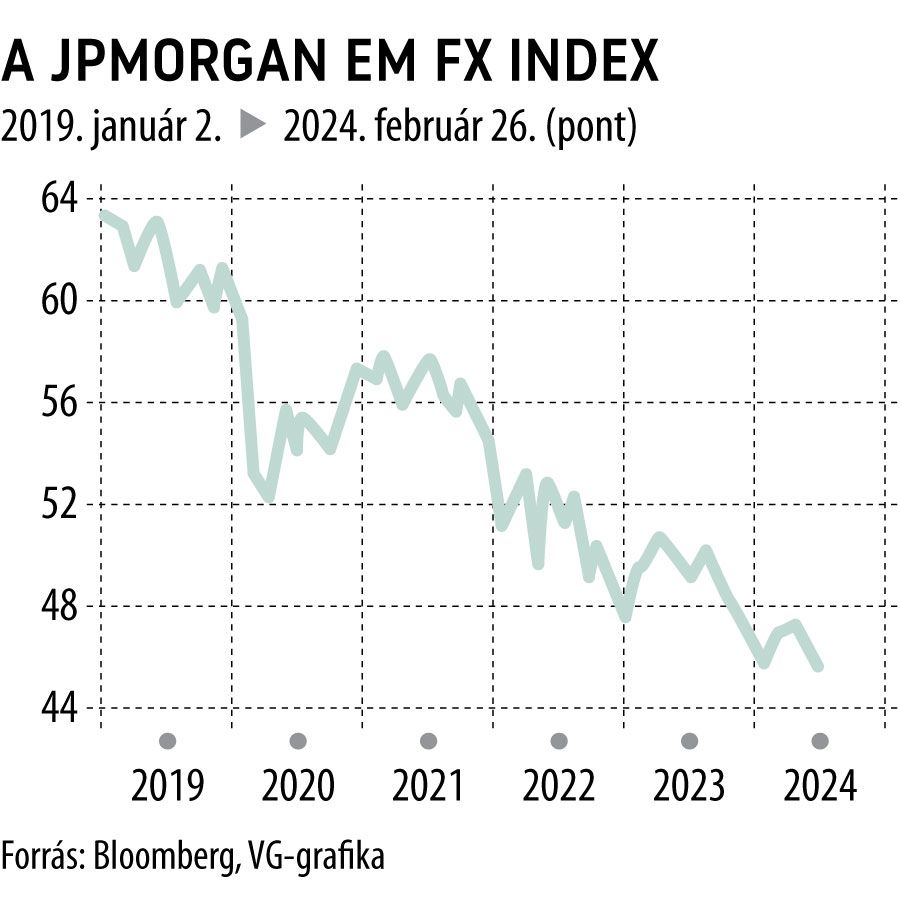

Lejtmenetben a feltörekvő devizák

Az is világossá vált, hogy a piac végre elfogadta a Fed kommunikációját, egyetértés mutatkozik abban, hogy a kamatszint az év végére 75 bázisponttal csökken, ez magasabb a korábban vártnál. A vártnál magasabb kamatszint szintén a dollár erősödését támogatja, hiszen csökkenti a befektetők kockázatvállalási hajlandóságát, amíg

az USA-ban alacsonyabb rizikó mellett lehet viszonylag jó hozamokat elérni,

nem fordulnak a kockázatosabb eszközök felé – vagyis továbbra sem keresik a befektetési lehetőségeket például a feltörekvő piacokon. Ezt jól szemlélteti a JP Morgan által számolt, a feltörekvő piacok devizáinak dollárhoz viszonyított átlagos változását mérő index.

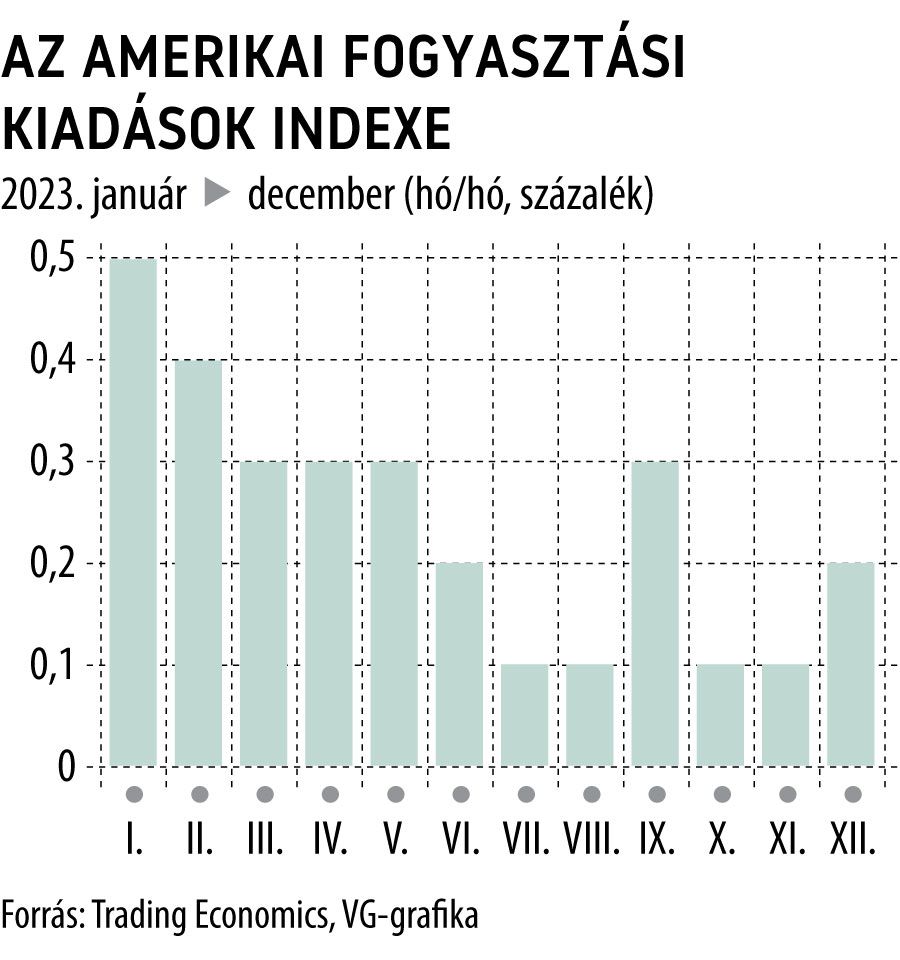

Mindettől függetlenül kizárólag kamatcsökkentést vár, kamatemelést már nem. Ugyanakkor a következő hetekben közzéteendő makroadatok szintén megerősíthetik a lazább monetáris politika kitolódására vonatkozó várakozásokat. A Fed által előszeretettel figyelt személyi fogyasztói kiadások indexe decemberten (havi alapon számolva) 0,2 százalékra gyorsult, majd januárban a várakozások szerint 0,4 százalékra emelkedik. Vagyis korántsem lesz olyan sima a tengerentúlon az infláció csökkenése, mint azt korábban várni lehetett.

A dollár hosszabb távú erősödését a Donald Trump által beharangozott új vámháború is valószínűsíti. Amikor a nemzetek vámok kivetésével próbálják versenyképesebbé tenni magukat, a devizapiacok általában a valutájuk drágításával ellensúlyozzák ezt. Trump beígérte, hogy elnöksége esetén 10 százalékos vámot vetne ki az USA teljes importjára. Egy ilyen lépés a világ GDP-jének körülbelül négyszeres százalékát kitevő termék- és szolgáltatáskört érintene, mint a kínai–amerikai kereskedelem mennyisége – így értelemszerűen erősen támogatná a zöldhasút.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.