késleltetett adatok

Ezekbe a kispapírokba érdemes fektetni

Mozgalmas év az idei a tőzsdéken, az elszabaduló infláció és a jegybankok szigorúbb politikája mellett a Kelet-Európában dúló háború és gazdasági hatásai is nagy hullámokat csapnak a piacokon, a volatilitás természetesen nem kerülhette el a hazai parkettet sem.

A BUX bő három és fél hónap alatt csaknem 14 százalékos veszteséget halmozott fel,

mivel a hetek óta jó formában lévő, az idén már csaknem 25 százalékkal dráguló Mollal nem tud lépést tartani a két másik meghatározó súlyú, eddig igencsak gyengélkedő nagypapír, a 18, illetve 35 százalékos zuhanást elszenvedő Richter és OTP.

A kis és közepes méretű magyar tőzsdei cégek a blue chipekhez képest eddig jóval stabilabbnak bizonyultak, a második számú hazai részvénykosár, a Bumix ugyanis mindössze 2 százalékos mínuszban jár 2022-ben. Igaz, ebben valószínűleg szerepe van annak, hogy a kispapírok kevésbé láthatók, és alacsonyabb likviditásuk miatt kevésbé elérhetők az intézményi és a külföldi befektetők számára.

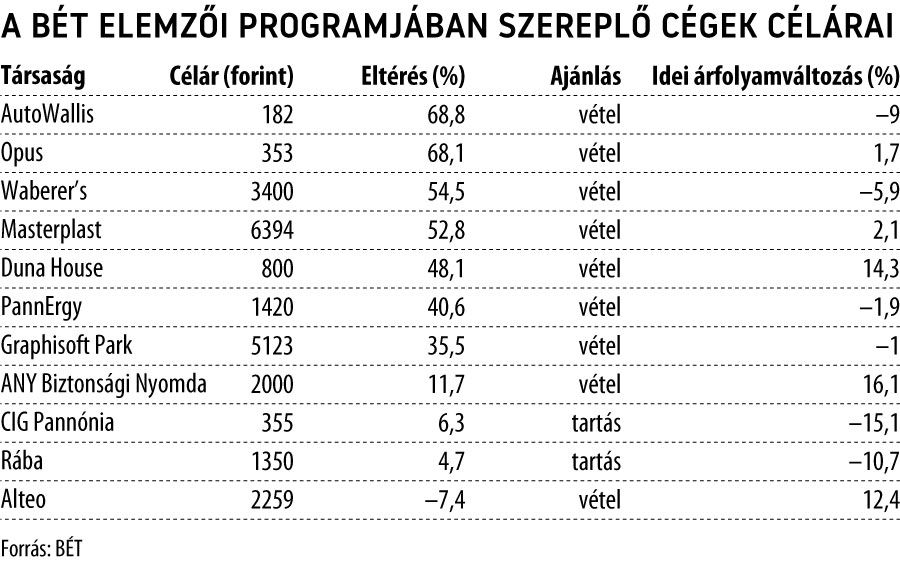

Pedig néhány „radar alatti” magyar részvény méltán érdemelhetne nagyobb befektetői figyelmet, már csak azért is, mert a Budapesti Értéktőzsde (BÉT) piacfejlesztési programjában részt vevő, elemzők által követett vállalatok részvényei közül több is jókora felértékelődési lehetőséggel kecsegtet. Az idei, zömében már a tavalyi egész éves eredmények, valamint az orosz–ukrán háború kitörése óta érkezett friss elemzések alapján kilenc kisrészvényt jelenleg is vételre ajánlanak a szakértők, további két papírt pedig tartani érdemes.

A legnagyobb hozampotenciállal közülük az AutoWallis és az Opus kecsegtet, mindkettő csaknem 70 százalékkal lehet alulértékelt.

Az autókereskedő társaság a 2021-es rekorderedmény, az ambiciózus, ám teljesíthető stratégiai célok, valamint a folyamatos akvizíciók és üzletfejlesztések miatt lehet vonzó a Concorde szerint, de hasonlóan optimista a Tigáz tavalyi átvételével szintén tetemes eredményjavulást mutató Opusszal kapcsolatban is az Equilor.

Mintegy másfélszer érhet többet a jelenlegi árfolyamnál a Waberer’s, a Masterplast és a Duna House is. Mindhárom cég további régiós terjeszkedést tervez, a fuvarozóvállalatnak a balkáni piacszerzés hozhat sokat a konyhára, az építőipari szegmens mellett immár az egészségipari ágazatban is erős pozíciókkal rendelkező Masterplast és az ingatlanpiacon érdekelt Duna House pedig Olaszországban törne új babérokra.

A növekedési lehetőségek dacára az öt cég közül csupán a Duna House árfolyama vett lendületet az év első harmadában, 14 százalékos raliját a midcapek mezőnyében csak az ANY Biztonsági Nyomda múlta felül. A stabil osztalékpapírként ismert nyomdacég tavalyi profitját a védettségi igazolványokra leadott rendelések, az ideit pedig a választási nyomtatványok, valamint a pandémia alatt lejárt okmányok tömeges megújítása hizlalhatja.

A Concorde 2000 forintos célára alapján további 12 százalékos ralira van kilátás, amelyet 9 százalék feletti osztalékhozam egészíthet ki.

Az OTP Banknál a PannErgy, a prágai Wood & Company szerint a Graphisoft Park jelenthet még jó beszállót és 35 százalék feletti hozamokat a mostani szinteken, a CIG Pannónia és a minap profitfigyelmeztetést adó Rába viszont már csak tartásra ajánlott, mivel az év eleji tetemes árfolyamesés mellett is egy számjegyű hozamot várnak tőlük a brókerházak. A tavaly legjobban teljesítő magyar papír, az Alteo árfolyama pedig mostanra előreszaladt az MKB Bank célárához képest.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.