Mi lesz a rengeteg pénzzel, amelyet az EKB a piacra borított?

Holnap tartja kamatdöntő ülését az Európai Központi Bank (EKB), és a piac széles körben arra számít, hogy ismét 75 bázispontos emelés lesz az előző hasonló méretűt követően. A várakozás teljesen reális, mivel a legfontosabb jegybanki eszköz, a bankok által a jegybanknál elhelyezett egynapos betét szintje még csak 0,75 százalék, a másik fontos mutató, az a kamat, amellyel a bankok jegybanki hitelhez juthatnak, 1,25 százalék, miközben az eurózóna inflációja 10 százalék körüli.

A várható emelés után a legfontosabb kamat 1,5 százalék lesz, ezt a piaci várakozások szerint idén még egy 50 bázispontos emelés követi, s ezzel az alapkamat meg fog egyezni az inflációs cél értékével. A jövő évi kamatpályát illetően megoszlanak a vélemények, de valamekkora emelést mindenki vár még, ugyanakkor azt, hogy hol fog tetőzni a szint, sokkal kevésbé tudják megbecsülni, mint az amerikai jegybank szerepét betöltő Fed esetében, ahol 4 és 5 százalék közöttiek a várakozások.

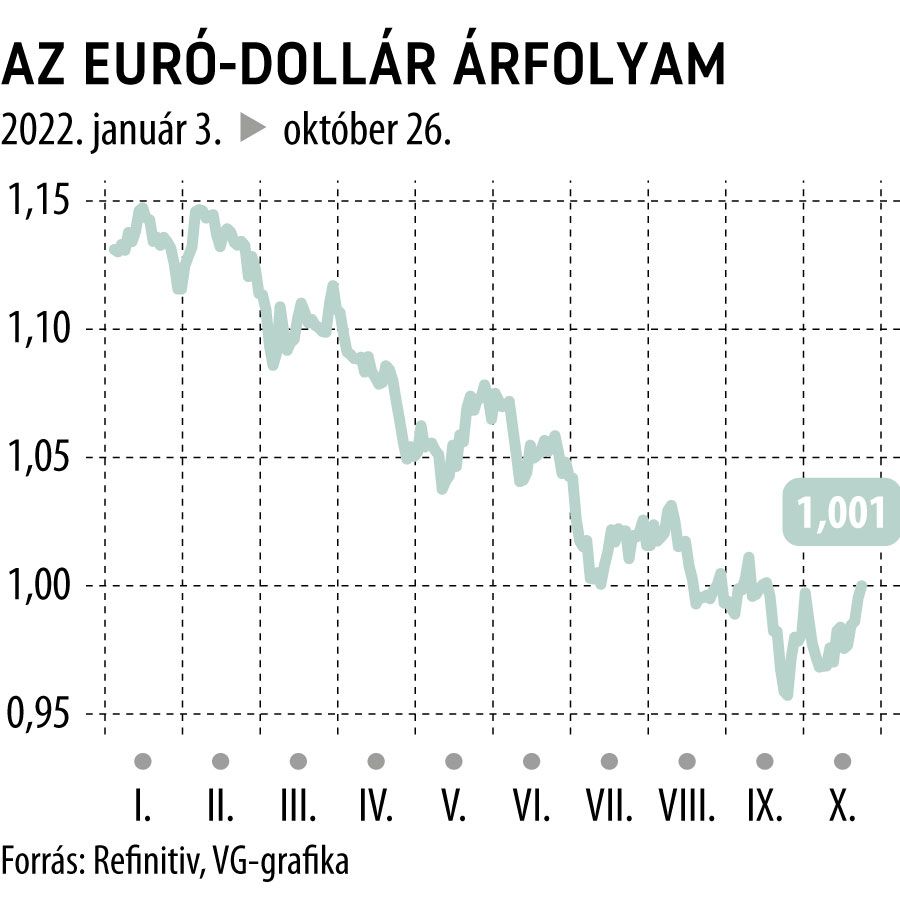

Az eurózóna esetében sokáig alacsonyak voltak a várakozások, mivel az EKB nagyon lassan határozta el, hogy szigorításba kezd, és ennek mértékét illetően is bizonytalan volt, miután hosszú ideig úgy vélték, hogy az infláció átmeneti jelenség. A Fed hamarabb ismerte fel az infláció veszélyét, és előbb kezdte meg a kamatemelési ciklust, majd egyértelművé tette, hogy jóval az inflációs cél szintje fölé emeli a kamatokat, a dollár gyors erősödésbe kezdett az euróval szemben. Ez a folyamat az utóbbi időben lelassult, sőt, a két óriásdeviza a paritás környékén egyensúlyba jutott, ami arra utalhat, hogy csökken a várható kamataik közti rés a jövő év folyamán.

Az EKB éveken át folytatott ultralaza monetáris politikája azonban nemcsak az alapkamat negatív tartományba süllyesztéséből állt, hanem több lépésben eszközvásárlási programot is indítottak, amelyek során leginkább az eurózóna tagállamainak állampapírjait vásárolták. Kezdetben főleg a német papírokat, amelyek hozama így ugyancsak a negatív tartományba süllyedt, később ezt kiterjesztették sokkal szélesebb körre, a járvány időszakától kezdve pedig

különös figyelmet kaptak az olasz és görög kötvények,

hogy a két, nagymértékben eladósodott országnak ne kelljen magas hozamokkal szembesülnie, mivel ez túlterhelné a költségvetésüket.

Az eszközvásárlási programokban a piacra bocsátott fedezetlen pénzt előbb-utóbb vissza kell vonni, ebben azonban nem siet annyira az EKB, mint a Fed, amely már a nyár elején megkezdte ezt, szeptember óta pedig már havi 95 milliárd dolláros mértékben zajlik a folyamat. Elemzők arra számítanak, hogy a kérdésben csak decemberben hoz döntést az EKB, és csak jövő év közepén kezdi meg a pénz visszabocsátását, akkor sem túl nagy összegben, nagyjából havi 30 milliárd euróra számítanak. Ez

a lejáró kötvények kifuttatásával fog zajlani,

vagyis nem fognak közvetlenül eladni a piacon. Jelenleg a lejáró kötvények helyett azonos összegben újakat vásárolnak.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.