késleltetett adatok

Ezekkel a részvényekkel két vállra fektetheted a medvét

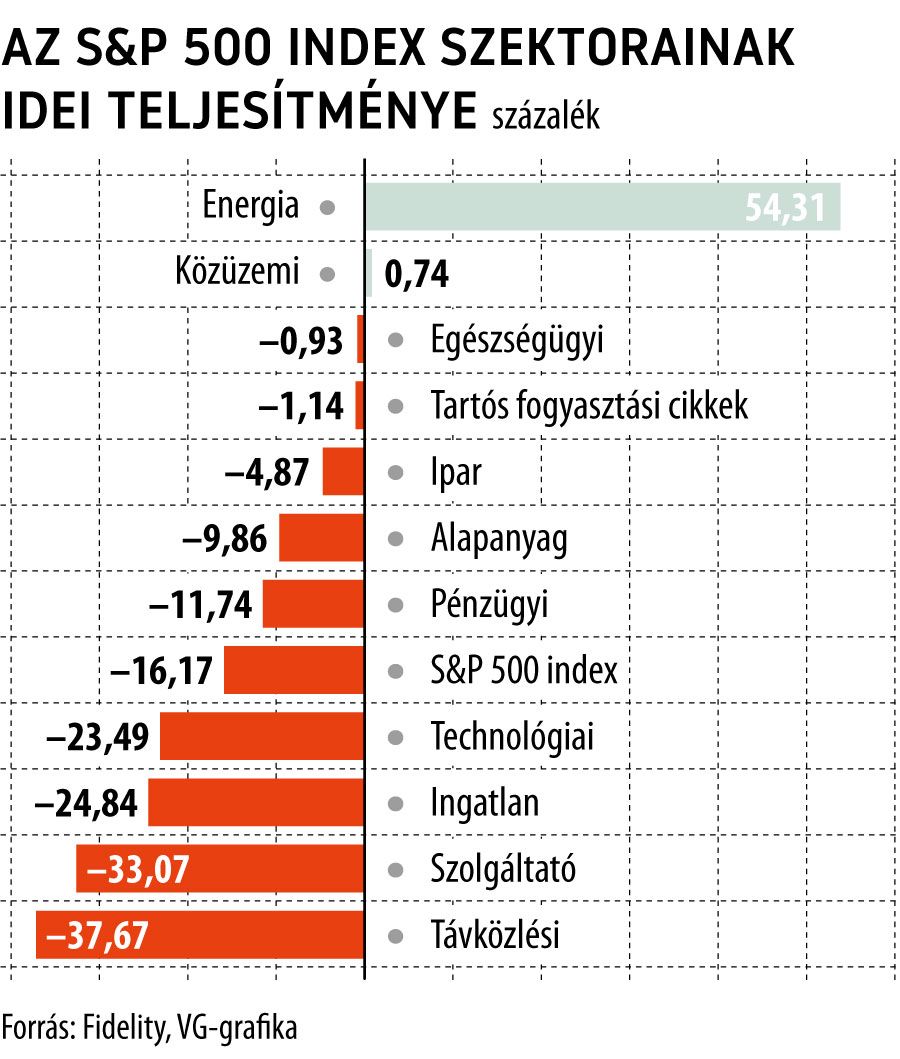

A részvénypiac 2022-ben története egyik legrosszabb évét produkálta. Az indexek beszakadtak, a tech óriások árfolyama történelmi mélyponton jár, a befektetők pedig kétségbeesetten keresik a következő nagy sztorit.

A Wall Street már összeállította saját Top 10-es listáját a legjobb vételekről, a mostani gyűjtés jelentősen nagyobb haszonnal kecsegtető részvényeket, illetve több szakértő és brókercég tippjeit is tartalmazza.

Az első listán főként olaj-, és energiaipari cégek szerepelnek, ez a legnagyobb egy részvényre jutó nyereség-növekedési (EPS) potenciállal rendelkező papírokat tartalmazza. A legrózsásabb kilátásokat egy pénzügyi cég, az Ambac Financial tudhatja magáénak, 1220 százalékos részvényenkénti nyereségnövekedéssel.

A listán dobogós helyre kerültek még a HF Sinclair és a Valero Energy energiaipari cégek papírjai, amelyek 880 százalék körüli EPS növekedési potenciállal bírnak.

A következő 5 helyezett az olaj-, és a gázipart képviseli, köztük nincs 360 százalék feletti potenciált hordozó részvény, de a 211 százalékos Comstock sem mondható rossz vételnek.

Az Investors.com gyűjtésének utolsó két Top 10-es versenyzője ismét az energiaszektorba tartozik, mindkét esetben 200 százalék feletti EPS-növekményre számítanak az elemzők.

Gyöngyszemek a tech-szektorból

A Goldman Sachs szakemberei kicsit más vizekre eveztek saját tippjeikkel, mindössze két részvényt ajánlanak – jó távol az energiaszektortól – , az idén kíméletlenül megtépázott tech-szektor két legfényesebben tündöklő csillagát emelték ki.

Az egyik választásuk a Braze, ami egy amerikai felhőalapú szoftver szolgáltatással foglalkozó vállalat.

Az SaaS (software as a service, azaz szoftver, mint szolgáltatás) nevű vállalkozás az ügyfelek marketing tevékenységének automatizálásával és elemzésével foglalkozik, öt országban van jelen és több mint 1700 ügyfele van, amelyek közt igazán nagy neveket is találunk (Burger King, HBO Max, Skyscanner).

A cég a tech-szektort érintő idei lejtmenet ellenére is jó évet produkált: éves szinten 45,6 százalékos forgalomnövekedést mutatott fel. Árfolyama ugyanakkor nem úszta meg a mészárlást, 65 százalékos mínuszt hozott össze az idén. A cég célárfolyama jövőre 48 dollár egy elemző szerint, ami a jelenlegi szinthez képest majdhogynem duplázódást jelentene.

Másik favoritjuk a Splunk nevű, big data elemzéssel foglalkozó vállalkozás.

A vállalat gépi tanulási modelleket gyárt és fejleszt, amelyek révén ügyfeleik gyorsan és hatékonyan tudnak releváns következtetéseket levonni a rendelkezésükre álló hatalmas adatmennyiségből. Több mint 20 ezer felhasználójuk van, piacvezetőként tekintenek rájuk a saját területükön.

Árfolyamuk idén aránylag keveset esett, 25 százalék körül, ami a tech-szektorban üdvös eredménynek számít. Jelenlegi árfolyamuk 86 dollár, az éves célár pedig 109 dollár, így bennük is ott rejlik egy jó kis rali.

Buffet továbbra is „veszi Amerikát”

Az elemzőcégeken túllépve, Warren Buffet sem hagy minket magunkra: a milliárdos befektetési alapja, az S&P 500 hozamát bőven leköröző Berkshire Hathaway portfóliója kivételes betekintést enged a Wall Street egyik, ha nem a legnagyobb koponyájának várakozásaiba.

A Berkshire Hathaway portfóliójának 38 százaléka jelenleg Apple részvényekben van, második helyen a Bank of America papírjait tartja a cég 10,4 százalékos megoszlással, illetve kiemelkedően sok Chevron részvénye is van az alapnak, így bizton állíthatjuk, hogy sokat vár ezektől Omaha Orákuluma.

De ha valaki inkább a legalaposabban megtépázott tech-papírok közül szeretne venni pár darabot, az is könnyen megtalálhatja számítását. Az Expensify online pénzügyi cég 80 százalékos gödörben van év elejéhez képest, így felfelé irányuló potenciálja mondhatni tetemes. De a Digital Turbine részvények sem tűnnek rossz vételnek, amelyek 76 százalékos leértékelődésen vannak túl, a Global Online papírjai pedig 68 százalékos szakadékból próbálhatnak meg kikászálódni jövőre.

Megrogyott mamutok

A tech-szektor más szereplőire is érdemes lehet odafigyelni a következő esztendőben, az ágazat idei 23 százalékos esése ugyanis bőven hagy teret a felfutásra.

Csak a legnagyobb neveket említve, a Microsoft (27,34 százalékos esés), a Qualcomm (37 százalék), az AMD (53 százalék), a már Musk által is dollármilliárdos értékben eladott Tesla (60), és a legrosszabbul teljesítő tech-papír, a Meta (64) is kifejezetten jó vétel lehet.

Aki viszont inkább biztosra menne , annak olyan cégek részvényeibe érdemes fektetnie, amelyek egy recesszió esetén is nyereségesek tudnak maradni. Ilyen például az egészségügy, a biztosítási piac és az osztalékfizető részvények úgy összességében.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.